特锐德子公司特来电在2019年底进行过一轮融资,时隔一年多时间再次融资,这次估值大幅提升,从当时的投后约78.5亿元提升至目前投前约130亿元。

特锐德1月8日晚公告,特来电拟通过增资扩股方式引进战略投资者。特来电本次增发股份的价格为14.6元/股,投前估值约为130亿元,GIC、久事集团、铁发基金等国内外知名、强资源的战略投资者通过其投资工具公司入股特来电,增资金额分别约为2亿、0.5亿、0.5亿,累计增资约3亿元,增资完成后上述投资者将分别持有特来电1.5036%、0.3756%、0.38%股权。认购价款中2057万元入公司注册资本,2.8亿元入公司的资本公积。

三个战投来头都不小

确定参与特来电此次增资的有三个投资者,均来头不小,分别为新加坡政府投资公司GIC Private Limited(简称“GIC”)、上海久事(集团)有限公司(简称“久事集团”)、山东铁路发展基金有限公司(简称“铁发基金”),这三个投资者分别通过旗下投资工具公司Ceningan Investment Pte Ltd、上海久事产业投资基金合伙企业(有限合伙)、山东铁发股权投资管理有限公司增资。

GIC是全球顶尖的投资公司,成立于1981年,旨在管理新加坡的外汇储备,使国家和人民长久受益。身为长期价值投资者,GIC以其独特的优势广泛投资于各大资产类别,包括房地产、私募股权、股票及固定收益。GIC在全球40多个国家均有投资,员工超过1700人。

久事集团成立于1987年,截至2019年底,集团注册资本600亿元,合并资产总额5330亿元,资信等级AAA级。目前,久事集团核心业务主要分布在城市交通、体育产业、城市更新和资本经营等四大板块。城市交通板块主要承担公交与出租汽车运营管理、市域铁路与公共交通设施投资建设、公共交通第三方支付服务等功能。

久事集团拥有城市交通板块,可以和特来电的业务形成协同。

铁发基金是山东铁路投资控股集团有限公司的子公司,是山东省政府主导设立的专项建设基金,主要为山东省的铁路建设进行资金筹措、铁路投资以及资本运作,具有优质的铁路产业链资源优势。

公司表示,本次GIC、久事集团、铁发基金等国内外知名、强资源的战略投资者通过其关联方投资入股特来电,有助于共同推进新能源汽车以及充电基础设施产业的发展,共同提高特来电市场影响力。通过本次增资,将大幅提升特来电的资本实力和未来业务开拓能力,进一步推进及完善公司在充电领域业务的战略布局,促进公司相关产业链的快速发展及业务盈利水平,提高上市公司核心竞争力及综合实力。

此次估值大幅提升

2014年,特锐德成立特来电,打造公司的第二增长曲线,2014年到2019年公司投入超过50亿元,仅在研发上就投入了10亿元。随着新能源汽车越来越多,公司的充电量和业绩水涨船高。

目前特来电主营是新能源电动汽车充电生态网,主要业务有:智能充电设备研发、制造及销售;充电网的投建及运营;汽车充电大数据的深度挖掘和增值服务。

根据中国充电联盟发布的2020年11月全国电动汽车充换电基础设施运行情况,公司上线运营充电桩17.9万台,继续保持市场占有率第一的龙头地位,领先于第二名星星充电和国家电网。根据特来电官网数据推算,2020年全年充电量超过27亿度,较去年全年增长约29%;截至2020年底累计充电量达65亿度。

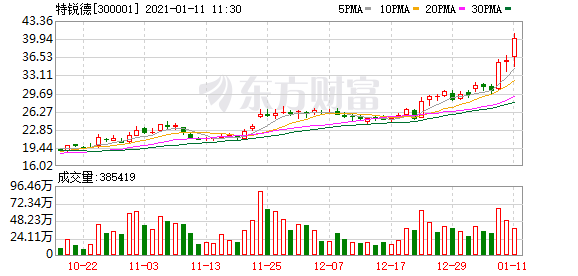

虽然打造特来电很烧钱,但是投资者非常看好特来电的发展前景,新能源汽车基础设施最近更是资本市场的热点之一,特锐德股价涨幅较大。公司近期称启动分拆特来电至境内上市。

在一年多之前,特来电曾进行过一次大规模增资。2019年12月16日,公司公告,特来电拟通过增资扩股方式引进战略投资者,增资总金额合计不超过13.5亿元,投后估值约为78.5亿元。当时参与增资的包括特锐德、国调基金、鼎晖投资、国新资本、金阳基金、鸿鹄基金。其中,鼎晖投资、国调基金较为知名,资料显示,鼎晖投资是中国最大的另类资产管理机构之一,截至当时,鼎晖投资及其关联方管理的资金规模达1300亿元,已陆续投资了200多家企业。国调基金是由中国诚通控股集团有限公司作为主发起人联合有关央企、国企及社会资本共同发起设立,目标规模3500亿元,首期规模1310亿元,由诚通基金管理有限公司负责管理。

浙商证券最近出具研报认为,公司充电运营行业基本面出现拐点。公司2021Q1充电量有望翻倍,全年充电运营电量有望达到40-45亿度,其中自营电量有望达到18-20亿度,充电运营营收将达到17亿元以上。伴随自营电量的大幅放量,公司今年充电运营板块有望接近盈亏平衡点,正式步入充电运营盈利时代。

(文章来源:证券时报)