2020年是充满动荡的一年,新冠疫情、政经局势动荡均影响全球市场表现。即便如此,对香港资本市场而言,2020年是丰收的一年。随着中概股强势回归,港股IPO募资额超越3,900亿港元,较2019年大增超过两成。其中,在2020年香港IPO市场保荐人排行榜中,海通国际(00665)和中金公司更杀入前三甲,中信里昂位列第五,与外资大行高盛、摩根士丹利等表现不相伯仲。

2020年香港IPO市场火热

香港市场全年共新增144单IPO项目,募资额超过3,975亿港元;

香港联合交易所(HKEX)IPO募资额排名全球第二,仅次于纳斯达克(NASDAQ);

全球十大IPO项目中,港交所独占三单:京东集团、京东健康及网易公司

香港作为国际金融及贸易中心,一直是中资企业“走出去”的首选之地。凭着对本土市场的了解,中资投行近年已跻身香港资本市场的前列,代替外资行成为企业赴港上市的首选。

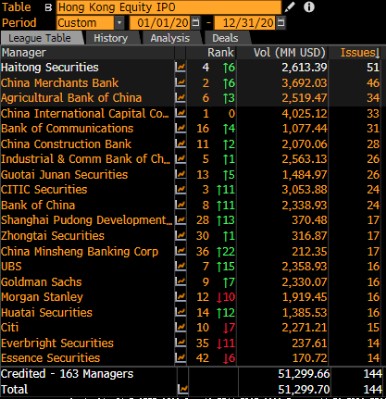

根据媒体(Bloomberg)数据,在2020年香港IPO发行市场排行榜前20名中,中资投行就已占了16席位。以项目数量计,中资投行霸占前十强。

投行出海,“两中一海”三巨头格局已成

中资投行近年积极扩张IPO保荐业务。根据瑞恩资本,在2019至2020两年间,中资投行参与保荐当中过半的香港IPO项目。在共30余家中资保荐人中,中金公司、中信里昂及海通国际(00665)

在保荐项目数及总募资额榜单均登上三甲,且这三家投行所保荐的IPO项目募资额合计已占过去两年香港IPO总募资额近七成,形成“两中一海”三巨头格局。

在2020年144单港股IPO中,共有63家投行参与保荐工作,当中中资券商已占26家,外资则占14家。

从排名分析,海通国际(00665)保荐数量较去年大增逾一倍,排名跃升,与摩根士丹利并列第三;海通国际同时还以51

单香港IPO项目位列香港IPO承销榜第一名。中金公司保荐数量虽稍为下跌,但仍以15单保荐项目维持榜首位置。值得关注的是,中资投行与外资的排名差距逐渐缩小,排行榜首五位的中资投行中信建投只以一单项目之差紧随海通国际和摩根士丹利之后;保荐排行前十中,以中金、海通国际(00665)为首的中资机构占据半壁江山,共有6家上榜,而外资仅占4个席位。

2020年在香港上市的三单全球十大IPO项目中,“两中一海”均参与保荐:中金公司保荐网易IPO,中信里昂保荐京东集团IPO,海通国际保荐京东健康IPO。无论在保荐的项目量、行业板块、项目规模等都显示了中资投行在保荐业务方面的经验和能力大为提升,能够胜任国际性的大型IPO项目。

回顾近年来的香港资本市场,中资投行早已跻身前列,与外资投行分庭抗礼。其中,“天时地利人和”的大环境推动必不可少:中国经济增长保持稳定,最近十年每年均保持6%以上GDP增长率,较只有约2-3%的全球GDP增长率大幅超前;不同板块均见出色企业的崛起,大量的融资需求为中资投行创造了良好的发展机遇;2020年的中概股回归潮更是进一步增长的一大助力。除了大环境外,多家中资投行在过去二十年展现出不断加强的综合实力和影响力。内外的有利因素为中资投行创造最佳的发展时代。

受新冠疫情影响,据世界银行预测,2020年全球GDP将下降5.2%,是二战以来的最大降幅。但是,中国经济和中资企业一枝独秀,IMF更预计中国或成为2020年唯一达成GDP增长的经济体。随着更多中资企业崛起,中概股回归,内地与香港市场互联互通加深,中资投行将如何继续推进国际化发展,以何种策略与外资行继续正面PK,值得市场关注。