“议价能力弱这种说法并不可信,极有可能是实控人早已计划好的算盘”,广州嘉彰投资咨询管理公司总经理赖海尊告诉记者,“上市公司出事之后,只能在众多可能性中选一个能对付过去的理由。”

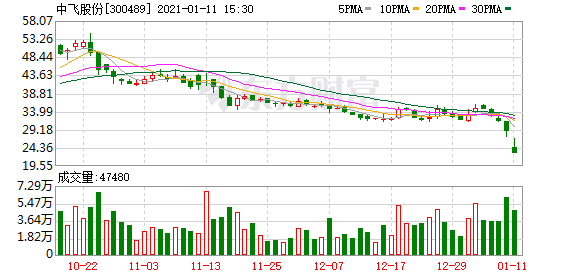

因披露公司实控人朱世会关联公司违规占用公司资金,中飞股份(300489.SZ)11日开盘不久后即封住跌停,跌幅20%,目前报价23元/股,市值31.31亿元。

近一个月以来,中飞股份股价累计跌幅28.66%,市值蒸发近17亿元。

中飞股份1月10日晚公告称,经自查,公司实际控制人朱世会控制的关联企业存在占用上市公司资金的情形,累计占用上市公司资金8.31亿元。中飞股份表示,本次资金占用不存在刻意侵占上市公司利益情况,但违规事实触犯了监管红线,公司及实际控制人对此表示歉意。

公告显示,自2020年6月4日起,中飞股份控股孙公司安徽光智的自有资金多次以预付采购款等形式通过中间服务商间接支付给公司实际控制人控制的关联企业,由关联企业采购设备及工程材料;安徽光智的自有资金多次通过中间服务商支付给公司实际控制人控制的关联企业,用于采购原材料;上述两项有部分资金流转回公司实际控制人控制的关联企业。

1月11日,中飞股份一位证券部员工在回复时代财经记者时表示,“董秘今天没来办公室”,自己对实控人关联公司占用资金的事情不太清楚,公司目前经营状况正常。截至2020年三季度末,公司股东户数仅有8000户,较上期减少7.9%。

占资总额8.31亿,占总资产一半

打开中飞股份的股吧,不少股友炸开了锅。有投资者愤愤不平道:“5天跌40个点,都快赶上仁东控股了,牛!”也有网友无奈说道:“跌停板封的死死的连回光返照一下都没有,看来明天还要跌啊!”更有股民直接开骂:“两天跌28%,不负责任的企业,无良股东!”

这一切都来自实控人关联企业违规占用资金事件。

日前,中飞股份自查后披露称,自2020年6月4日起,中飞股份控股孙公司安徽光智的自有资金多次以预付采购款等形式通过中间服务商间接支付给公司实际控制人控制的关联企业,由关联企业采购设备及工程材料;安徽光智的自有资金多次通过中间服务商支付给公司实际控制人控制的关联企业,用于采购原材料;上述两项有部分资金流转回公司实际控制人控制的关联企业。

中飞股份同时表示,2020年年初至今与该关联人(包含受同一主体控制或相互存在控制关系的其他关联人)累计已发生的各类关联交易的总金额为9.45亿,累计金额包括控股股东对公司的5.16亿借款及1044万利息,以及实控人关联方对公司的资金占用费883万元。

广州嘉彰投资咨询管理公司总经理赖海尊11日告诉记者,自查往往是内部矛盾引爆的结果,基本可以说明存在内部利益问题,也是在严管上市公司资金占用问题背景下进行内部整理。

“既然占用资金已成事实,那么上市公司就必须按市场规则处理,否则对中小股东利益将造成损害。”

记者了解到,中飞股份控股孙公司安徽光智在2020年6月3日将工程施工外包给五河建筑,并与其签署了两份总金额为4208万的采购合同,由五河建筑通过关联方广东长信进行钢材设备采购,供应给安徽光智。截至2020年12月20日,实际发生钢材采购金额1611.06 万,目前该合同剩余部分已终止执行。

除此之外,安徽光智在2020年7月7日~2020年12月3日期间,前后与英斯泰克签订17份《设备销售合同》及相关补充协议,合同总金额为4.5亿。上述设备采购同样由英斯泰克通过广东长信实施,再供应给安徽光智。

孙公司为何要通过关联方采购设备?中飞股份方面的解释是,为保障上市公司“红外材料及激光器件产业化项目”的顺利实施,因采购资质和认证问题无法直接向海外设备厂采购设备,另一方面为了获取更优议价地位(安徽光智无历史经营及采购纪录导致商务谈判及议价能力偏弱),安徽光智需要中间商扮演取得设备批文的角色,出于信任原因,最终选择了关联方作为中间商之一。

赖海尊向记者分析称,“议价能力弱”这种说法“并不可信”,极有可能是实控人早已计划好的算盘。“上市公司出事之后,只能在众多可能性中选一个能对付过去的理由。”

据时代财经记者了解,广东长信为中飞股份实控人朱世会控制的企业,该公司成立于2015年8月,注册资本5000万元,法定代表人为吴伟平,经营范围为设计、生产、安装压力容器、常压容器、配管及上述产品的附件及金属构件、销售产品,机电安装工程施工、化工石油设备管道安装工程施工等。截至2020年三季度末,广东长信资产总额为24.08亿元,负债总额24.01亿元;去年前三季度营收2.8亿,净利润216万。

“关联方在交易过程中不涉及收取任何费用,不存在刻意侵占上市公司利益情况”,中飞股份称,“但实质上造成了关联交易未履行审议程序的情形,未来公司将严格加强内控制度的执行,提升规范运作水平,尽量避免类似关联交易事项的发生,切实维护上市公司合法权益,提升上市公司质量。”

天眼查显示,安徽光智成立于2018年,曾用名安徽先导光电技术有限公司,主营光学材料和光学元器件、红外光学材料和元器件、激光晶体材料和元器件、非线性光学晶体材料和元器件、医疗探测材料和元器件的研制、生产及销售。2020年中报显示,安徽光智营收4149.8万,净利润1017.7万。

记者注意到,安徽先导光电在2020年3月将名称变更为安徽光智,而中飞股份正是在此时入股并成为其第一大股东,此前第一大股东广东先导亦是实控人朱世会的关联企业;安徽光智另一大股东为滁州市琅琊国有资产运营有限公司,穿透后指向滁州市琅琊区人民政府,持股44.4%。

财报显示,截至2020年三季度末,中飞股份资产总额为16.57亿,此次被违规占用的8.31亿资金,相当于公司总资产的一半。

值得一提的是,截至2020年三季度末,中飞股份第一大股东粤邦投资持有股份37,200,000,股,累计质押25,575,000股,占其所持股份比例的68.75%,占公司总股本比例的18.79%。

实控人的资本游戏

据时代财经了解,中飞股份于2015年登录创业板,主要从事高性能铝合金材料及其机加工产品的研发、生产和销售。而朱世会于2019入主中飞股份,至今不到两年时间。

2019年4月和2020年3月、7月,中飞股份原实控人杨志峰前后三次以协议转让的方式,按照23.266元/股、25.16元/股、29.55元/股的价格分别转让620万股、465万股、2092.5万股转让给粤邦投资,总转让价款8.79亿。至此,杨志峰所持股份全部清仓。

资料显示,朱世会为粤邦投资实控人,持股比例99.97%。买入中飞股份股权的同时,朱世会亦不断增加筹码。2020年2月24日,中飞股份宣布将向朱世会与皮海玲定向增发2430.225万股和292.25万股,但最终只有朱世会一人参与定增,认购金额4.38亿,后权益分派除权后发行价定为12.04元/股。

记者注意到,朱世会以12.04元/股的价格参与定增后,以期间股价最高点53元/股计算,其账面累计浮盈超过12亿。定增完成后,朱世会及粤邦投资持股26.51%,同时前者实际拥有公司表决权股份42.68%,成为公司实控人。

时代财经梳理发现,除了2016年、2020年三季度净利润为正增长外,中飞股份上市以来盈利状况堪忧。2017年~2019年,中飞股份营收分别为1.44亿、1.47亿、1.29亿,净利润1252万、120万、-1.12亿,呈现逐年下滑态势。而截至2020年三季度末,公司每股经营现金流为-2.46元,较上年同期下降783.33%。

公司业绩持续下滑,实控人为何“无动于衷”?

一位长期跟踪资本市场动态的人士徐林告诉记者,中飞股份的价值不在于主营业务,而在于壳资源。“对于小市值、经营状况不佳的公司来说,一旦出现亏损,就会想到谋求重组,此时通过资本运作可以带来不菲的收益。”徐林指出。

时代财经了解到,早在入主中飞股份之前,朱世会是广东先导稀材的董事长,该公司主要从事稀有金属及其高端材料研发、生产、销售和回收服务。2020年1月,中飞股份宣布与广东先导稀材分别出资3.5亿、1.5亿,合资成立“清远中飞先导科技有限公司”,聚焦于光学材料和光学元器件、红外光学元器件等的研制、生产、技术服务、销售及进出口业务。

结合中飞股份经营情况来看,这三家公司的业务范围“非常相似”,是否存在同业竞争的情形?徐林告诉记者,“其实这是往上市公司的壳里装资源的一种手段,前手获得控制权,后手就利用上市公司与自己实控的企业成立合资公司,目的很明显。”

记者注意到,中飞股份的股价自2020年10月中旬开始下挫,从最高点53.29元跌至2021年1月11日收盘价23元,累计跌幅56.26%,市值蒸发超40亿。

而不到一个月前,中飞股份的董秘杨宗璇因个人原因辞去职务,由安江波接任,后者曾任广东先导稀材副总经理。

(文章来源:时代周报)