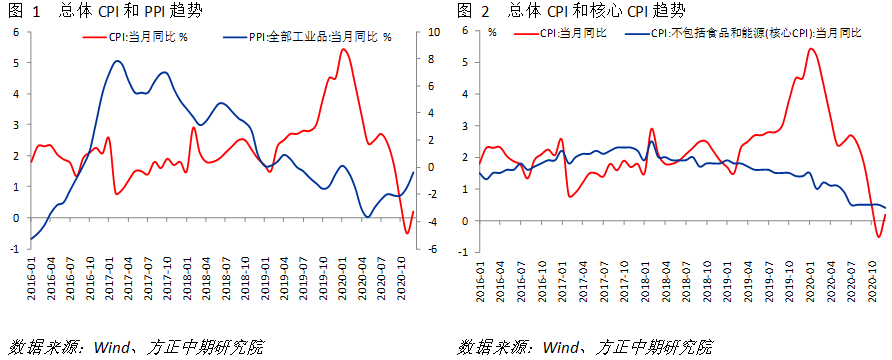

国家统计局公布的数据显示,买中国12月CPI同比上升0.2%,强于预期的0%,较前值-0.5%明显回升:PPI同比增速继续收窄至-0.4%,强于预期的-0.7%,较前值-1.5%明显回升。此外,核心CPI同比增速为0.4%,较前值0.5%继续小幅下降。

12月CPI反弹幅度略超预期。鲜菜和鲜果本期影响有限,猪肉价格触底回升是拉动食品和整体CPI的最重要因素之一。低基数的影响暂时结束,且春节前期需求增加有助于肉价持稳。另外国际油价对CPI拉动增加,而服务项走弱。受部分地区零星疫情影响,各地防疫政策严格后,服务价格可能受一定拖累。结合已出台的1月高频数据看,我们认为春节前CPI将基本持稳略高于0。此外,因今年春节较晚,或导致1月CPI环比偏低、2月CPI环比偏高,叠加基数情况看,同比增速将呈现1月弱、2月强的状况。

12月PPI表现基本符合预期。生活资料的拖累明显减弱,生产资料加速修复。国际能源以及黑色和有色金属价格上涨,均是推升分项和总体PPI的重要因素。我们认为,目前国内经济周期仍位于主动加库存阶段,投资时钟位置位于繁荣期,对大宗原材料需求将继续支持价格。且受到春节错位影响,1月低基数仍将推动PPI上升。PPI修复方向不变,价格和产出的回升均有助于企业收入和盈利水平的持续改善,以及资产负债表的修复。

综合来看,CPI和PPI缺口收窄、均值改善。预计后期公布的2020年四季度GDP平减指数将小幅下降至0附近。产出和价格的情况显示,经济周期继续位于主动加库存阶段。基建保持中性、服务消费持续改善、外需带动制造业改善等,都将继续推动经济向好。PPI仍有进一步修复的潜力,同比增速上半年仍以回升为主,下半年高位持稳或小幅回落。CPI加速回落也正在接近尾声,预计春节前后受到扰动后,年内CPI将重回反弹趋势,但绝对增幅有限。当前通胀仍位于舒适区间,货币政策暂不受此扰动。此外,房地产行业面临的风险仍需要注意。

国家统计局公布的数据显示,买中国12月CPI同比上升0.2%,强于预期的0%,较前值-0.5%明显回升:PPI同比增速继续收窄至-0.4%,强于预期的-0.7%,较前值-1.5%明显回升。此外,核心CPI同比增速为0.4%,较前值0.5%继续小幅下降。

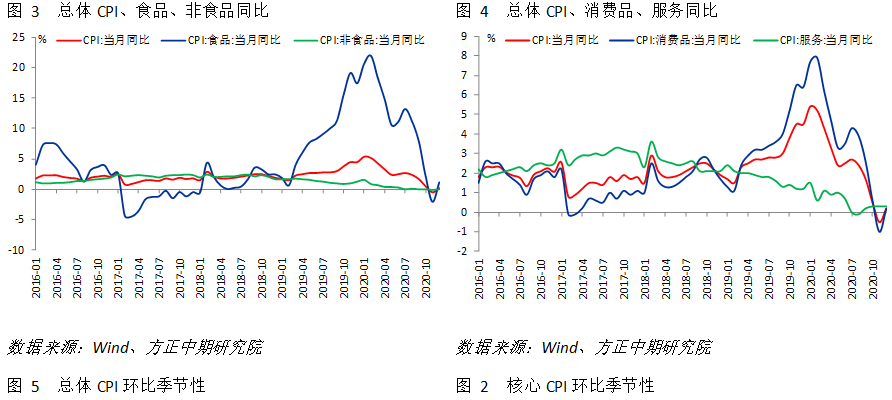

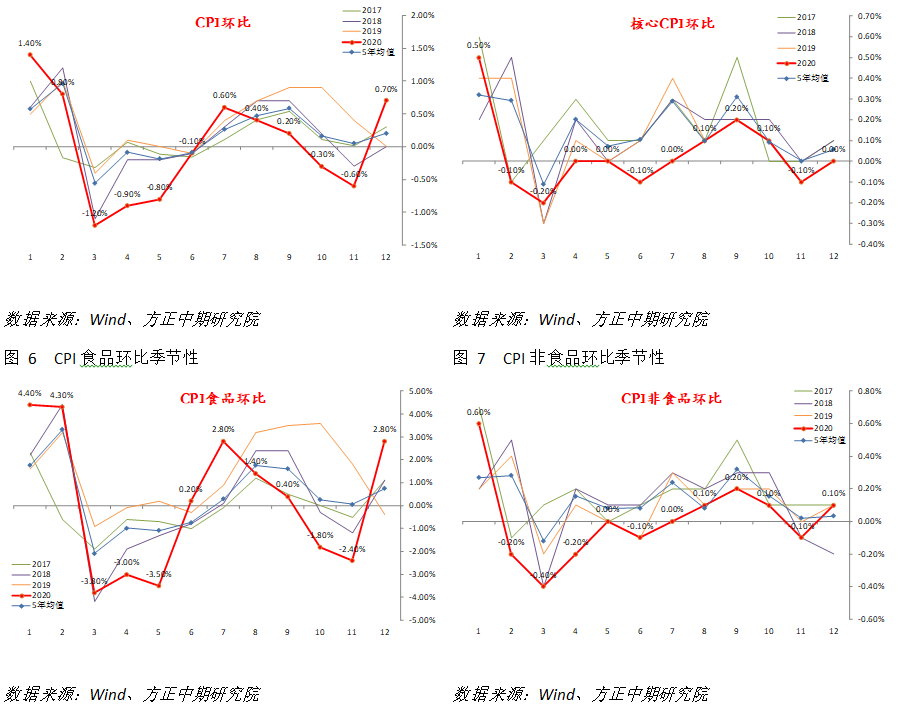

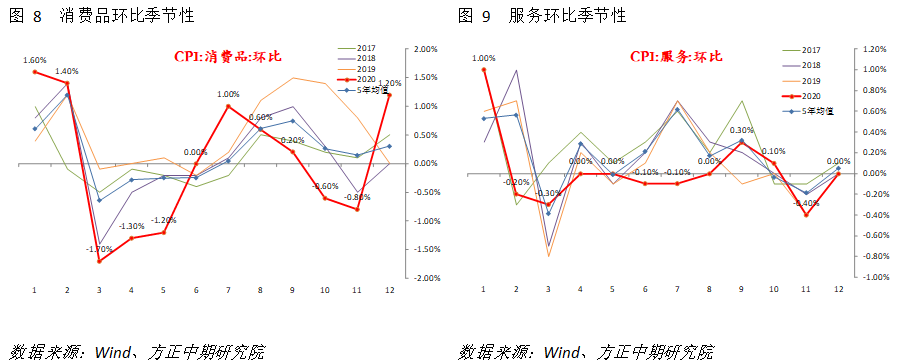

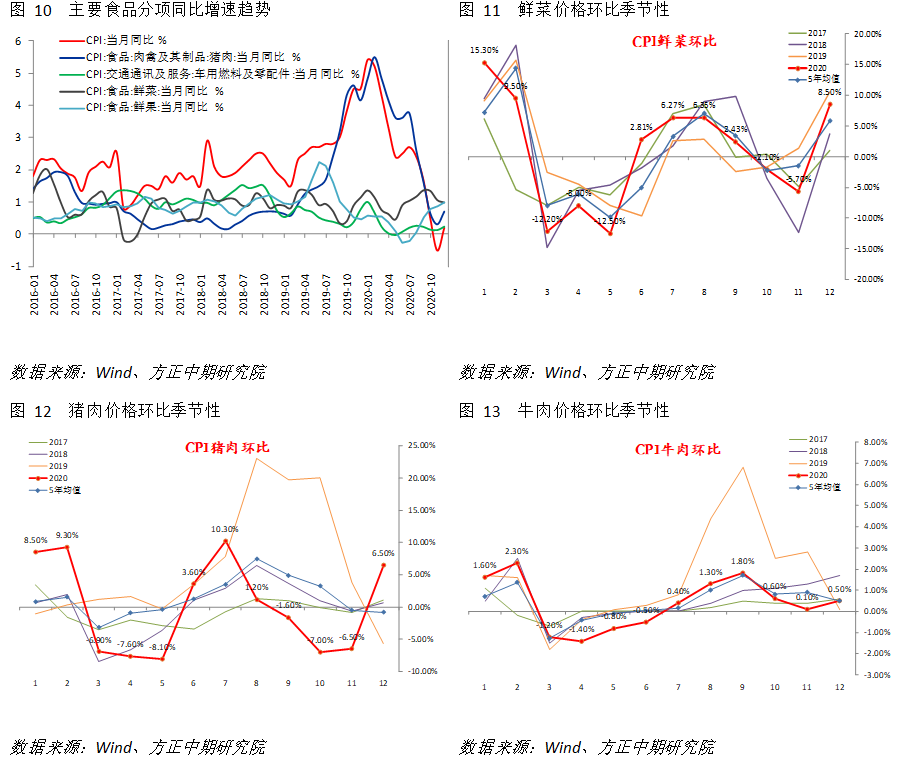

具体来看,总体CPI同比增速从负值重新大幅回升至正增长,环比增速明显强于季节性水平,也明显高于5年均值。食品价格同比从-2%升至1.2%,加速较为明显,非食品价格则变动不大。边际上看,食品和非食品价格均超过季节性和5年均值水平,表现较为强势,但核心CPI环比符合季节性,并且低于5年均值。食品提振消费品总体加速增长明显。服务价格增速则从前期偏低位置回到5年均值附近。我们认为,总体CPI受食品拖累减小,乃至在食品带动下增速回升的情况符合预期,而在基数偏高等因素影响下,春节前食品和总体CPI大概率维持目前水平附近。

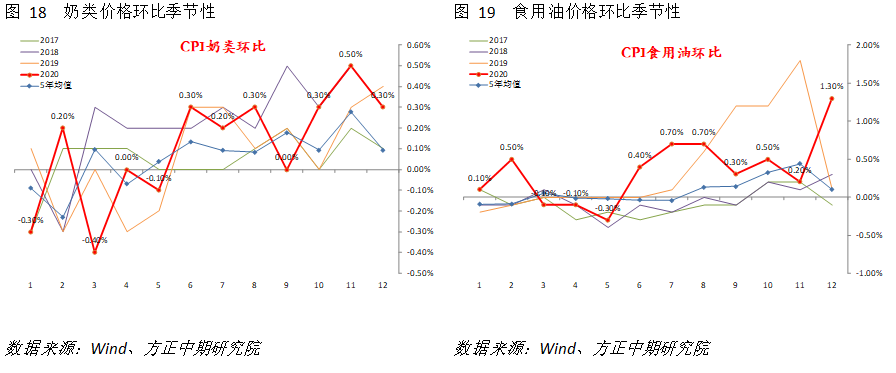

具体在食品分项中,粮食价格保持平稳,同比增速不变。食用油价格增速加快。边际上看,粮食价格环比弱于季节性,但食用油价格明显强于季节性。生鲜食品中,鲜菜和鲜果价格同比增速均为6.5%,分别较前值回落和走升。边际上看,二者环比表现均超季节性水平。肉类价格出现明显波动,尤其是猪肉价格从前期的同比回落12.5%,大幅修复7.9%至同比回落1.3%,这一变动符合我们的预期。牛羊肉价格同比也有加速。边际上看,猪肉价格环比增速明显超季节性,且去年同期基数偏低,羊肉价格也有类似表现,牛肉价格相对平稳。其他蛋白质食品方面,水产和蛋类价格同比增速均上升,但后者绝对增速仍为负。奶类价格涨速略有回落。边际上看,蛋类和水产超季节性。食品价格总体表现较强势,尤其是猪肉价格回升明显,并且还跌加有基数较低等因素。预计在春节前猪肉价格同比增速暂时持稳,难有明显上涨或回落。

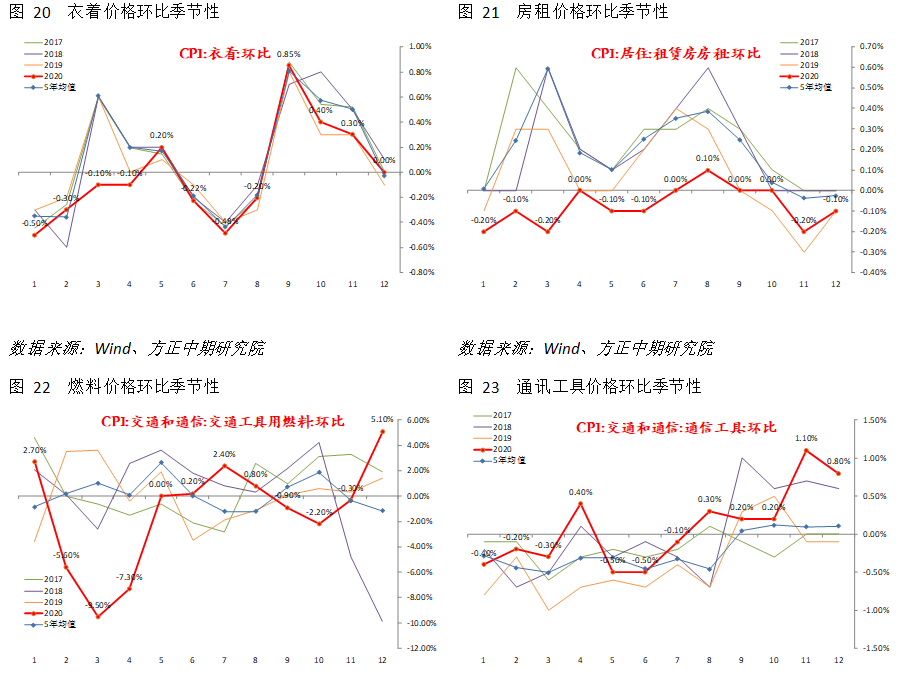

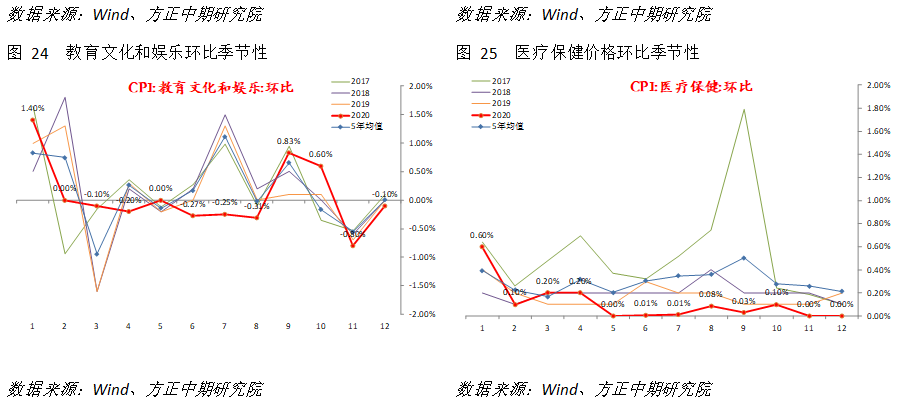

非食品方面,衣着同比增速依然变动不大,衣着加工服务费增速小幅下降。边际上看,衣着类环比表现多略强于季节性。居住分项中,房租和水电燃料价格同比增速均变动不大。边际上看,环比增速略强于季节性,主要是受到水电燃料价格表现超季节性拉动。房租价格仍低于5年均值水平。生活用品和服务价格同比增速保持不变,其中家庭服务价格增速回落。边际上看,环比表现均符合季节性。交通和通信价格同比增速跌幅收窄。其中交通工具燃料价格同比跌幅明显收窄。通信工具价格则上升。边际上看,交通和通信价格环比增速超季节性,主要是受到燃料价格带动。而通信工具环比涨幅仍位于高位。文教娱乐分项同比增速稍有下降。边际来看,各项环比表现基本符合季节性水平。医疗保健价格同比增速小幅下降,其中西药价格受到药品集中带量采购等影响而下降。边际上看,环比表现基本符合季节性,但是低于5年均值水平。非食品价格总体持稳,其中服务价格出现小幅下降。国际油价的继续走升,是带动非食品项的最重要因素。

总体上看,12月CPI反弹方向符合预期,反弹的幅度则略超预期。以往波动较大的鲜菜和鲜果等食品本期影响有限。猪肉价格触底回升是拉动食品和整体CPI的最重要因素之一。预计低基数的影响暂时结束,并且春节前期需求增加有助于肉价持稳。另外国际油价对CPI的拉动增加,而服务项走弱。受到部分地区零星爆发疫情影响,各地防疫政策严格后,预计服务价格仍可能受到一定拖累。结合已经出台的1月高频数据来看,我们认为春节前期CPI将基本稳定在略高于0的水平。此外,由于2021年春节时间较晚,可能导致1月CPI环比偏低、2月CPI环比偏高,叠加今年基数情况看,同比增速或呈现1月弱、2月强的状况。

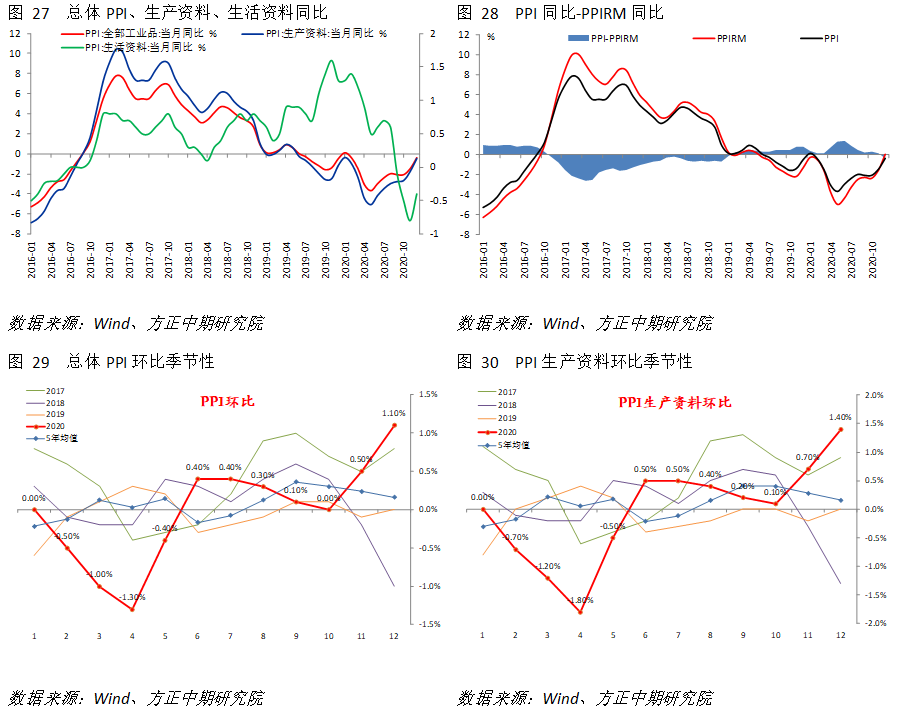

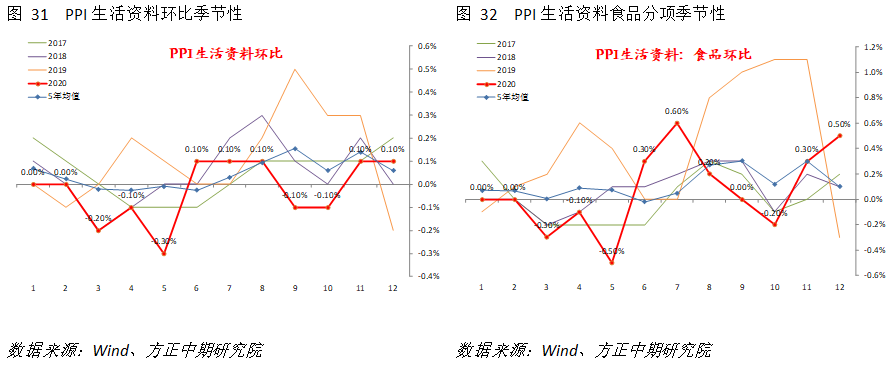

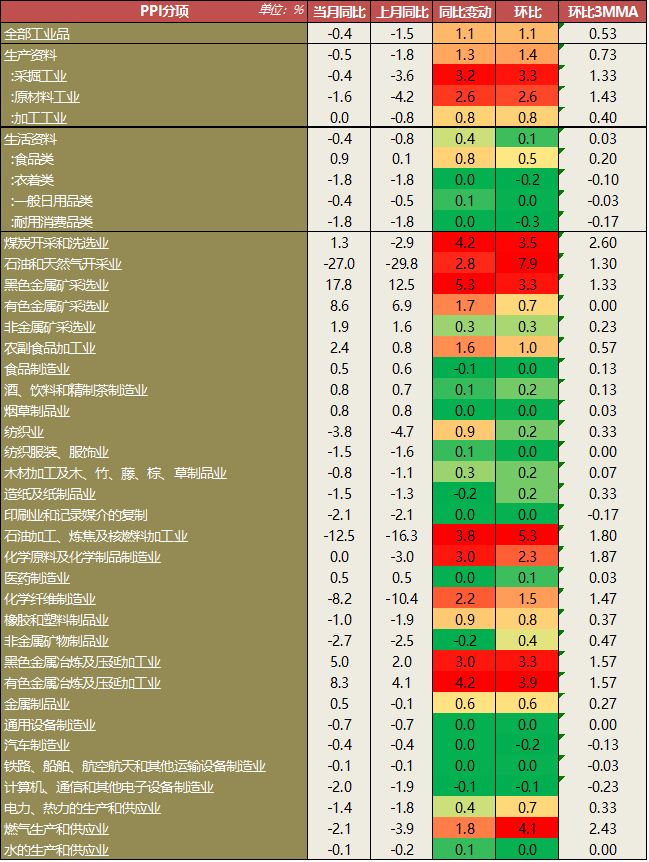

PPI方面,总体PPI同比跌幅进一步明显收窄,环比表现继续明显超季节性。其中生产资料仍是拉动PPI的主要因素。边际上看,生产资料继续明显超季节性的同时,生活资料也强于季节性,且生活资料同时受到低基数的推升。PPI-PPIRM缺口降至-0.4%。

分行业看PPI同比增速。上游黑色和有色金属开采业PPI仍在加速中,且绝对增速为最快。石油和天然气开采业PPI跌幅收窄,同时受到煤炭价格大涨影响,煤炭开采业PPI恢复正增长。中游原材料行业中的黑色和有色金属继续受益。中游加工组装行业变动不大,电子制造业PPI继续下降。下游行业中,农副食品加工业PPI出现反弹,纺织业PPI跌幅收窄,食品、医药、汽车制造业基本保持不变。

总体上看,12月PPI表现基本符合预期。生活资料拖累PPI明显减弱的同时,生产资料PPI进一步加速修复。国际能源价格,以及主要黑色和有色金属价格上涨,均是推升行业分项和总体PPI的重要因素。我们认为,目前国内经济周期仍位于主动加库存阶段,投资时钟位置位于繁荣期,对大宗原材料需求将继续支持价格水平的修复。且受到春节错位影响,1月低基数仍将推动PPI上升。PPI修复方向不变,价格和产出的回升均有助于企业收入和盈利水平的持续改善,以及资产负债表的修复。

综合来看,CPI和PPI缺口继续收窄,且二者均值出现一定修复。预计后期公布的2020年四季度GDP平减指数将会小幅下降至0附近。产出和价格的情况显示,经济周期继续位于主动加库存阶段。基建保持中性、服务消费持续改善、外需带动制造业改善等,都推动经济继续向上运行。PPI仍有进一步修复的潜力,同比上半年仍将以回升为主,下半年高位持稳或小幅回落。CPI加速回落也正在接近尾声,预计春节前后受到扰动后,年内CPI将重回反弹趋势,但绝对增幅有限。当前通胀仍位于舒适区间,货币政策暂不受此扰动。此外,房地产行业面临的风险仍需要注意。

(陈状 )