机构:东北证券

评级:买入

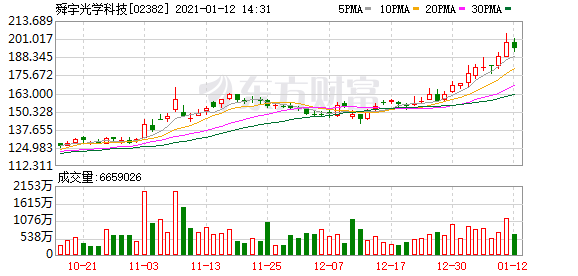

目标价:224.70港元

事件:

公司近期公布 2020 年 12 月出货量数据,单月手机镜头出货量 1.3 亿颗,同比增长 2.53%;车载镜头出货量 574 万颗,同比增长 37.29%;手机摄像头模组出货量 0.45 亿颗,同比下滑 23.93%。

点评:

手机镜头全年出货量为 15.30 亿颗,同比增长 13.9%,高于此前 10%的增长指引。手机镜头受益公司下游客户销量回暖,出货量增速高于指引。我们预计未来手机镜头出货量增长将来自:(1)手机“前 1 后 4”设计渗透率提升;(2)行业集中度进一步提高;(3)手机销量回暖。

手机摄像头模组全年出货量为 5.9 亿颗,同比增长 9.69%,略低于此前10%的增长指引。受手机供应链中关键零部件缺货影响,公司近两个月出货量均同比下滑,使手机摄像头模组全年出货量低于公司指引。随着2021 年相关产业产能供需逐渐恢复平衡,5G 技术发展以及手机摄像头规格技术的升级,公司在 3D、潜望式模组的布局持续扩大,多摄模组预计加速渗透,摄像头模组出货量将恢复增长。

车载镜头全年出货量为 0.56 亿颗,同比增长 12.12%,大幅超越此前 5%的增长指引。在海外疫情波动,车厂一度暂停出货情况下,公司全年车载镜头出货量依旧高于公司全年指引。我们预计未来随着国内外汽车行业的调整与复苏,车载镜头增长有望将稳步提升。此外,伴随着自动驾驶相关的技术研发和市场需求,汽车 ADAS 渗透率持续提高。目前,大部分 ADAS 配置 5-8 个摄像头,随着 ADAS 的不断升级以及向自动驾驶的演进,某些高端车型将配置 10 个以上的摄像头。公司在车载镜头方面持续投入,产品已涵盖车载摄像头镜头、HUD、显示大灯、激光雷达等,并与大客户长期保持良好合作。我们看好 ADAS 和自动驾驶发展前景,随着技术和方案的不断演进和升级,车载摄像头潜力巨大。

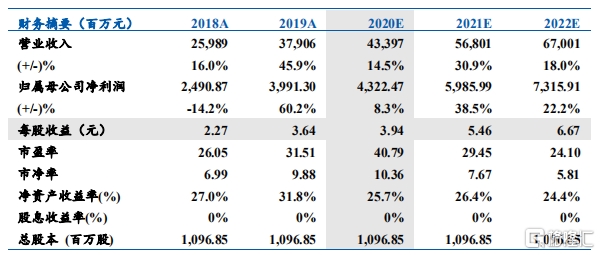

给予“买入”评级。2020-2022 年 EPS 为 3.94/5.46/6.67 元,对应港币 EPS为 4.64/6.42/7.85 港元,对应 PE 为 40.79/29.45/24.10 倍,参考公司历史PE 中枢 35X,给予公司 2021 年 35 倍 PE,首次覆盖,给予“买入”评级。

风险提示:产品销量不及预期,行业景气度下行,盈利预测不达预期。

(文章来源:格隆汇)