2020年前三季度,石头科技(688169.SH)营业收入为29.80亿元,同比下降1.66%;归属于上市公司股东的净利润为8.99亿元,同比增长54.49%;扣非净利润为8.32亿元,同比增长47.74%。

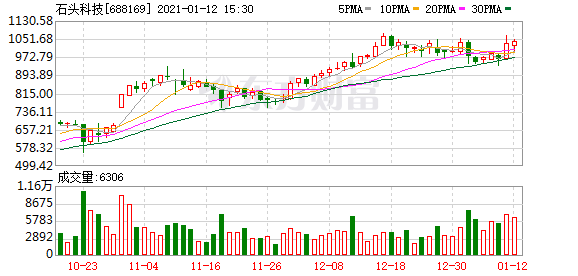

在靓丽三季报的加持下,石头科技股价不断上涨,2020年年底曾经突破1000元,总市值近700亿元,而在此背后却是首发原始股的即将解禁。

首发原始股即将解禁

石头科技主营业务为智能清洁机器人等智能硬件的设计、研发、生产(以委托加工生产方式实现)和销售,其主要产品为小米定制品牌“米家智能扫地机器人”、“米家手持无线吸尘器”,以及自有品牌“石头智能扫地机器人(石头品牌)”和“小瓦智能扫地机器人(小瓦品牌)”。

石头科技2020年2月21日上市,上市前,持有5%以上的股东除控股股东外,小米相关方顺为持有12.85%股份,小米公司控制的天津金米持有公司11.85%股份,石头时代持有公司10%股份,丁迪持有公司7.90%股份,高榕持有公司6.74%股份,启明持有公司 5.85%股份。

2021年2月22日,石头科技将迎来上市后最大的一次解禁,解禁股数高达2858万股,目前公司总股本为6667万股,此次解禁占比为42.87%。

在迎来大解禁之前,石头科技的费用已开始出现异常。

2017-2019年,公司收入为11.19亿元、30.51亿元、42.05亿元,同期管理费用为2051万元、2.06亿元、5959万元。在管理费用详细构成中,波动最为异常的是工资薪酬。2017-2019年,公司管理费用中的工资薪酬分别为1051万元、2019万元、3287万元,同期公司净利润分别为6700万元、3.08亿元、7.83亿元。2019年,石头科技的净利润增长154.22%,而工资薪酬仅增长62.80%。

石头科技回复称,2017年至2019年,各项费用及人员数量均呈大幅增长趋势,人均薪酬有小幅波动,主要原因为公司规模不断扩大,人员不断增加,新增员工多数为薪酬较低的基础岗位员工,拉低了平均薪酬水平。

目前,石头科技的股价最高已经超过1000元,总市值近700亿元,公司的动态PE高达60倍。当解禁期到来之后,持股成本极低的原始股东很可能选择套现,成为一众投资者的造富盛宴,而留给二级市场接盘者的将是一地鸡毛。

关系的微妙变化

2019年,石头科技对前五大客户的销售收入为29.63亿元,占公司营业收入的比例高达70.45%,客户集中度非常高。在前五名客户中,公司对小米的收入为14.41亿元,占比34.27%。

根据招股书,2016-2018年及2019年上半年,公司米家品牌扫地机器人的毛利率分别为18.99%、18.75%、14.99%和13.91%,公司2019年推出的米家手持无线吸尘器毛利率为13.58%。由于米家品牌产品定位于性价比,且主要采用利润分成模式,因此米家产品的毛利率低于公司自有品牌产品的毛利率。

2016-2018年,石头科技主营业务实现收入为1.81亿元、10.96亿元、30.09亿元,其中米家品牌收入为1.81亿元、9.89亿元、14.39亿元。从推出产品的时间来看,2016年9月,石头科技推出小米定制品牌“米家智能扫地机器人”,2017年9月,推出首款自有品牌“石头智能扫地机器人”,2018年3月,推出自有品牌“小瓦智能扫地机器人”;2019年4月,公司推出小米定制品牌“米家手持无线吸尘器”。由于新产品的推出,公司自有品牌产品的占比不断提升。

2019年度,石头科技共销售251万台扫地机器人,实现销售收入39.16亿元,较上年增长30.11%,其中自有品牌扫地机器人实现销售151万台,实现销售收入27.93亿元,收入占比66.41%。

2020年上半年,公司共销售96.57万台扫地机器人,实现销售收入17.02亿元,其中公司自有品牌扫地机器人实现销售75.3万台,实现销售收入14.85亿元,收入占比进一步提升至83.62%,这也导致公司与小米之间的关系发生改变。

2016年,小米和石头科技完全是合作关系,但是到了2020年上半年,石头科技的自有品牌占比从零上升到了83.62%。虽然小米还是第一大客户,但自有品牌已经占据主导地位。

在对小米依赖度大幅降低后,自有品牌和小米品牌将不可避免地进行竞争,这也将会导致两家公司之间的关系从原有的合作变为竞合关系。

毛利率存下降隐患

2018-2019年及2020年前三季度,石头科技的毛利率分别为28.79%、36.12%、51.25%,而其最大的竞争对手科沃斯(603486.SH)分别为37.84%、38.29%、41.53%,毛利率小幅增长,但作为市场占有率第二名的石头科技毛利率大幅提升,使得石头科技在营业收入小幅下降的情况下净利润大幅增长。2020年前三季度,公司营业收入为27.8亿元,同比下降1.66%;归属于上市公司股东的净利润为8.99亿元,同比增长54.49%;扣非净利润为8.32亿元,同比增长47.74%。

通常,任何产品提价都需要一个过程,有品牌优势的公司定期小幅提价可持续,而突然大幅提价难持续。更加令人疑惑的是,石头科技毛利率大幅提升背后的真实动机,究竟是品牌认可度提升的结果还是市场竞争所需,抑或是为了在2021年2月22日大解禁前把业绩做的更加漂亮?值得注意的是,石头科技毛利率的大幅提升主要是在2020年,但在上市后的首份年报2019年年报中,上市公司并没有提及要抢占高端市场的战略。

从市场格局来看,目前智能扫地机器人行业市场容量不断扩大,市场上已有的品牌与厂商较多,近年来涌现出多家新的市场参与者,市场化程度逐渐提高。根据中怡康的测算,从国内市场占有率来看,2019年上半年,国内市场前三大品牌分别为科沃斯、小米和石头,市场占有率分别为48%、12%和11%,合计市场占有率为71%。即使把小米产品全都算在石头科技中,两者的占比为23%,依然落后科沃斯一半以上的市场份额。在这样的情况下,石头科技却大幅提升产品的毛利率,似乎并不利于其抢占更多的市场份额。

自有品牌定位尴尬

从长期来看,无论出于什么样的动机,真正重要的是最终的结果。自2020年年初上市后,如何平衡米家品牌和石头品牌或许是管理层最重要的事之一。

一直以来,小米的定位是高性价比的产品,因为小米品牌比石头科技自有品牌知名度更高。从长期来看,小米坚持高性价比的战略不会改变。由此来看,虽然目前自有品牌的占比不断提升,但未来与小米的合作还将会占有非常大的比重,甚至有可能在现有比例的基础上提升。如果米家品牌占比持续增长,那么公司整体的毛利率必然会持续下降。更为重要的是,石头科技的品牌定位非常尴尬,从目前市场来看,中高端有科沃斯,高性价比有小米,而属于石头科技自有品牌的价位又在哪里呢?如果定位为中高端,那么势必会和现有的行业老大科沃斯发生竞争,如果定位为高性价比又会和最大的客户小米发生冲突;从目前来看,为了避免两个品牌之间的冲突,石头科技的自有品牌似乎只能往中高端方向发展。

2020年前三季度,石头科技营业收入为27.8亿元,同比下降1.66%,归属于上市公司股东的净利润为8.99亿元,同比增长54.49%。公司毛利率的大幅提升让公司的净利润不断增长,但收入端的增长已经停滞。而竞争对手科沃斯2020年前三季度的营收为41.42亿元,同比增长20.25%;归属于上市公司股东的净利润2.5亿元,同比增长147.17%。也就是说,科沃斯实现了营业收入和净利润的同步增长,而这才是健康的状况。石头科技虽然赚取了更多的利润,但是与竞争对手的收入差距却在不断加大。

在销售模式上,石头科技也有明显的短板。由于最初和小米合作,线下直销渠道是石头科技的短板。一直以来,石头科技是将部分自有品牌产品通过小米运营的“有品”代销平台销售,同时选择小米在中国台湾地区销售自有品牌产品。2016-2018年及2019年上半年,公司自有品牌产品通过上述与小米相关的销售渠道实现的收入金额分别为零元、4276万元、1.7亿元和1.07亿元,占当期营业收入比例分别为零、3.82%、5.56%和5.02%,占比不断提升。目前,公司自主品牌产品的线下销售以经销模式为主。

石头科技认为,小米及其他行业竞争者的加入,是有利于加速消费者教育,提升渗透率的。从产品定位角度,米家智能扫地机器人主要定位于大众市场的家庭智能扫地机器人产品,公司自有品牌以石头智能扫地机器人为主,主要定位于消费市场中的中高端用户,两者的品牌定价差距较大,功能和外观上有区分,目标客户群体不同。从自有品牌收入占比上看,2017年至2019年,自有品牌收入占比分别为10%、51%、66%,占比不断提升。

(文章来源:中国经济网)