一直以来,民办教育都是属于典型的政策导向型行业。去年11月,监管层发文,明确了民办学校(民办高校及民办K12学校)的合法性,对国内整体民办教育体系释放了较为积极的政策信号。

在后续政策风险相对缓和的背景下,2021年民办教育企业的新一轮上市热潮已然在蓄力中。近日,长水教育集团(FHS.US)向美国证券交易委员会(SEC)提交招股书,申请在纽交所上市,成为2021年国内首个赴美上市的教育公司。

智通财经APP了解到,长水教育目前是国内西部地区最大的私立高中运营商,也是全中国招生人数第三大的运营商。从2015年至2019年,公司旗下的高中招生复合年增长率为77.3%,高中学校数量的复合年增长率为41.4%。

招股书显示,截至2020年9月30日,公司已经建立了19所学校的招生网络。其中,14所学校提供高中课程,7所提供初中课程,4所提供高考补习课程。

从学生人数和师资力量情况来看,公司当期拥有学生25867人,其中高中生17230人(包括高考复读生),初中生8637人;共有教师1969人,其中拥有学士学位的教师约占99.3%。

从学生的分布不难看出,高中业务是长水教育的核心业务。在12年基础教育阶段,因此学生的高考的重本率是整个K12国内教育的终极目标,如何建立起完善的教育机制,使得学校在扩张规模的同时,保质保量的完成重本率和升学率对于民办学校而言是一个重大挑战,也是普遍存在的行业困难。

所以,评估民办K12教育服务的上市公司的内生增长动力,投资者需要在观察学生学费增长、学生容量增长和使用率变化的同时,对重本率保持格外关注。

招股书显示,2020年,公司高考录取率为63.9%,重本率为29.2%。相比之下,公司学校所在地同地区的高考录取率约为40.5%,重本率为13.1%。从行业平均水平来看,入学长水教育旗下学校能显著提高当地重本升学率,这也是公司未来能持续有效扩张经营的根本。

在高升学率的激励下,公司学校报名学生逐年增多。除了学生人数外,影响K12民办学校业绩的另一个因子是学费。学费收益能带领公司整体营收持续增长。

据智通财经APP了解,民办学校的费用通常高于公立学校,一年学费在2至4万元之间不等。目前国内专注于民办基础教育阶段(学生终极目标为国内读本科)的平均学费在2-4万元之间,而以国际K12教育(学生终极目标为海外读本科)为主的学校,其平均学费则在3万元以上。

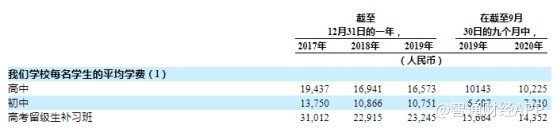

从长水教育的学校学费情况来看,2017-2019年,公司整体学校的平均学费均出现显著下降。以高中为例,学费从1.94万元逐渐降至1.66万元,并在2020年再次降至1.02万元。值得一提的是,高考留级补习班的学费一直高于公司高中和初中的学费费用,也是公司收入的重要来源。

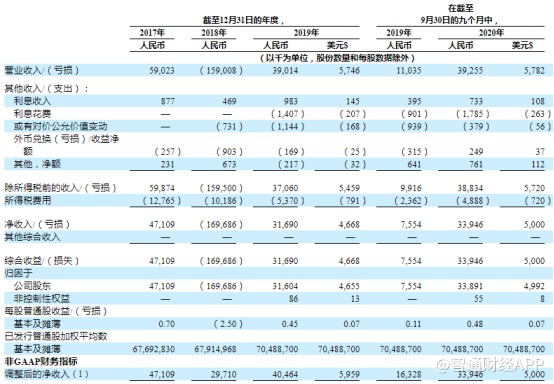

可公司的同期整体营收却在逐年上升。数据显示,2017-2019年及截至2020年前三季度,公司营收分别为2.07亿元、2.54亿元、3.37亿元和2.82亿元。在盈利方面,2017年、2019年及截至2020年9月30日的前9个月,公司净利润分别为4710.9万元、3169万元和3394.6万元。

但在2018年公司净亏损达到1.70亿元,这主要是因为公司当年学校扩建,教师人数增加导致员工成本增加以及当前股权激励费用增加。

教育板块之所以被市场青睐重要原因之一在于其被称作“现金奶牛”。长水教育亦不例外。

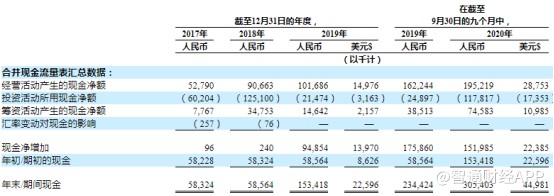

数据显示,2017-2019年,公司经营活动现金流净额从5279万元大幅增至1.02亿元,并在2020年9月底达到1.95亿元;公司当期的期末现金也从2017年的5832.4万元增至2019年的1.53亿元和2020年9月底的3.05亿元。并且公司报告期内经营活动现金流净额均高于当期净利润,显示了公司良好的收现能力。

不过对于投资者而言,在关注长水教育优质一面的同时,还需要对其发展隐患保持谨慎态度。

首先便是学校品牌建设还有待提高。目前国内K12民办教育的扩张基本靠内生增长,靠的是自身长年的品牌积累和先进教学管理,在较强的品牌效应下,市场能够有效评估公司未来发展的可持续性和稳定性,以及盈利的可预见性和分红的确定性。

但长水教育的品牌建设显然还有很大的提升空间。从上文数据可以看到,虽然报告期内公司学校的学生人数逐年增长,入学人数从2017年的8845人大幅增至2019年的21236人,复合增长率为54.9%,但公司整体学费却在逐渐下降。这说明公司学生数量增长的重要动力是学校的“以价换量”而非品牌优势,说明市场或并不接受公司的学费提价。

此外,截至2020年9月底,公司高中、初中及补习学校的学校利用率仅有46.2%、83.7%和62.3%,说明学校容量尚未饱和,也说明公司学校在当地的渗透率有待提高。

另外一个对公司影响较大的因素便是政策。虽然此前最新的政策来看,教育部对于民办教育的发展仍持支持鼓励态度,但不容忽视的是,民促法争论两年未能落地,显示市场和监管对于民办教育发展方向的分歧,政策走向现在仍不明朗。

并且从政策导向来看,民办教育合法性虽然已经确定,但是从维护教育公平、规避学校倒闭风险、规避过度冲击公立学校等角度出发,民办教育在如公平招生、抑制义务教育学费过快增长,严格审核关联交易等方面仍将面临监管。