自阿里巴巴回港上市后,在美上市的互联网巨头赴港二次上市的步伐加速。截至目前,京东、网易、百胜中国、中通快递、华住集团、再鼎医药、宝尊电商、先声药业、万国数据、新东方等多家公司完成了港股二次上市。

香颂资本执行董事沈萌在接受《证券日报》记者采访时表示,对于在美国上市的中概股来说,到中国香港上市既可以更加靠近自己的主要市场和主要投资者,也可以利用港股目前南下资金参与的热潮得到更多低成本融资。

日前,B站、百度、腾讯音乐、欢聚集团(YY)等公司也相继传出回港二次上市的计划或意向。

“具体到公司而言,赴港上市通常会被解读为利好,公司在二级市场上的股价也会有所表现,但上市这个动作能否真正助力公司经营,不同公司有不同的情况。”一位券商分析师告诉记者,对于欢聚集团来说,2021年是一个关键的转折点,公司将国内业务卖给百度,又经历了浑水做空。“如果要二次上市,那这将是其重回直播第一阵营的重要一步”。

欢聚集团方面就二次上市的传闻对《证券日报》记者表示:“不予置评。”不过有接近欢聚集团的知情人士告诉记者,该公司确实曾有回港上市的计划。

欢聚集团重心转向海外

欢聚集团成立于2005年,主打业务是互联网语音平台,是很多游戏爱好者的线上交流平台。2012年欢聚集团上市时,旗下拥有YY语音、YY游戏运营、YY教育等一众产品线。曾孵化出专注游戏细分市场的虎牙直播,与之相较,YY直播更倾向于秀场直播。

此前,欢聚集团业务板块主要划分为国内和海外两大板块,国内业务以YY直播为主,该板块已经出售给百度,而海外矩阵包括Bigolive、Likee、imo,以及小游戏社交网络平台Hago。

“欢聚集团是最早试水直播行业并成功上市的,旗下直播产品YY直播主打秀场直播,在此基础上成功孵化出主打游戏直播的虎牙,一度稳居直播行业第一把交椅。”上述分析师称,随着虎牙分拆上市,腾讯对游戏直播公司的股权进一步强化,虎牙、斗鱼在腾讯的推动下合并,欢聚集团的业务开始向海外倾斜。

过去一年中,欢聚集团旗下主要子公司的股权变化非常大。2020年4月份,腾讯受让虎牙部分股权,成为第一大股东。同年8月份,腾讯进一步增持,受让欢聚集团将所持3000万股虎牙股票。2020年11月份,百度宣布以36亿美元的价格,收购欢聚集团国内直播业务(即“YY直播”), 预期于2021年上半年完成交割。自此,欢聚集团的业务重心正式转向海外。

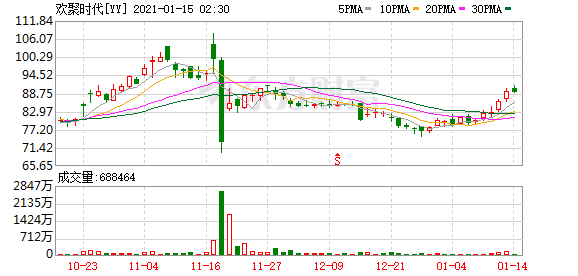

2020年11月18日,做空机构浑水公司发布71页报告,质疑YY直播90%数据造假,公司股价随即暴跌26.48%,至今还未回到暴跌前的高位。

直播板块掉队

从财务情况来看,欢聚集团2020年第三季度营收62.864亿元,同比增长36.1%;实现归属于欢聚集团控股权益的持续经营净利润为23.032亿元,这主要是受出售部分虎牙股权投资收益的影响。2020年8月份,欢聚集团将向腾讯转让的3000万股虎牙股权,交易规模为8.1亿美元现金。

“从直播公司的格局来看,在经历了一年的腾挪后,欢聚集团已经被甩出第一梯队。”上述分析师认为,欢聚集团相继抛售旗下的支柱产品YY直播、虎牙股权,虽然扩充了其现金流,也影响了公司在全行业的布局和地位。目前专注东南亚市场的Bigo,成为欢聚集团下一个主打产品。

2019年3月份,欢聚集团全资收购新加坡海外视频社交平台Bigo,该应用布局全球业务,孵化出全球直播社区Bigo live,短视频社区Likee,以及视频通讯应用IMO。

从用户层面看,欢聚集团2020年第三季度全球平均移动端月活跃用户3.901亿,同比下滑4.0%。其中,中国以外地区用户达5070万,同比下滑6.5%。其中,Bigo live用户高速增长至2800万,同比增长27.7%。

值得一提的是,海外市场具有不确定性。“2020年第三季度,欢聚集团海外市场用户下滑,主要原因就是部分产品在国外遭到封杀。”上述分析师如是说。

(文章来源:证券日报)