资本市场暗流涌动。

在机构普遍降低2021年预期回报率的预期之下,A股年初飙涨一轮之后开始回调。

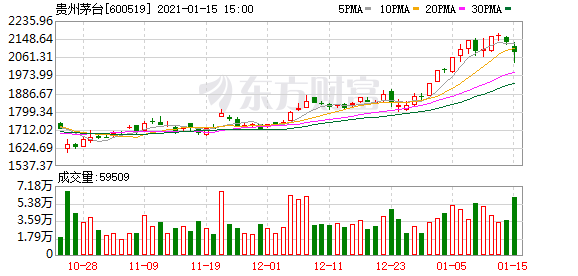

资本市场的长卷,此刻正书写着新的历史纪录。年初至1月14日,北向资金连续7个交易日净流入,南向资金连续9个交易日净买入超过100亿,创历史之最。A股交投活跃,开年至今每日成交量均超万亿。在机构集中抱团争议之下,白酒、新能源、光伏等板块开始回调,“中字头”企业异军突起,1月15日,在业绩提振之下,此前领跌的“三傻”之一银行股强势逆袭。

涨跌、轮动、持仓股市里的每一刻变化,都成为街头巷尾人们的谈资。

作为专业机构投资者的一员,中阅资本总经理孙建波一直在忙碌。在年初调研了新能源、进口替代、电子消费等相关标的之后,他感觉可看的标的越来越少。

在他眼中,传统的廉价标的不敢看,别的涨得快,传统标的有点等不起,太贵的标的也不敢看,买了之后将来一定会亏钱。“一定要回归常态化,现在一部分估值太集中了,最后就只剩大公司能发展,但其实不是的,这个社会一定是平衡的,既有大公司又有小公司。”孙建波直言。

不少投资者坦言现在处于焦虑期。这种焦虑背后,拨开表象,实则是估值极端分化与抱团趋势短期难以逆转之间的博弈。一方面,全球央行都没有收紧货币政策的迹象,流动性泛滥,外资涌入人民币资产,而同时国内居民财富也更多从银行理财转向股市,机构眼中权益投资的黄金十年开启;另一方面,水涨船高之下,更具有确定性的龙头成为机构资金追逐的目标,公募基金持仓高度相似,机构投资者也出现“追涨杀跌的倾向”。

博鸿投资总经理张其羽表示,“这就是基金的赛道化工具化乃至于被动化,管理人只需要选择赛道,然后把择股交给市场,把择时交给客户。”

和美股一样,A股的市场结构也发生了变化。在交银国际首席经济学家洪灏看来,这个变化就是市场基金的指数化,ETF就是资本市场的“永动机”,也最终将是达摩克斯之剑。“没有什么是永恒的只是现在还不是时候。”

回归常态化

降低收益预期,与A股回归常态化是今年机构投资者对市场的共识。

高盛最新研报建议增加对周期股的持仓,主要基于对2021年强劲的全球经济复苏预期。但近期从成长股到价值股的轮动,更多是由全球经济、短期仓位调整和盈利驱动,而不是彻底转向,战略上依旧看好中国的成长股,这是全球范围内中国股市最具吸引力的板块之一。

在洪灏判断来看,低估值应该至少有一波行情。

相比成长股而言,银行、地产占A股市值的65%,而它们正是目前处于历史估值地位的板块,一些港股地产股在两、三倍PE的水平。富达国际基金经理周文群认为,从绝对值角度说它严重低估是非常正常的,它的价值什么时候会体现,会有不同的因素驱动,利率走势是所有资产估值的锚,可能是非常重要的催化剂或是实现低估值板块上涨的变量。

价值股的性价比正在凸显。瑞银中国策略主管表示,电信行业在港股是非常低估的,整个行业在不到2倍的EBITDA(税息折旧及摊销前利润),在正常情况下这是需要私有化的价格了。

1月15日,银行、保险崛起,煤炭、环保、地产板块同样活跃。在港股市场上,有着“巴菲特接班人”之称的李录,耗资超40亿港币,抄底邮储银行10亿余股。对比之下,白酒、稀土板块领跌大市,长城汽车、中远海控、片仔癀、海天味业、云南白药、福耀玻璃、京东方A等抱团股大幅下挫,酒鬼酒连续两日跌停。

分歧之下,抱团股开始分化。

对于资金分外追捧的新能源汽车,投资者们都知道这个大趋势,但在孙建波分析来看,这类公司的市值已经可能是鼎盛时期的市值了。他具体分析看,比如宁德时代一度高达1万亿的市值。国内一年大约2000万辆车,假设全是电动车,而且每辆车都花8万块配最好的电池,2000万辆乘以8万是1.6万亿。假设这是宁德时代一年的销售额,100%市占率。成熟产业假设税后净利润有10%,最高峰的时候净利润1600亿,给它10倍估值,就是1.6万亿;给20倍才3.2万亿。这是全行业,也就是说全中国都只有这一家公司的市值。“显然,从行业总市值的角度看,空间已经不大。”

贵州茅台、海天味业这类股票的估值,孙建波也认为是透支了未来三年的增长。今年所有的白酒都在高端化,导致头部企业都很赚钱,它的特殊背景是新冠疫情之下低消费人群街头聚集的行为变少了,零食也是一样。当街头各种各样的小商小贩,因疫情原因失去了生意,高端啤酒和这些网络销售的零食品牌就一下子全起来了。

永动机模式

但抱团会瓦解吗?从多位机构投资者与分析师来看,答案是否定的。

博鸿投资研究显示,2020年A股核心指数涨幅在20%-30%之间,创业板指数甚至有60%以上涨幅。而全市场股票中位数的收益率仅为2%不到,近一半股票是下跌的。前40%、30%、25%的股票收益率都较2019年下降,而前10%的股票收益率却较2019年进一步提升。即便是在沪深300中,也有60%的股票无法跑赢沪深300指数,其中将近40%的股票在今年是下跌的。从2019-2020年两年角度看,70%的股票是跟不上沪深300的,甚至有30%的股票目前比2018年底更低。

“不管合不合理,它是一个必然行为。”洪灏表示,漂亮的不要命,要命的不漂亮,资金追逐这些头部的股票,它是一个必然性。抱团取暖是因为市场基金的指数化,越大越涨,越涨就越难瓦解,就这么简单。但是指数化的问题,涨的时候就涨得很好,但是跌下来的时候它也会跌得很惨的。其实美国也是这样,为什么美国市场这么畸形?就那几个股票涨,其他股票都在跌。

数据显示,2020年公募存量规模突破18万亿元,同比增26%,刷新历史新高。新发基金达3.16万亿元,股票型和混合型新发基金占63%。这些主动型基金也在用指数增强的策略,即在指数里头买它的头部公司。洪灏认为,除非找到一个让这个过程逆转的一个因子,但是现在还没有看到这个迹象。

华兴证券(香港)首席经济学家兼首席策略分析师庞溟表示,过去两年投资者可能更多地寻找确定性(防御性)和成长性的平衡,因此龙头、大盘股、蓝筹受追捧。金融委提出要建立常态化退市机制,无疑会强化优胜劣汰。可以说,如果市场结构和风险预期不发生重大变化,抱团、分化、极化等趋势有望长期存在。

华兴证券研究显示,过去几年中,A股的个人投资者和各类机构投资者都更为偏好中小盘股票、成长股以及新经济板块股票;公募基金与阳光私募基金都更为偏好高增长股票,并能接受其相对较高的估值水平。另一方面,机构投资者占A股流通股市值比例已在过去十年间从35%大幅提升并翻番。机构投资者近来的“追涨杀跌”交易模式与个人投资者较为类似。在市场波动时期,机构投资者并不偏好价值股与旧经济板块股票。

这同时意味着,核心资产波动率进一步放大。张其羽表示,这是个一体两面的机会,一种可能是趋势强化带来短期加速,另一种可能是贴现率和流动性预期一旦扭转引发的踩踏。今年市场的主要矛盾依然是“好公司预期回报率下降”和“依然还有很多钱要入场”。前者是事实,后者是共识,事实已然成立而共识可以被扭转。

对比美国的“漂亮50”,华尔街投资人海投全球创始人王金龙认为,中国的“漂亮50”会有一部分好公司的价值得到机构认可。因为优质的公司有核心业绩作为支撑,泡沫破灭以后,美股“漂亮50”依然是美股中的“核心资产”。中国的“漂亮50”也会优秀的公司继续领先股市。

“如果时间不是朋友”

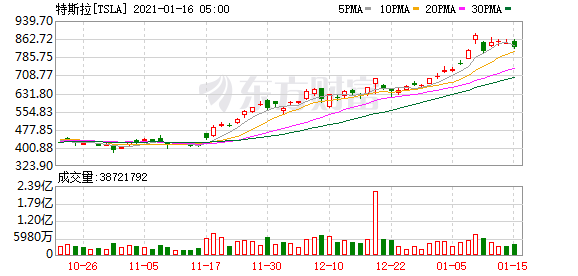

与A股一样,美股结构分化也很严重。就像资金疯狂围堵白马龙头一样,美股投资者也在拥趸FAANG以及特斯拉为首的科技股。

特斯拉这个“造富机器”在美国投资者中也非常有争议。王金龙曾持有特斯拉,但表示不会在目前的估值买入。理由是其市盈率达1600倍,很大部分收入来自政府补贴;估值很大程度是由刚进入市场的散户和马斯克的粉丝推动的,市场转向时,散户离场,泡沫就会被挤压。

美国对冲基金正态资本(BellCurveCapital)创始人王璜鑫则认为,特斯拉短期有交易价值,长期有持有价值。其已不是实验性电车产品,而是批量生产的超高端电子产品,且利润空间相当大。由于特斯拉控制自己的芯片设计及知识产权,加上其强大的技术团队和开发能力,特斯拉公司不应该与其他汽车公司相比,而是应该与苹果公司相比。

“特斯拉是一个泡沫。但是是否泡沫,和泡沫什么时候破灭,是两个不同的问题。”洪灏认为。

在洪灏被机构问得最多的一个问题是:美股是不是一个泡沫。美股的核心矛盾在于一方面历史性放水下市场有足够的流动性,但另一方面其估值非常贵,仅次于2000年3月份互联网泡沫时的水平。投机氛围非常浓厚,比如说短期看涨期权的买入,最近它的几只仙股的成交量占了整个市场25%,这是非常夸张的。

“大家都在问美股怎么收场。如果美股下跌,我们也很难独善其身。”洪灏称。

过去一些交易策略也正在接受市场的考验。橡树资本创始人马克斯·霍华德在最新的备忘录中表示,在过去的13年里,“增长型”股票的表现大大超过了“价值型”股票,以至于人们都在问我,这是否会成为一种永久性的状况。

“买入并持有”的价值投资策略也遭到质疑。张其羽称,2020年的投资圈言必称长期主义,言必称做时间的朋友。但做股票并不是只有一种方法,必须承认这个市场上还是存在各种各样赚钱套路的。比如科技类股票投资,它们往往并不是时间的朋友,这个世界上没有一条护城河是不会被攻破的,只是时间问题。

在王金龙看来,过去投资者可能非常笃信量化和被动管理的策略,但它们最近显得较为“滞后”甚至“失效”,因为往往市场的转变会快速体现在板块的轮动和风格的切换上。

其认为,现在的市场逐渐体现出两个趋势性变化:一是目前情绪指数很高,2021年市场可能会见证更多短平快的投机性质交易,预计未来市场波动会加大;二是长期投资者将会获得更多因公司成长而带来的长期收益,机构和个人的投资收益会分化,搭顺风车的短期投资者或投机者获得贝塔的机会会降低。

(文章来源:经济观察网)