和2020年大多数登陆资本市场的物企不同,特发服务(股票代码:300917)选在了A股创业板上市,其也是A股的第4支物企股票。特发服务上市后股价也走出了一波“魔幻行情”,不足一个月便经历了多次暴涨暴跌,涨跌超10%的场面连续上演。

特发服务是一家老牌物企,但其面临着毛利率下跌的风险,毛利率水平远低于同在A股上市的其他物企。此外,特发服务的营收主要依赖大客户,例如华为、阿里、移动等,在业务开拓方面也存在隐忧。

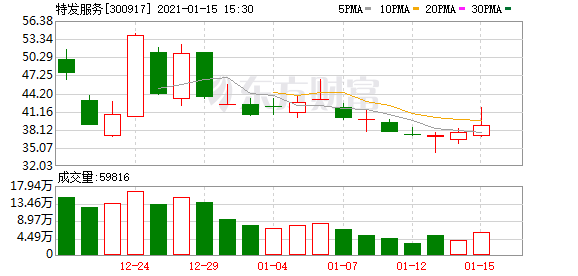

股价坐上“过山车”

赶在2020年末尾,特发服务成功在A股上市,是继招商积余、新大正、南都物业之后第4家登陆A股的物企。值得关注的是,2020年可以称得上是物企开启上市潮的元年,但多数物企是在H股上市,特发服务选在A股创业板上市显得与众不同。

2020年12月21日,特发服务上市交易首日,与同期上市物企的股价接连出现破发不同,特发服务的股价上市首日收涨153.46%。招股书显示,公司的发行价为18.78元/股。在上市首日,公司的收盘价为47.60元/股,是发行价的两倍有余。

不过,在上市的第二天,特发服务的股价就出现了大幅下跌。2020年12月22日,特发服务股价跌幅达到了18.28%,收盘价为38.90元/股。随后,特发服务股价开始上演“过山车”行情。

2020年12月23日-12月24日,特发服务的股价连续两天出现了大幅上涨,涨幅分别为4.63%和32.48%。特发服务的股价也达到了上市以来的最高值,54.20元/股。但紧接着,在2020年12月25日,特发服务的股价再度大幅下跌,跌幅达到了18.32%。

随后,在2020年12月28日-2020年12月29日,特发服务的股价再度上演“暴涨暴跌”的局面。前一日股价收涨15.80%,后一日股价再度下跌,跌幅达到了14.80%。近几日,特发服务的股价虽仍有不小的变动,但整体呈现出下跌趋势。1月13日,特发服务股价出现了新低,为34.21元/股。

毛利率较低

《华夏时报》记者了解到,特发服务是国内第一批获得国家一级物业管理企业资质的企业之一,其公司的控股股东为特发集团。目前来看,特发服务以综合设施管理服务为核心业务,其所从事的服务内容包括综合设施管理、空间管理、安全保障、环境管理、高端接待等,所管理的项目则是涵盖高新科技园区、商业综合体、住宅等。

而关于业务的布局,招股书显示,特发服务的相关业务起步于珠三角经济圈,但已经逐渐辐射至了国内的环渤海经济圈、长三角经济圈、西南经济圈、华中城市经济圈以及海外的非洲等地。

招股书显示,2020年前三季度,特发服务的营收为7.69亿元,同比上涨了21.53%。同时,特发服务预测,公司在2020年度的营业收入为10.00亿元-10.05亿元,同比增长率为12.21%-17.82%。

尽管营业收入处于稳步增长的状态,但特发服务则在财务方面面临着毛利率下滑的风险。目前,综合物业管理服务是特发服务最主要的业务。招股书显示,2017年、2018年2019年以及2020年上半年,公司的综合毛利率分别为21.96%、21.05%、18.65%和20.53%;其综合物业管理服务毛利率则分别为17.52%、16.54%、15.17%和17.78%。

对比来看,同在A股的物企新大正和南都物业其毛利率则维持在22%左右的水平,特发服务的毛利率则与上述两者有着不小的差别。

业务主要依赖大客户

除了上述提到了毛利率较低这一问题之外,特发服务的客户集中度同样较高。值得关注的是,许多上市物企前身归属于房地产公司,其虽独立上市,但业务严重依赖母公司,独立开拓市场仍有难度,这是行业内普遍存在的问题之一。

特发服务亦未能避免这一问题。目前,特发服务的第一大客户为华为,其为华为在深圳、东莞、成都、武汉、廊坊等地的多个基地提供物业管理服务,对华为的服务收入占营业收入的比例基本上维持在30%左右。同时,阿里、移动等也是特发服务的主要客户。

特发服务方面表示,如果华为及其他主要客户与公司的合作关系或其所处行业、自身运营情况发生重大不利变化,主要客户项目终止或者项目到期后公司未能成功续约。那么,特发服务的重要客户和收入来源将相应地会受到影响。

《华夏时报》记者注意到,特发服务同样在积极扩张业务版图。此次上市,特发服务的募集资金主要用于物业管理市场拓展项目、信息化建设项目以及物业管理智能化升级和节能改造项目等,小部分用于补充流动资金。针对上述问题,《华夏时报》记者向特发服务方面发去了采访提纲,但截至发稿,仍未得到回复。后续,记者会持续跟踪报道特发服务在资本市场的相关动态。

(文章来源:华夏时报)