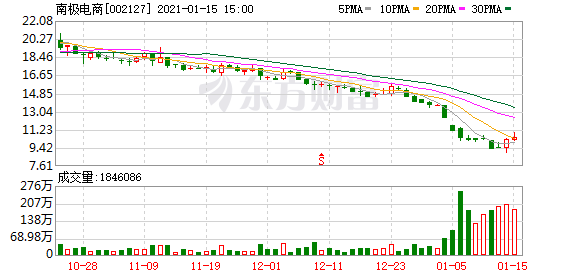

进入2021年的第一周,“网红电商概念股” 南极电商(002127.SZ)股价出现闪崩。一方面是因为南极电商卷入财务造假风波,另一方面因为品控问题引发了市场对其“卖吊牌”商业模式的质疑。

为此,南极电商1月5日迅速发公告声称拟斥资数亿元回购股份,1月12日又发出澄清公告,试图安抚市场情绪。这些动作虽然拉动南极电商股价一定程度上的反弹,但远未将“吊牌之王”带离财务造假的疑云。

多位受访业内人士表示,南极电商财务数据仍存注水嫌疑。1月13日上午,《中国经营报》记者实地探访旋涡中的南极电商总部,公司经营未现异常。记者现场联系采访,一楼前台联系董秘办公室回复称,董秘不接受采访。

记者还致电南极电商官网咨询,负责南极人在拼多多平台招商的工作人员透露,自己备货,缴纳保证金3万元等相关费用,即可获得授权在拼多多上开店。尽管南极电商方面声称其“IP授权业务均为轻资产模式,品牌价值珍贵”,但从实际操作来看,授权开店之后的品控问题并不是南极电商关注的核心问题。

扩张之路

南极电商前身为南极人,成立于1998年,总部位于上海,目前是一家专注品牌授权、一站式电商生态服务、供应链管理等业务的电商类上市公司。

登陆南极电商官网,其介绍称“南极人目前已经成为横跨内衣、家纺、男女装、母婴用品等超多品类,囊括了海量极具性价比的日常生活所需产品,并更符合国人消费习惯的全民家庭大品牌”。

南极电商生意扩张之快,与轻资产的运营模式密不可分。南极人自2008年转型“品牌授权”模式,砍掉生产端和线下销售端,推出了“NGTT”(南极人共同体)商业模式。

2018年《南方周末》曾披露南极人、恒源祥、北极绒“不负责生产,只负责卖牌”,“由于南极人、北极绒、俞兆林都是自己组货,基本上不存在品控,品牌方会要求授权工厂提供产品的质检合格证,而这些质检合格证淘宝上花费100元就可以购买”。

另据其他媒体披露,在天猫平台上,恒源祥的合作工厂需要缴纳100万元保证金,南极电商却只需缴纳10万元。

本报记者调查发现,即使笼罩在财务造假的疑云中,南极电商吊牌生意门槛也继续下降。

记者登陆南极电商官网授权申请的通道,通过电话咨询“如何拿到授权在天猫、拼多多开店”的问题。其工作人员表示:“天猫现在基本都是大店,很难进入,可以帮助对接负责拼多多的同事。”

添加微信之后,负责在拼多多平台招商的南极电商工作人员开出条件:交保证金3万元,店铺授权费3000元/家,店铺开出后绑定南极小助手统一数据102元。该“同学”还告诉记者,“保证金3万元,不做会退,不交保证金不能领标”,授权则到2021年底,到期自动终止,授权费不退。

关于货源问题记者反复确认,对方表示,货是自己提供,不同类目领标价格也不一样,以保暖内衣为例,是3元/套。关于优惠,对方表示,“先做起来再说,现在谈这个没意义”,“20万套以上才会有”。

值得注意的是,整个咨询过程中,对方并未提及对产品质量的要求或监控。“品牌授权给你的只有品牌附加值,溢价、转化、品牌黑标、品牌调性这些具体的运营还是靠你自己。”对方称。

据2019年年报显示,南极电商合作供应商总数已经达到1113 家,合作经销商4513家,授权店铺5800家;公司实现营收39.07亿元。换句话说,任何愿意付出3万多元成本的机构或个人,都可以出售带有其授权品牌的各类商品。

疑点重重

在事先没有明显利空的情况下,2021年南极电商经历7个交易日的闪崩。兴业证券一份关于“体外循环造假的识别”的研究报告被认为是导火索。

兴业证券曾有分析师发布一份研报《盈余管理和盈余操纵的界定和识别》,这份研报中关于“体外循环造假的识别”,其中引用客户和供应商名称显示即为南极电商财报数据。

记者拿到的这份报告显示,××电商存在造假六大疑点,分别是净利率非常高而无明显壁垒、无明显竞争对手、非常轻资产的运营模式、财务数据质量差、应收账款和经营规模翻倍上涨员工数量反而下降、供应商和客户高度重叠。

紧急召开机构投资者电话会,公司连夜出台回购计划,并未稳住股价。1月12日晚,南极电商发布公号回应体外循环造假的质疑。

在回应中,南极电商方面称,以南极人、卡帝乐鳄鱼、精典泰迪等品牌开展授权业务,2020年总GMV销售额已突破400亿元,因此公司的IP品牌授权具备明显的竞争壁垒。

在回应生产商与经销商存在重叠时,南极电商方面表示,在产业链合作模式上,生产商与经销商存在重叠,多为前店后厂模式;南极电商绝大部分营业收入的销项税率为6%(归属服务业),并非此前第三方论述中税务角度计算的17%的销项税率,计算逻辑有误。

针对南极电商方面的回应,多位受访人士仍然认为疑点重重,有偷换概念之嫌。

针对疑点一“净利率非常高而无明显壁垒”,南极电商方面回应的是“毛利率数据”。南极电商方面称,品牌综合服务业务主要成本构成为采购的辅料成本和人工成本等,因此毛利率较高,2019年南极电商本部业务(品牌综合服务业务占比85%以上)毛利率达92.7%。

关于“财务数据质量差,应收账款占比重较高”,南极电商方面称,应收账款主要来自品牌综合服务业务及时间互联业务的授信,2018年及2019年,南极电商应收账款占营业收入比例分别为21.61%、20.21%,整体比例可控并且逐年下降。

不过PPT质疑集中在2014年以来,应收账款占应收的比重提升且波动较大,选取数据截至2017年12月31日,在回应上南极电商显然打了时间差。

2017年11月,南极电商才完成时间互联100%股权收购,在此之前主要业务是品牌服务。相关数据显示,2015~2017年,南极电商的应收账款占当年营收比重分别高达72%、59%、52%。

谈到“供应商和客户高度重叠”,公司方面回应称:“在产业链合作模式上,生产商与经销商存在重叠,多为前店后厂模式,且生产商与经销商均为公司的客户。”不过按照公司的公告,南极电商的本部业务,包含品牌综合服务业务、经销商品牌授权业务、自媒体流量变现业务、保理业务等,“前店后厂”并不在其中。

记者从家纺行业相关人士处了解到,南极电商主要模式是卖吊牌,服装则是直接从市场拿货。这与记者了解招商授权的情况吻合。

品牌还是品控

值得注意的是,在谈到IP授权商业模式对标时,南极电商方面列举了“海内外竞争对手”比如神奇宝贝、HelloKitty、漫威宇宙等,国内则与恒源祥、北极绒等品牌授权公司存在竞争关系。

“南极电商列举神奇宝贝、HelloKitty、漫威宇宙为竞争对手,亦有偷换概念的嫌疑。”一研究品牌授权的业内人士则告诉记者,神奇宝贝、HelloKitty、漫威等均有形象鲜明的IP作为基础,在内容输出的基础上形成了IP授权产业链。和南极人的IP授权方式截然不同,南极人更多的是通过打造强品牌,输出产品。从某种程度说,优质产品才是南极人生存下去的根本条件。

不过种种迹象表明,南极人显然更喜欢造品牌,不过品牌的生命力很难预测。2019年南极人成为天猫双十一晚会的重要合作伙伴,双十一当天销售额逾15亿元。在2019年天猫双十一服饰鞋包大类TOP10榜单上,南极人紧随优衣库、波司登位列第三,2020年同一份榜单上已降至末尾,位列第十。

与此同时,南极电商诉讼缠身。截至2021年1月15日,天眼查显示,南极电商(上海)有限公司涉及法律诉讼49起,案由涉及不正当竞争纠纷、侵权纠纷、侵害商标权纠纷等。2019年以来,林心如、关晓彤、张若昀等明星以及多家影视文化公司,也将南极电商告上法庭。

一位电商业内人士认为,从制造转型IP授权,品牌方究竟是造品牌还是品控更重要,南极电商是很值得探究的案例。

截至记者发稿,曾尝试联系此前发出质疑的分析师,但未获回应。接近兴业证券的消息人士证实,质疑事件发生后圈内不是秘密,该分析师被调到后台。如果不是因为今年初的暴跌,谁还会旧事重提。

(文章来源:贝果财经)