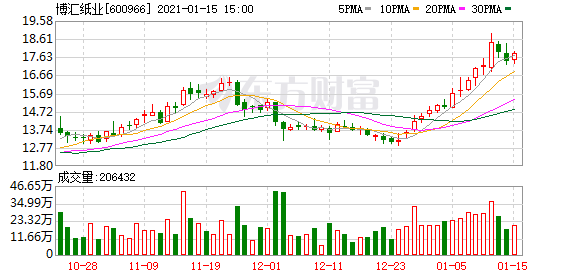

造纸板块活跃,宜宾纸业(600793.SH)八天八板,白卡纸龙头博汇纸业(600966.SH)市值也站上历史新高。

与宜宾纸业巨亏不同的是,博汇纸业2020年业绩大增超过5倍。博汇纸业业绩预告显示,公司预计2020年年度实现归属于上市公司股东的净利润为8.22亿元至8.49亿元,同比增加514.15%到534.38%。

以前三季度5.27亿元的净利润计算,博汇纸业去年第四季度实现盈利在2.95亿元至3.22亿元之间,再度刷新第三季度2.60亿元的历史新高,2019年同期为亏损333.48万元。

业绩大增的原因在于国家《关于进一步加强塑料污染治理的意见》、《关于全面禁止进口固体废物有关事项的公告》等国家产业政策的变化。政策提出要有序禁止、限制部分塑料制品的生产、销售和使用,积极推广替代产品。在餐饮外卖使用的餐盒、与食品接触的纸袋等领域,白卡纸就成为了可选择的替代品之一。

在此背景之下,白卡供需矛盾日益突出,促使行业景气度回暖,博汇纸业产品销量和价格在2020年度稳步上升。

尤其是2020年,行业巨头金光纸业(APP)与博汇纸业合并,白卡纸行业格局进一步集中。同时,APP管理层入驻博汇纸业,市场认为,这将对博汇纸业在成产、研发、管理、财务方面进行全方位革新。

下半年,在变革与行业周期共振之下,博汇纸业的业绩如预期般亮眼。

博汇纸业年产50万吨高档牛皮箱板纸项目、年产50万吨高强瓦楞纸项目及子公司江苏博汇二期年产75万吨高档包装纸板项目于2019年下半年投产,新投产机台2020年全年生产,产量稳步提升,当年产品销量增长幅度同比超过30%。

博汇纸业市值也由2019年末的70亿元出头的市值大涨至最新市值239亿元,涨幅2.36倍。

市值大增后,博汇纸业又计划在市场上进行大额融资“补血”。

博汇纸业在业绩预告的同时,还披露一则50亿元的定增预告,此次大手笔定增,公司只有少量用于原主业白卡纸,而更多地把目光转向废水、废液、废物等环保升级项目和数字化转型项目。

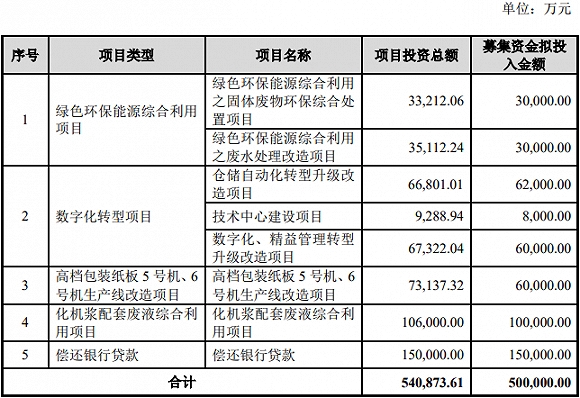

根据公告,博汇纸业拟非公开发行股票不超过4.01亿股,募集资金不超过50亿元,扣除发行费用后将用于绿色环保能源综合利用项目,数字化转型项目,高档包装纸板5号机、6号机生产线改造项目,化机浆配套废液综合利用项目和偿还银行贷款。

值得注意的是,博汇纸业上市16年以来直接融资金额24.32亿元,累积实现净利润31.69亿元,分红金额2.88亿元,分红率为9.05%。若加上此次50亿元融资,博汇纸业直接融资金额将上升至74.32亿元。

拟用途方面,聚焦在当前主营业务的项目为对原有纸板生产线的改造,投资7.31亿元,其中拟投入募资金额6亿元,占此次拟募资金额的12%。且这一项目并不扩大产能,只是在现有生产线进行技术改造升级。

同时,与固体废物处理、废水处理项目相关的绿色环保能源综合利用项目和化机浆配套废液综合利用项目合计募资拟投入金额合计16亿元。

固废、废水项目均是在对博汇纸业现有车间的改造,提升环保能力,废液项目是对原有化机浆废液配套综合利用设施进行环保技术改造。

此外,还有13亿元拟用于数字化转型,15亿元用于偿还银行贷款。

博汇纸业此次定增拟募投项目

在白卡纸价格大涨,业绩暴增后,博汇纸业账上资金已显充裕。

截至2020年9月30日,博汇纸业货币资金25.99亿元,交易性金融资产0.71亿元,均上升至历史最高位。从业绩预告来看,博汇纸业第四季度经营性现金流净额将有更好表现,公司2020年末,账上货币资金或更多。故此时博汇纸业募资高达15亿元用于偿还银行贷款是否有必要,值得商榷。

博汇纸业一直以来资产负债率较高,常年在70%附近。截至2020年9月30日,公司短期借款49.22亿元,长期借款28.00亿元,不过,较2019年末均有所下降。

在股价高位时大幅融资,对博汇纸业来说,自然能将融资效果最大化。但如此大额的融资均用于对现有各项设备的升级,投入产出收益几何,评估价值是否公允呢?

(文章来源:界面新闻)