华夏幸福(600340)部分债券自2021年1月13日起进行交易方式调整,仅在上交所固定收益证券综合电子平台上采取报价、询价及协议交易方式进行交易。对于公司部分债券停牌,不少投资者表示“有些心慌”,而市场人士认为公司过高的融资利率吞噬了利润。

全年业绩目标达成有压力

2018年平安资管以138亿元入股华夏幸福。其时,华夏幸福曾承诺,2018年、2019年、2020年净利润增长率分别不低于30%、65%、105%,分别不低于114.15亿元、144.88亿元、180亿元。如果业绩不达标,华夏幸福将对平安资管进行现金补偿。

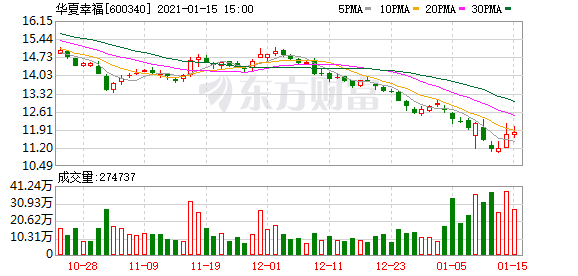

自1月11日以来,华夏幸福多只美元债出现下跌,同时境内债券18华夏01、19华夏01也出现下跌。

为此,有投资者向公司询问:“高负债、负现金流、高应收款都是公司发展中的问题,我个人判断公司有办法、有能力、有意愿完成2020年180亿元净利润。但有报道称,公司近期举行了境外投资者电话会议,会上公司表示无法完成2020年180亿元净利润,有没有这回事?”

面对上述疑问,华夏幸福回复:“关于全年净利润的情况,请关注公司年报。”财务数据显示,2020年前三季度,华夏幸福实现净利润为72.80亿元,同比下滑25.3%,距离全年业绩目标有较大差距。或许正因为此情况,市场担忧公司2020年可能大概率无法完成净利润目标。

债券评级被机构列入负面

近日惠誉报告称,将华夏幸福长期外币发行人违约评级、高级无抵押评级和其现存债券的评级由“BB-”下调至“B”,回收率评级为“RR4”。同时,惠誉将其所有评级列入负面评级观察。

另外,近日穆迪报告称,将华夏幸福的企业家族评级和CFLD(Cay-man)InvestmentLtd有担保的高级无抵押评级由“Ba3”降至“B2”。同时,穆迪将上述评级列入进一步下调的观察名单,此前评级展望为“负面”。

国盛证券分析师杨业伟认为:“华夏幸福确实面临显著的债务压力,短期控制风险关键在于银行信贷支持,长期来看促销售、去杠杆是决定未来风险状况的关键。过高的融资利率带来沉重利息侵蚀利润,流动资金的紧张,短期债务结构占比较高以及越过红线的负债率,都是华夏幸福亟待解决的问题。”

据Wind统计 (公司公告日期),华夏幸福2020年3月、4月通过中期票据融资5亿元、10亿元;2019年3月公司披露的融资方式为公司债,融资净额为10亿元;2019年1月公司披露短期融资券,融资净额25亿元等。

(文章来源:大众证券报)