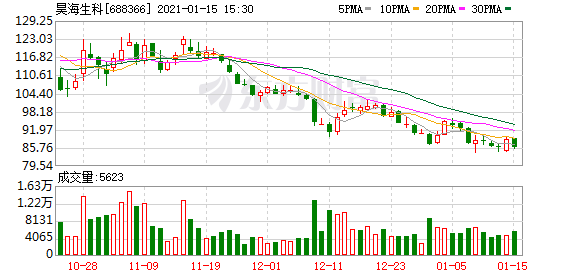

2020年前三季度,昊海生科(688366.SH)实现营业收入8.92亿元,同比下降22.06%;实现净利润1.13亿元、扣非净利润9201万元,同比大幅下降55.13%、61.70%。

在此之前,昊海生科已连续两年业绩增速下滑。昊海生科的主要资产均为并购而来,并购带来了短暂的业绩增长,但承诺期一过,收购标的业绩开始陷入停滞,商誉减值风险大增。

销售费用剧增业绩骤降

2020年前三季度,昊海生科实现净利润1.13亿元,同比降低55.13%;扣非净利润9201万元,同比大降61.70%。然而公司利润的大部分却是来源于利息收入,2019年10月,昊海生科在科创板上市,IPO募集资金净额达15.29亿元,公司利息收入因而大幅增加,2020年前三季度达8097万元,占净利润的比例高达71.88%,整体来看公司盈利质量较差。

对于业绩下降,昊海生科相关负责人对《证券市场周刊》记者表示,公司业绩受国内疫情突然爆发及春节假期影响尤为显著,但第二季度业绩开始呈现逐步恢复的态势;第三季度,公司国内业务进一步呈现强劲复苏态势,各主要产品线收入均已成功扭转下降趋势,同比呈现正增长。

从单季度看,2020年第一季度、第二季度、第三季度,昊海生科分别实现收入1.53亿元、3.42亿元、3.96亿元,同比分别变化-50.81%、-27.63%、10.24%;净利润-2486万元、5238万元、8512万元,同比变化-138.36%、-66.9%、19.23%。公司第三季度已实现了正增长,业绩逐渐回暖,但与同行相比仍存在较大差距。

实际上,同行公司早在二季度就已实现正向增长,且业绩增幅远高于昊海生科。2020年前三季度单季,爱博医疗(688050.SH)营收增速分别为-39.15%、49.9%、72.25%,净利润增速为-80.1%、74.7%、152.04%;爱美客(300896.SZ)营收增速分别为-20.98%、16.26%、43.18%,净利润增速为-17.46%、36.49%、55.97%。

2020年前三季度,昊海生科营业收入同比降低2.52亿元,其中有1.2亿元来自眼科产品收入的降低,7250万元来自整形美容与创面护理产品收入的降低。据半年报,公司上述两项业务收入降幅最大的产品为人工晶状体和玻尿酸产品。2020年上半年,公司人工晶状体收入由上年同期的2.11亿元降至1.17亿元,玻尿酸收入由1.15亿元降至4920万元。然而,同行相应业务收入在同期实现较快增长。

2020年前三季度,爱博医疗实现营业收入1.82亿元,净利润6817万元,同比分别增加29.71%、41.33%,其人工晶状体业务上半年实现收入9002万元,第二季度该业务收入同比增长39.38%;爱美客实现营业收入4.64亿元,净利润2.90亿元,同比分别增加17.40%、31.83%。

早在2018年,昊海生科业绩增速就开始出现下滑。2018-2019年,昊海生科收入增速分别为15.06%、2.94%,净利润增速为11.31%、-10.56%。

实际上,昊海生科的主要资产均为并购而来,2016-2017年为公司的并购密集期,加上原有板块业绩增长,公司收入分别增长28.27%、57.27%,净利润增长11.55%、22.08%,然而却后劲不足。

对此,上述负责人表示,近年来,医保支付方式改革、集中招标、带量采购等一系列改革政策持续深化,给公司业绩带来挑战。

另外,在收入下降的同时,昊海生科的销售费用却在“逆势”增长。2020年前三季度,昊海生科营业收入同比降低22.06%,销售费用却同比增加5811万元,增幅14.68%,销售费用率一跃升至50.9%,远高于往年(2017-2019年分别为30.57%、31.77%、33.92%),导致公司净利润降幅远超收入降幅。公司销售费用为何增加,上市公司在财报中并未做出任何说明。

上述负责人表示,2020年一季度,公司线下市场推广活动虽受疫情影响有所停滞,但积极尝试线上推广;4月疫情形势趋缓后积极恢复并加大市场推广力度。

2019年和2020年上半年,昊海生科销售费用分别为2.50亿元、3.01亿元;其中,市场费用增长最快,同期分别为1.45亿元、2.22亿元。

不过,同行其他公司并未出现此种异常。2020年前三季度,爱博医疗收入和销售费用同比增幅分别为29.71%、-5.07%,爱美客为17.4%、-8.94%。这或许表明,昊海生科投入了远高于往常的推广服务费用,但并未获得与之相匹配的收入,很可能说明公司产品推广不畅,销售效果不佳。对此,公司并未给予正面回答。

警惕减值风险

2020年上半年末,昊海生科账面商誉总共有3.84亿元,占总资产的比例为6.22%;无形资产中非专利技术、客户关系和品牌的账面价值分别为1.53亿元、1.58亿元、1.05亿元,合计占总资产的6.77%,商誉和无形资产大多产生于收购。

昊海生科账面商誉中占比最大的是深圳市新产业眼科新技术有限公司(下称“深圳新产业”),金额有2.5亿元,且公司并购该标的时还确认了无形资产(客户关系)1.97亿元。

这家标的资产是由上市公司2016年收购而来。2016年11月,公司以3.6亿元收购了深圳新产业60%股权。

交易对方承诺,2016年,深圳新产业净利润不低于5500万元;2017-2018 年,深圳新产业净利润与Haohai Holdings执行收购协议所述业务(深圳新产业Lenstec业务)所实现的净利润总额之和(下称“调整后净利润”)分别不低于7500万元、8000万元。

据招股书,2016-2018年,深圳新产业调整后净利润分别为5420万元、7328万元、8527万元,其中,深圳新产业单体实现净利润5420万元、6434万元、5891万元。深圳新产业三年累计实现调整后净利润2.13亿元,超过三年业绩承诺总额2.1亿元。公司表示,深圳新产业实现了约定的业绩承诺。

此后,昊海生科仅披露了深圳新产业单体的业绩情况:2019年,深圳新产业净利润为5438万元,2020年上半年为亏损3200万元,业绩下滑明显。

实际上,昊海生科人工晶状体的销售收入大部分来自于深圳新产业Lenstec人工晶状体。据招股书,2017-2018年,上市公司人工晶状体收入分别为3.74亿元、4.31亿元,其中深圳新产业Lenstec人工晶状体收入为2.34亿元、2.76亿元,占比达到62.58%、64.13%,说明Lenstec对公司人工晶状体收入影响较大。

虽然上述负责人表示,深圳新产业2020年上半年亏损系受到疫情影响,但是,即便在未受到疫情影响的2019年,昊海生科人工晶状体销售收入仅为4.34亿元,同比仅增加0.56%,这或许从侧面表明深圳新产业单体及其Lenstec业务的增长并不理想,并且深圳新产业及公司整体销售费用率增长较快,2018年,深圳新产业的销售费用率为11.31%,2019年1-6月即达到19.43%,进一步导致业绩下降,相比以前深圳新产业的商誉减值风险明显增加。

昊海生科并购时设置业绩承诺的另一标的资产是Contamac,对应的商誉金额为2576万元、无形资产1.83亿元(非专利技术1.13亿元、客户关系6954万元)。2017年6月,上市公司以2450万英镑收购了Contamac的70%股权。2017-2018年,Contamac承诺其税前利润分别不低于310万英镑、460万英镑,折合人民币分别不低于2722万元、3991万元。

2017-2018年,Contamac实际净利润为2777万元、4256万元,完成业绩承诺。根据2019年年报,Contamac当年归属于少数股东的损益为146万元,由少数股东持股30%可知,Contamac当年净利润为487万元,即便将Contamac当年出售其持有Contateq的50%股权带来的一次性投资损失953万元,以及Contamac对收购ODC的100%股权产生的一次性投资损失998万元加回,其净利润不过2438万元,承诺期后已然业绩“变脸”,然而2019年年报和2020年半年报中对其商誉没有任何计提。

此外,上市公司因收购China Ocean、珠海艾格医疗科技开发有限公司(下称“珠海艾格”)、Aaren Scientific的100%股权分别形成商誉3211万元、1603万元、945万元,形成无形资产零元、1999万元、7463万元。2020年上半年,公司又以7400万元收购杭州爱晶伦科技有限公司(下称“杭州爱晶伦”)55%股权,新增商誉5168万元。上述标的在收购之时均未做出业绩承诺,公司年报对其基本没有披露,真实经营状况未知。不过,根据招股书,珠海艾格2017年和2018年净利润分别为882万元、259万元,2019年1-6月为117万元,业绩大幅下降。

上述负责人表示,公司至少每年测试商誉是否发生减值,并严格履行信披义务。

(文章来源:证券市场周刊)