财联社(北京,记者 黎旅嘉)讯,2021年新年开年,新基金发行的热络程度更有甚于2020年,吸引了资金的热烈追逐,新增资金投向更被市场所关注。财联社记者观察发现,除了抱团股,港股正成为资金的集中追逐方向。

一方面,是今年1月份发行的新基金中,半数以上产品将港股纳入投资范围,“日光基”对港股投资比例最高50%;另一方面,财联社记者据证监会网站统计,汇添富、广发、博时、华泰柏瑞、大成等基金公司均在去年12月份提交了港股基金的募集申请。接下来更有嘉实、华夏、弘毅远方、博时、银华等多家基金公司也即将开卖港股基金;此外,在此背景下,配置港股主题基金也将成为捕捉港股投资机会的重要途径。

全市场成交来看,开年后的两周时间,沪深两市成交额持续10天破万亿元水平,A股大热,与此同时,1357.3亿港元南下港股扫货,同样掀起“小高潮”,恒指近16个交易日反弹9.40%,指数方面,接连突破27000点、28000点两个整数关口。那么,港股会成为下一阶段资金“抱团”的新方向吗?

“日光基”对港股投资比例最高达50%,港股基金也出爆款

在南向资金持续“汹涌”背景下,配置港股主题基金成为捕捉港股投资机会的重要途径。

1月15日,嘉实基金(博客,微博)旗下新品嘉实港股优势亮相。来自相关渠道的信息显示,据不完全统计,该基金首发单日募集金额已超130亿元,超过原有募集上限80亿元,将会启动比例配售。与此同时,在新基金发行的名单中,继各家明星基金相继登台亮相后,港股方向基金浪潮即将涌现。

与此同时,还有多只港股方向的基金即将发行。来自Wind数据显示,1月18日,银华中证沪港深500ETF、华夏恒生互联网科技ETF,主动管理型弘毅远方港股通智选领航A同日竞技。其中,华夏恒生互联网科技ETF募集期限只有3天。仅接着1月19日华泰柏瑞下周发行中证沪港深互联网ETF,募集期限仅1天。而1月27日,博时港股通领先趋势也将发行,募集期限为10天。

就“日光基”而言,开年以来出现的16只“日光基”其实也不只投A股,对港股的投资比例最高可达50%。

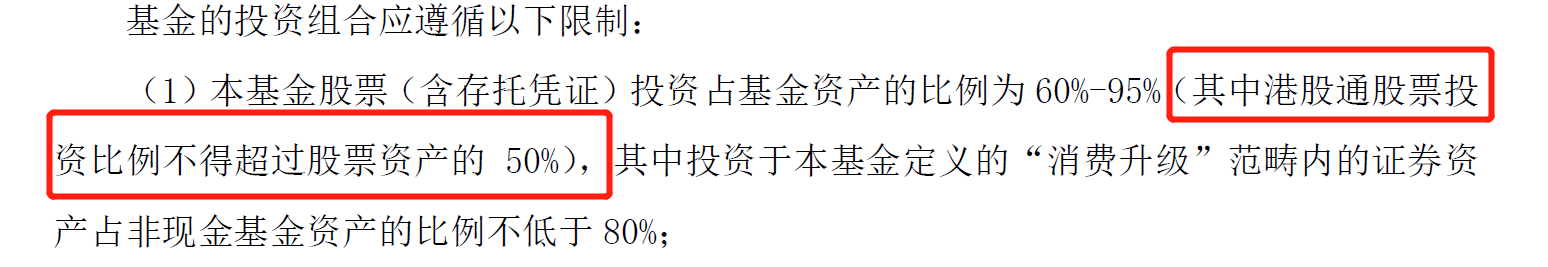

根据南方消费升级基金披露的招募说明书,基金股票投资占基金资产的比例范围为60%-95%,其中港股通股票投资比例不得超过股票资产的50%。另以首募资金规模超百亿的博时汇兴回报基金为例,该基金投资股票资产占基金资产的比例为0%-95%,可同时投资A股、港股,其中港股通标的股票的投资比例为股票资产的0%-50%。

按照以上基金合同规定的上限,也就是说,内地基金发现市场火爆、日光基的密集出现,实际上正为港股市场带来显著利好。若按照东吴证券(601555,股吧)对今年1月份3000亿元的募集目标看,按照基金合同的投资比例计算,内地流向香港股票市场的资金最高可达1400亿元。

华泰证券张馨元、王以指出,对于港股市场,新经济赛道关注内外资金“共同需求”与性价比适配方向:AH溢价自去年11月起虽有回落,但绝对数值仍处2010年以来的高分位数水平,南向资金产品发行与加配港股的热度不低;去年11月海外疫苗问世后,弱美元驱动力从非典型的“比差逻辑”向典型的“比好逻辑”切换,外资开始趋势性加配港股,港股资金面结构正由2020年下半年的“南向强、外资弱”向“内外双强”格局演进,南向与外资偏好共振上的新经济细分赛道是较强的资金吸引极。

资金南下大举扫货,连续10个交易日南下净买入超百亿

一方面是各路资金大力推动A股行情,另一方面则是资金大举南下扫货。统计显示,自互联互通市场开通以来,内地资金通过沪深港通已净买入港股超过1.8万亿港元。2020年全年,南向资金累计净买入6721.25亿港元,创年度新高。

受益于内地流动性环境保持合理充裕、AH溢价走阔、中概股回归等因素,2021年资金“南下”的规模正大幅提升。

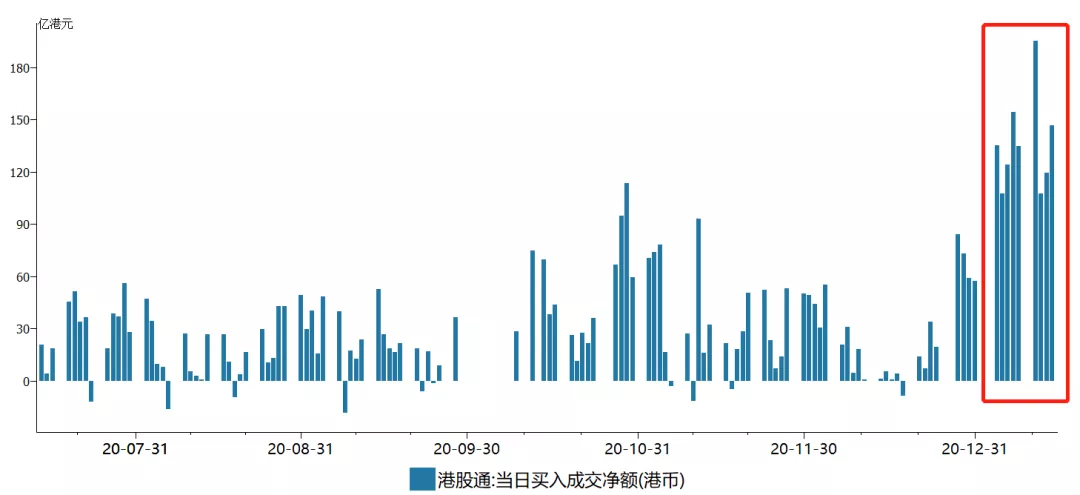

Wind数据显示,截至2021年1月15日,连续10个交易日沪深港通南向资金净买入额超过百亿。其中,南向资金1月11日净买入195亿港元,创沪深港通开通以来之最。自港股通开通以来,南向资金累计有17个交易日净买入超过百亿,其中有10个交易日发生在今年年初。

近半年港股通流入情况(亿港元)

事实上,2020年以来规模最大的两只港股QDII指数型基金即H股ETF和恒生ETF份额就已开始迅速增长,从2015年至今份额分别从1.16亿份、1.35亿份增加最新的85.08亿份和61.27亿份。与历史相比,恒生ETF的规模自2020年年初以来接近翻倍,已达到历史最高点。

除了借道公募基金外,更多的内地资金通过港股通买入。仅在2020年3月份下跌期间,就有近1370亿元资金流入港股。除此之外,2020年国内险资已斥资数十亿密集举牌港股7家上市,以险资为主的长线机构已发出增持港股资产的明确信号。

兴业证券表示,港股是中国社会财富向权益资产配置的重要组成部分。首先,在“房住不炒”、打破刚兑、理财产品净值化,中国社会财富向权益资产配置的大趋势下,港股持续吸引内地资金。其次,随着互联互通机制的深化,港股已经成为中国权益资产投资的重要组成部分。而顺应中国经济新趋势,港股加速脱胎换骨,越来越多的新经济公司将继续吸引南下资金。

机构看好港股“估值洼地”

业内分析人士表示,“南下”资金中的相当比例来自那些2020年在A股躺赚的基金经理。数据同样显示,在这些南向“扫货”的资金中,机构资金是重要生力军。

得益于2020年中国率先防控住疫情并且率先复苏,境内的投资者相比境外的投资者对中国更有信心;大量中国优质新经济资产上市吸引南下资金;港股的性价比好于A股及内地公募基金大发展的溢出效应。

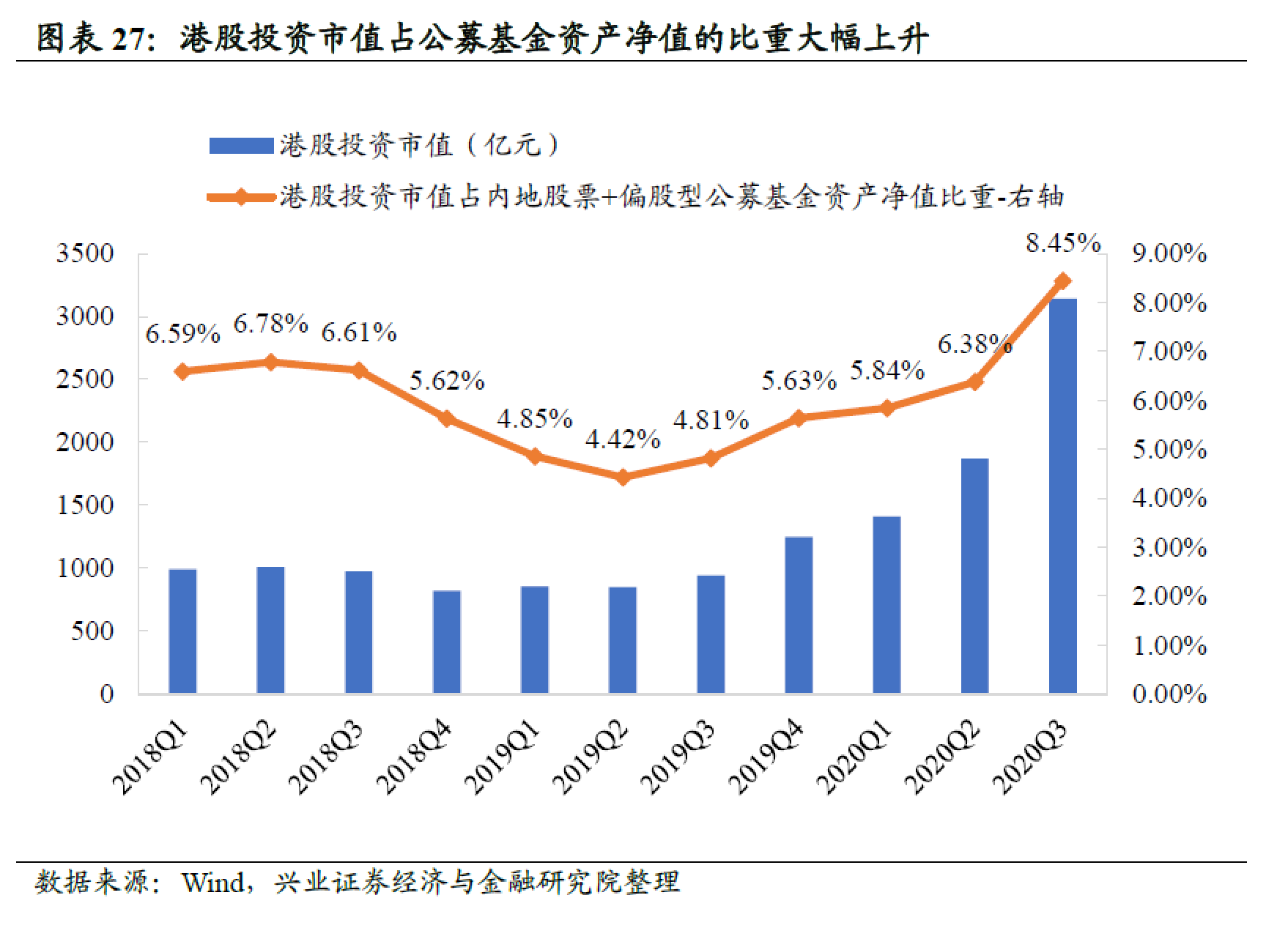

上述背景下,港交所数据显示,内地资金中机构资金占比已经由2016年的23%提升至2018年的至少56%。另据Wind数据显示,截至2020年三季度末,公募基金港股投资市值合计达2437.89亿元,较2019年末增加了1377.56亿元,增长130%。

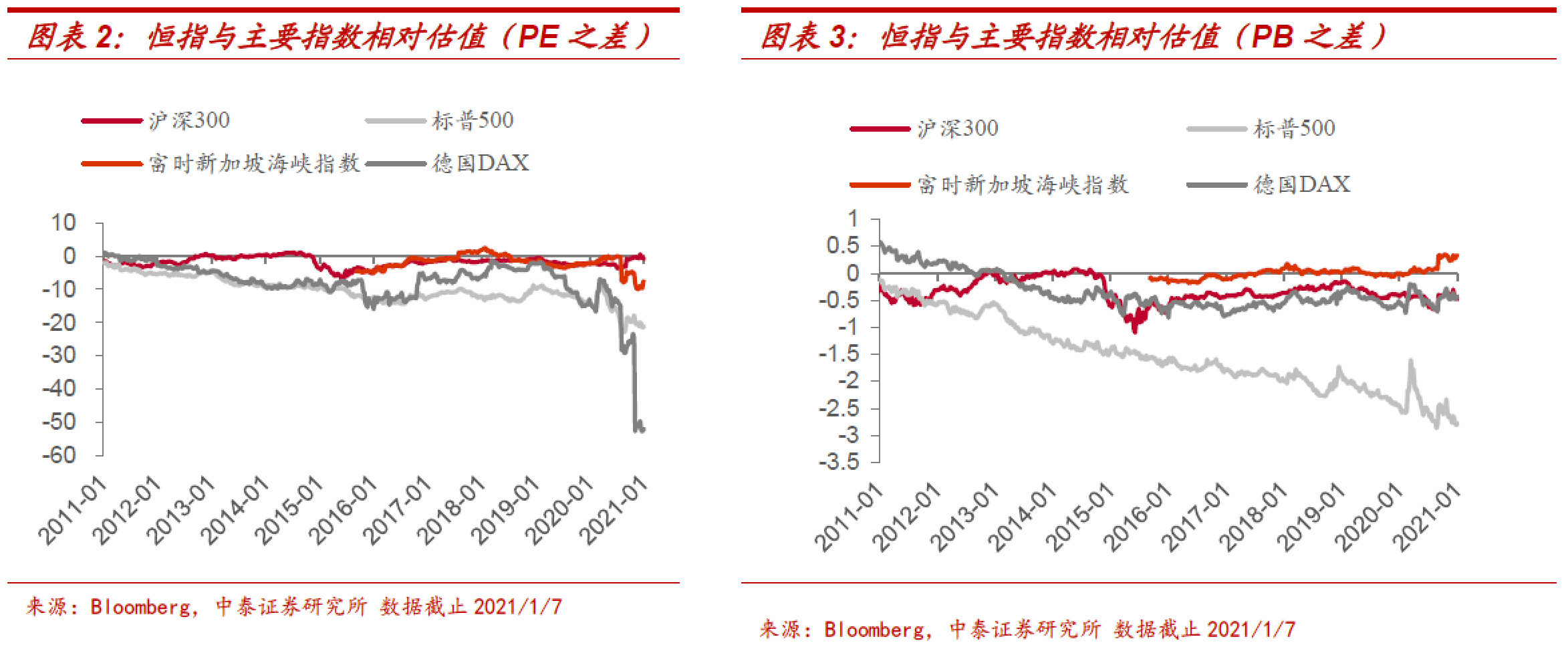

事实上,在A股主要指数连续两年上涨,沪深300、上证指数等大盘指数创下五年新高的情况下,市场整体估值依然不低,资金开始寻找更具估值优势的投资标的。港股估值优势备受机构资金关注,不少机构也认为港股在今年或有机会。

中泰证券首席经济学家及研究所所长李迅雷表示,港股市场相对全球主要市场的超低估值为其提供了较高的安全边际,而当前内地金融开放加速,港股投资者结构发生重要变化,随着企业盈利出现拐点,估值有望得到一定修复。同时,新冠疫情下全球央行大幅宽松,利率不断下行,超低估值和较高股息率的港股的配置价值将提升。此外,港股负债率较低,抗风险能力更强。

景顺长城基金(博客,微博)投研团队也认为,2021年港股性价比仍然突出。

首先,从经济基本面来看,2019年-2020年受不利因素及疫情影响,香港GDP连续负增长拖累恒指相对A股盈利增速,若2021年香港开始经济修复,GDP低基数效应有望起到放大恒指盈利增速的作用。

其次,从估值来看,与全球市场主要指数估值横向比较,港股估值处于相对低位,相同行业及地位的公司,港股估值优势明显。

再次,受益于中概股回归、中美利差处于高位、人民币升值以及市场对中美关系前景相对乐观,南向资金流入预计将继续加速,未来 A-H 溢价有望向香港倾斜。

最后,随着中国经济复苏深化、美国总统大选后中美关系缓和、港股结构不断优化,预计海外资金或将持续流入,同时收益率较高的中国资产有望吸引更多海外资金,加大中国资产配置。

(李佳佳 HN153)