华尔街投行以及百万富翁投资者都承认美股存在巨大泡沫,但却没人舍得过早地离开股市。

高盛在最新的报告中指出,过去几个月,美股投资者处于前所未有的乐观和极度兴奋时期,该投行还列举了两个指标来证明这一点。

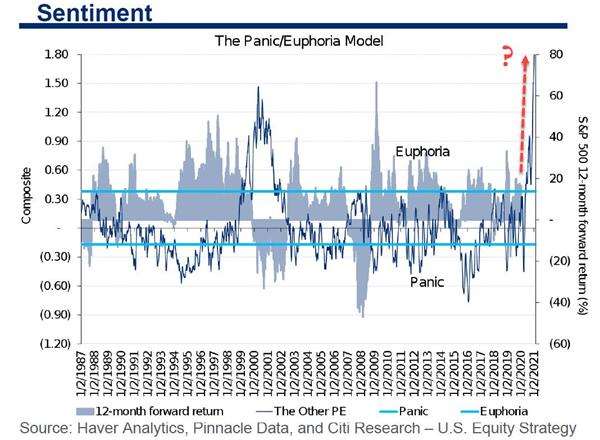

首先,高盛提到了花旗的恐慌/兴奋指数,花旗最新的恐慌/兴奋指数触及创纪录的1.83,而此前一周的修正值为1.69。

花旗集团首席经济学家托拜厄斯莱夫科维奇(Tobias Levkovich)指出,从以往市场出现了极度乐观情绪之后的表现来看,在未来12个月内,美股从当前水平下跌的可能性几乎为100%。

上周标普500指数就下跌了1.5%,这表明花旗经济学家可能是对的,美股抛售可能才刚刚开始。

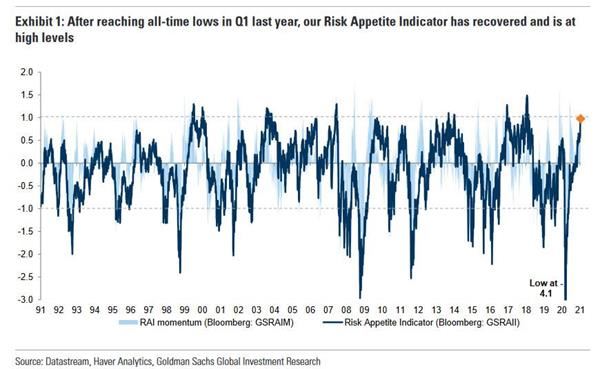

其次,在高盛投资组合研究最新的战略报告中,分析师克里斯蒂安米勒-格利斯曼(Christian Mueller-Glissman)写道,高盛的风险偏好指数(RAI)上周达到了1,这是4年来的最高水平,略低于历史最高水平。这意味着自去年第四季度以来,投资者的风险偏好大幅上升。

在RAI达到1后,美股近期的前景可能会偏向消极,可能会出现抛售套现的行为。在目前的RAI水平下,市场在短期内更容易受到冲击,比如货币和财政政策令人失望或卫生事件进一步恶化等。

高盛解释道,这在很大程度上是因为投资者对2021年经济增长的乐观情绪。尽管该行预计货币政策将保持宽松,但进一步加大宽松力度的可能性小之又小。

高盛策略师还指出,在其他情绪和仓位指标上也看到了类似的信号。尽管情绪和仓位本身很少是行情逆转的催化剂,但在极端情况下,它们会增加行情逆转的风险。

在下跌过程中,它们是很好的反向操作信号,因为在避险情绪高涨时期,市场往往会更快地调整。而风险偏好往往是缓慢建立起来的,在有宏观因素支撑的情况下,可以在很长一段时间内保持良好的风险偏好。

高盛认为,未来几个月风险偏好的关键驱动因素可能是经济增长和通货再膨胀情绪,该投行已经不指望货币政策会带来更多积极的消息。

尽管高盛警告了美股可能下跌的风险,但该投行并没让客户抛售股票。因为正如Glissman所写的那样,只要宏观环境依然有利,风险偏好就会长期维持在较高水平。

在周末给客户的报告中,以Jan Hatzius为首的经济学家预计美国经济今年将增长6.6%,高于先前预期的6.4%。现在预计2021年底失业率为4.5%,低于此前预计的4.8%。

高盛还进一步解释道:

RAI可能只是在短时间内趋于极端:例如,RAI在-2以下的时间仅占1.1%,在1以上的时间仅占1.7%。高盛给出的策略是,如果RAI很高,就将资金的80%投资于美股,其余的投资于国库券。如果RAI很低的话,那就加杠杆买入股票,将比例提升至120%。

另一方面,在RAI从较高水平回落至零的时期,尽管风险资产的平均回报有所降低,但整体回报为正。

这是高盛在2021年的基本观点,也是该行在资产配置中保持风险偏好的原因,该投行还预计标普500指数将在今年年底升至4100点,两年后升至4400点。

其实,不仅仅是高盛,很多投资者都在做着与普遍预期相反的事情。

例如,摩根士丹利旗下在线券商E-Trade Financial的一项最新调查显示,经纪账户余额超过100万美元的富裕投资者中,超过90%的人认为美国股市已经处于或接近泡沫状态,但他们仍然愿意继续投资股票,并更多地关注市场中被低估的板块。

E-Trade调查的百万富翁中,只有9%的人认为股市离泡沫还很远。16%的受访者认为市场“完全处于泡沫之中”,46%的人认为“有一些泡沫”,29%的人认为市场正接近泡沫状态。

但是,这些投资者并没有逃离美股市场,也没有套现股票。事实上,在日益加剧的泡沫担忧中,这些投资者表示,他们的风险容忍度在2021年一季度显著提高了,大多数人预计第一季度美国股市将以更高的涨幅结束。

调查还显示,尽管富裕投资者对泡沫的担忧正在加剧,但他们对股市前景的看法比更广泛的投资者圈子更加乐观。64%的百万富翁持看涨态度,比2020年四季度高出9个百分点,相比之下,在更广泛的投资者群体中,只有57%的人仍然看涨。

上述数据意味着,市场参与者早已过度看涨。看涨期权交易量能够很好地证明这一点。过度的投机需求正在推动股市。交易量飙升至历史最高水平。看涨期权是杠杆率最高、风险最高的股票市场投资选择之一。

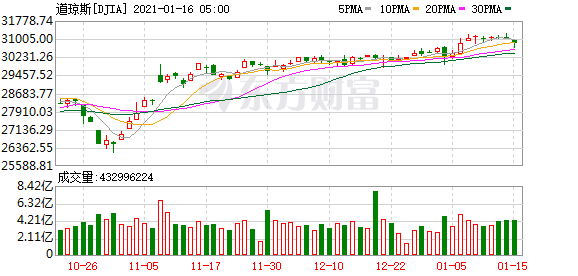

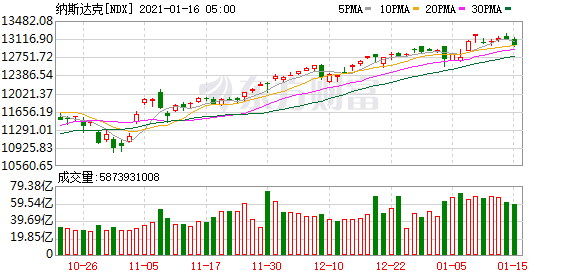

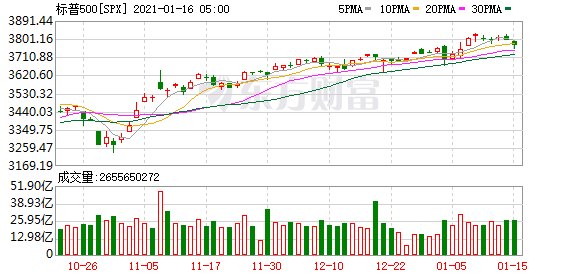

投资者过度乐观的预期与随后出乎意料的资产表现有关。始于2020年3月的反弹一直持续到今年1月。标准普尔500指数上涨了70%以上,纳斯达克指数从3月份的底部上涨了90%以上。这波涨势以创纪录的速度展开,没有留下任何大幅回调的空间。

虽然百万富翁仍然看涨,但具体的股票配置跟前几个月有所不同,越来越多的投资者正在调整投资组合。数据显示,正在调整投资组合配置的百万富翁比例连续第二个季度上升6%,达到近三分之一(32%)。百万富翁变现的比例仍然很低(7%),但较上季度的5%有所上升。

他们开始转向价值型股票、小盘股,以及能源和金融等低迷板块,也就是所谓的“股票轮动”,百万富翁投资者也不例外。

(文章来源:金十数据)