每经记者 胡琳 每经编辑 廖丹

近期,对于银行板块而言可谓是否极泰来。几家银行披露业绩快报,预计去年盈利超预期,此外,叠加知名价值投资标杆-喜马拉雅资本买入邮储银行H股,随之而来的是银行板块出现了久违的大涨行情。截至19日早盘,银行(申万)板块涨幅近1%,5日涨幅超5%,年初至今涨幅近9%。

银行板块悄然开启的行情,与四季度业绩透露出的积极信号密不可分。上市银行陆续发布2020年业绩快报,多家银行全年业绩超预期,全年营收、净利润均实现正增长,资产质量有所改善。

那么,银行板块行情还能持续多久?后续能否持续发力?银行股现在是否还能上车……《每日经济新闻(博客,微博)》记者就银行业绩和估值专访了招商证券(600999,股吧)首席银行业分析师廖志明。

招商证券首席银行业分析师廖志明 图片来源:受访者供图

业绩超预期是本轮行情最根本性的因素和催化剂

NBD:2020年从市场表现来看,银行股板块整体表现不如人意,是什么原因造成的呢?目前这些造成市场悲观的因素是否完全出清了呢?

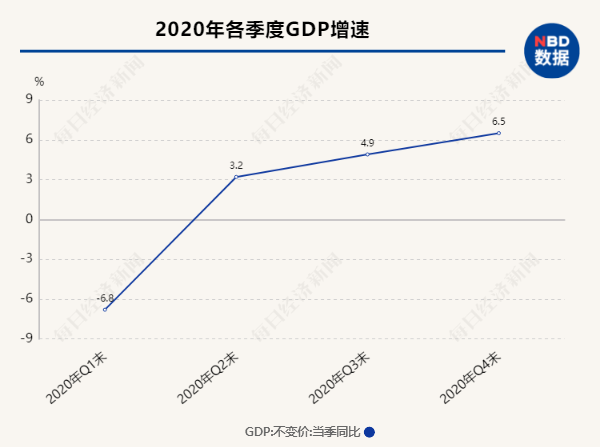

廖志明:第一点就是疫情。2020年年初,疫情的暴发对经济造成了比较大的影响,2020年一季度GDP增速是-6.8%。在疫情的冲击之下,市场担忧银行资产质量会明显恶化。

第二点是跟金融让利有一定的关系。2020年年中,政府提出“全年金融系统要向企业让利1.5万亿”,市场担心银行让利的情况下盈利压力较大。从银行2020年半年报业绩来看,部分银行净利润明显负增长,对市场情绪有比较大的冲击。

回过头来看,主要是这两点因素压制了2020年银行股表现,使其明显跑输大盘。从目前的情况来看,这两点因素都有积极的变化。

第一点是疫情。其实在去年上半年,甚至在三、四月份时候,国内基本已经控制住了疫情,不过海外疫情当时还在持续恶化中。从目前情况来看,海外的疫情可能已经看到曙光,全球主要国家已经开始逐步接种疫苗。可能半年之后会看到海外疫情接近尾声,预计半年后主要发达国家疫苗接种工作进行得差不多。

从国内来看的话,虽然现在局部地区疫情出现反复,但是国内已经积累了非常丰富的疫情防控经验,对国内疫情防控还是非常有信心的。

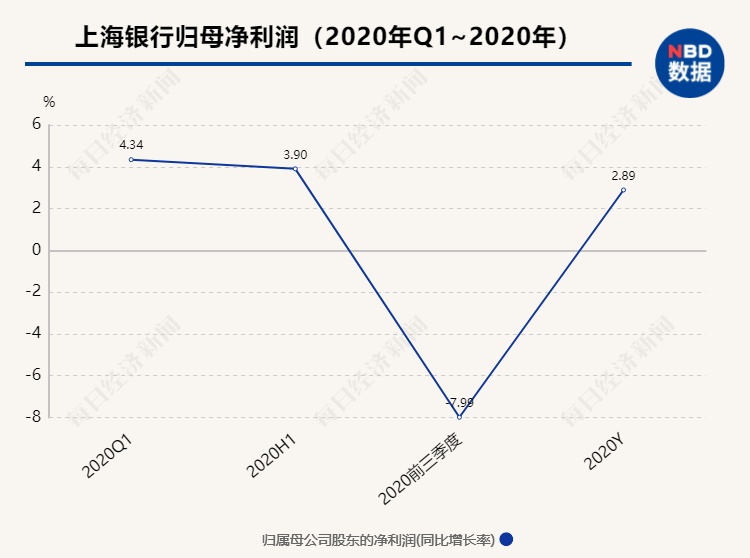

同时,已披露业绩快报的上市银行,就其净利润增速来看,有明显的改善,净利润从前三季度的明显负增长变为正增长,跟经济走势也是一致的。

第二点是金融让利,2020年政策鼓励金融机构让利实体经济是在经济发展受到疫情冲击之下提出来的。第四季度GDP增速为6.5%,从披露的数据来看,国内经济的增速已经回到了潜在水平,所以在这样的背景下,金融让利的必要性下降。

所以,从2021年来看,压制银行股估值的这两点因素都发生了非常积极的变化。

NBD:近期,食品饮料、新能源、军工等前期资金重点抱团的行业出现了较大幅度的调整,然而银行股板块出现了久违的大涨行情,背后的逻辑是什么呢?

廖志明:首先,抱团的瓦解或者说初步的瓦解是正常的。过去一段时间,机构资金对于白酒、新能源的抱团现象比较明显。从去年第四季度开始,机构资金对军工的抱团也是比较明显的,目前来看,有一点瓦解的现象,但还不彻底。

抱团瓦解主要是有两个因素,第一因为抱团的(标的)估值很高,其实隐含着对未来业绩高增长的预期,当业绩低于预期的时候,抱团容易瓦解。第二点,抱团瓦解可能跟无风险利率有关系。当流动性宽松的时候可能抱团,因为市场资金充裕,抱团可以持续。新发基金会继续配置之前重仓的业绩好的那些标的,导致标的估值进一步走高。当新发资金募集难度加大或者说市场流动性收紧的时候,链条可能会出现断裂,这跟宏观利率环境也是密切相关的。

从银行板块来讲,年初以来整个银行股表现不错,到18日板块整体的涨幅大概是8%。这波行情其实跟业绩密切相关,首先是经济本身的复苏,同时经济复苏之下,银行业绩逐步改善。

1月8日晚上,上海银行发布了A股上市银行首份业绩快报,从快报来看,上海银行2020年净利润增速应该是从去年前三季度的-8%左右上升到了2.9%,净利润增速明显改善。业绩超预期是这一轮行情最根本性的因素和催化剂。

投资核心是看基本面

NBD:因为银行板块的大涨,部分估值创新高的龙头核心银行领涨,同时部分中小银行估值仍处于历史底部,对于投资人而言,银行股还能上车吗?对于投资人您有何建议呢?

廖志明:首先,银行板块整体估值仍然处于历史低位,虽然最近上涨了一些,但目前板块总体估值仅有0.7-0.8倍PB,估值水平处于历史低位。不过,银行板块内的估值是有所分化的,银行股的龙头标的估值处于过去几年的高位,多数银行估值仍处于历史底部。

另外,对估值的认识也要有一定的迭代和更新,毕竟在过去一年多的时间,不仅是银行股龙头的估值在往上走,实际上多数行业的龙头核心标的的估值大都是往上走的。银行股龙头的估值虽然处于过去几年高位,但对比其他行业龙头,可能还有不小空间。

在这个过程当中,银行股的龙头估值应该还有进一步上升的空间,而龙头其实是整个板块定价的标杆。龙头估值上去之后,二线龙头或者说其他的标的估值才会有进一步上升的空间。过去几年来看,银行股龙头估值处于过去几年的高位,但不代表说它短期可能会继续更高。

如果部分投资者担忧估值的问题,那么可以选择一些估值相对低一些、基本面还不错的标的,毕竟估值不是股票投资最核心的因素,只是一部分因素,特别对成长性比较高的标的来说,较高的成长性就会比较快地消化估值。银行板块内有很多标的估值相对比较低,基本面也还不错,如果现在估值低基本面不行,建议要偏审慎一些,核心还是基本面,其次才是估值。

估值低不构成股票投资的逻辑,基本面一定好。因为现在估值低,如果未来基本面持续恶化,每股盈利也是持续下降的,标的PE估值反而会更高,另外PB估值也一样,如果标的每年都亏钱,标的净资产每年都会下降,PB估值未来可能也没有这么低。估值是动态变化的,所以不仅要看当前的估值,其实未来估值也很重要,因为未来估值反映了对未来业绩的预期。

NBD:后续银行板块的表现,您如何看待呢?主要的逻辑是什么呢?

廖志明:我们预计2021年是银行股投资的好时光,银行股表现预计会很好。

2021年,我们判断在经济比较强的复苏之下,通胀存在比较大的不确定性,有可能会超出预期。预计货币政策总体可能会收紧一些,流动性可能会收紧,无风险利率可能会上升,在这样的宏观利率环境之下,我们认为对银行业绩基本面反而是偏利好。

首先息差方面,随着央行领导明确表态,当前利率水平总体是合适的,我们预计今年银行贷款利率企稳回升,银行的息差预计将迎来改善。2020年在经济较大下行压力之下,特别考虑到疫情的冲击,新发放贷款利率下行明显,对银行息差造成了一定的影响。今年来看,这个因素是改善的,银行净息差可能会改善。

另外,2020年疫情冲击之下,银行资产质量受到了比较大的挑战,资产质量有所恶化,经过去年不良比较大的核销处置之后,不良出清较多,同时经济复苏之下今年不良生成可能会下降。所以总体来看,资产质量会有明显的改善,所以我们预计今年上市银行整体净利润增速会从去年的1%、2%的水平上升到10%左右。

封面图片来源:摄图网

(李显杰 )