导语

卓胜微漂亮业绩背后,飙涨的应收账款暴露了产品单一、客户集中度过高的问题。同时,公司一边忙于理财一边申请融资,而股东却纷纷减持落袋为安,这究竟打的是什么算盘?

深交所一语成谶。

因股权激励计划设定的考核指标过低,2020年年末,江苏卓胜微电子股份有限公司(下称“卓胜微”,300782.SZ)被深交所关注“是否存在刻意降低业绩考核指标向相关人员输送利益的情形,是否损害上市公司股东利益”。

最新业绩预告显示,公司2020年第四季度业绩果然环比下滑。不过,舆论上的波涛汹涌并未束缚该公司的融资步伐,相反其“胃口”变得更大了。

在增大理财投资额的同时,卓胜微拟通过定增融资30亿元,着实胃口不小。

1

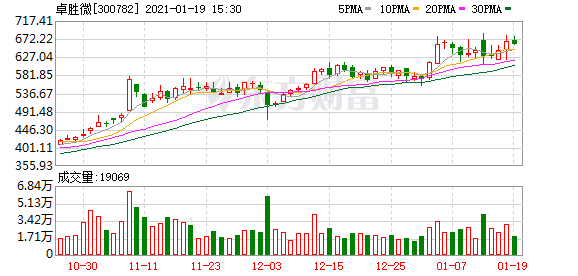

“风口上的猪”股价暴涨

凭借国内第一射频前端芯片龙头的身份,卓胜微实现上市一年股价上涨22倍的神话,其背后是射频市场需求持续高涨。

前瞻产业研究院最近指出,由于5G时期基站的技术要求相较4G时期有了较大提高,射频部分在基站建设中变得更加重要,射频投资占基站投资的比例有望不断升高,预计到2025年市场规模超过600亿元。

公开资料显示,卓胜微以射频开关、射频芯片设计起家,与三星、小米、华为等企业均有合作。2017年至2019年,公司营收从5.92亿元增加至15.12亿元;归母净利润从1.7亿元增至4.97亿元。2019年6月登陆创业板。

《投资者网》从卓胜微方面获悉:“公司提供的射频低噪声放大器、射频开关的各类型多种型号产品均可满足 5G 中的 sub-6GHz 频段应用需求;射频天线调谐开关系列,全面覆盖 sub-6GHz 频段并支持高性能天线调谐的各种功能。”

截至今年1月18日收盘,上市约一年半的卓胜微股价达到667.3元/股,较发行价35.29元/股整整狂飙了超过2200%,市值为1202亿元,动态市盈率125.55倍。

公司股价唯一一次闪崩出现在2020年12月初,因一份股权激励计划而被卷入输送利益风波。

根据彼时的激励方案,卓胜微第一个业绩考核指标为公司2020年营业收入增长率不低于65%、55%,激励对象即可按100%、80%获取股份。

而事实是,2020年前三季度,卓胜微营业收入已达到19.72亿元,同比增长100.27%。因为标准过低,深交所要求卓胜微充分论证相关业绩考核指标设置的科学性、合理性。

对于业绩的变化,卓胜微告诉《投资者网》:“手机市场受季节性消费影响较为明显,客户通常于第三季度大规模提货,从而在四季度有所回落。”

卓胜微1月12日披露的业绩预告显示,公司2020年预计归母净利润为10亿元-10.5亿元,同比增长101.14%-111.2%。

经此计算,公司第四季度盈利在2.82亿元-3.32亿元之间,略逊于第三季度单季的3.64亿元。

2

业绩高增长能否持续?

那么,未来卓胜微能否持续保持业绩高涨?目前,至少从行业趋势来看,暂时难以给出肯定答案。

1月4日,TechWeb表示,5G基站大规模建设等因素推动下,全球芯片代工市场在2020年大幅增长,研究机构预计规模达到了846.52亿美元,同比增长率高达23.7%。但2021年同比增长率较2020年将明显放缓。

而另一面,公司在财报中提示行业具有周期性、客户集中度较高等风险。“2019年、2020年上半年,前五大客户的销售收入占总销售收入比例达到74.42%和82.86%。”

客户集中度过高的后遗症目前已暴露。2020年三季报显示,公司应收账款达到7.14亿元,相比年初时增加3.36亿元;应收账款周转率从2019年同期的7.14次降低到3.61次。

“不存在议价权下滑的现象。”卓胜微如此向《投资者网》解释,“主要源于随着公司业务规模的不断增长,以及客户结构逐步向知名手机厂商聚拢,公司应收账款余额相应增加。”

另外,卓胜微产品单一的问题尚未解决。2020年中报显示,卓胜微的射频开关、低噪放大器贡献了约98%的营收。而卓胜微所擅长的射频开关,在细分领域中并没有太大的优势,2019年在整个射频市场中仅占7%的市场份额。

但从募资动作来看,卓胜微大有高举高打之势。

2020年12月28日,卓胜微定增申请获得证监会批复。此次拟募资不超过30.06亿元,主要用于高端射频滤波器芯片及模组研发和产业化项目(14.17亿元)、5G通信基站射频器件研发及产业化项目(8.38亿元)以及补充流动资金(7.5亿元)。

值得注意的是,上述两个募投项目的一期项目建设都是3年,第二期都是4年到5年。面对行业增长放缓、新产能不能及时释放的风险,公司业绩增速是否面临放缓压力?

“根据 Yole Development 的统计与预测,射频前端市场以 8%的年均复合增长率增长,到 2025 年有望达到258 亿美元。其中分立器件与射频模组约占射频前端市场总容量的 70%。到 2025 年,射频模组市场将达到 177 亿美元。”在对《投资者网》的回复中,公司似乎信心满满。

卓胜微还表示:“公司于 2019 -2020 年逐步推出射频模组产品,包括主要应用于组网设备和移动终端的 WiFi 前端块产品 WiFi FEM,应用于手机等移动智能终端的接收端模组产品,公司是国内企业中领先推出射频模组产品的企业之一。公司已覆盖绝大部分安卓主流手机厂商客户,公司的总体经营稳定。在保持智能移动终端市场优势的同时,正逐步进入通信基站、汽车电子、路由器等下游应用领域。”

3

边理财边再融资

凭借技术和工艺研发的深耕和积累,卓胜微已经形成了一定的门槛。但相对国际巨头,公司研究起步晚,缺乏技术和经验积累,差距仍然不小。

智研咨询统计,2020年全球射频开关市场规模将达到148.4亿元。Qorvo与Skyworks、新博通、Muruta(村田)四家几乎占据了全球射频领域80%的市场份额。以此计算,卓胜微2020年10亿元营收,约占全球射频市场的6.7%。

卓胜微表示:“中美贸易摩擦加速了芯片国产化替代进程,其再融资项目的建设将有助于打破国外厂商的垄断,抢位国产化发展先机,加快国产化替代进程。”

但另一面,卓胜微却热衷于投资理财。

2020年12月16日公司公告称,拟使用不超5亿元资金购买交通银行无锡分行产品,认购金额达9500万元,预计年化收益率为1.32%-2.05%。

此前卓胜微已认购交通银行5000万元产品,已于2020年12月29日到期;还累计认购了江苏银行无锡科技支行3亿元产品。

卓胜微2019年6月IPO获得的8.29亿元募资净额,截至2020年一季度末尚有逾6.11亿元未使用,其中5亿元闲置募集资金被用于购买保本型理财产品。

2020年前三季度,卓胜微通过购买理财产品取得的投资收益达276.81万元,同比上涨201%。

另外,卓胜微本次募资7.5亿元补充流动资金,相当于2019年营收的一半。但从其现金流情况来看,公司似乎并不缺乏流动资金。那为何公司要一边理财,一边再融资呢?

截至2020年三季度末,公司账面有货币资金6.83亿元,交易性金融资产5.02亿元,无短期借款和一年内到期的非流动负债。资产负债率仅11.64%,流动比率与速动比率达到8.6、7.13,在行业内遥遥领先。

对此,卓胜微回应称:“此次项目总投资金额 46.6亿元,其中募集资金总额不超过 30亿元。因此公司此次募投项目规模较大,资金要求较高,在不影响稳定经营的情况下,自有资金较难满足项目资金需求。补充流动资金项目,缓解公司因持续业务发展可能面临的资金缺口,改善公司的财务状况。”

“使用部分暂时闲置募集资金进行安全性高、期限短、保本型理财产品的投资,通过进行适度的短期理财,公司可以提高资金使用效率,能获得一定的投资效益,为公司股东谋取更多的投资回报。”

值得一提的是,从2020年6月公司首轮限售股解禁时开始,重要股东就在密集减持。

Wind数据显示,仅在2020年10月到12月,公司4名股东(姚立生、南通金信、IPV、浔渡投资)69次减持,合计卖出774.6万股,约合市值36.8亿元。

而公司方面认为:“公司股东减持计划的制定严格按照法律、法规、部门规章的相关要求,并及时履行了信息披露义务。公司股东减持是股东个人行为,不会对公司正常生产经营及战略发展规划产生影响。”

(文章来源:投资者网)