本文来自 微信公众号“巴伦周刊”,作者:戴险峰。

2021年,经济增长可能会是推动美元波动最重要的因素。全球经济如果因疫苗的推出而持续复苏,市场风险偏好可能持续高涨,美元因此可能维持弱势。但作为避险货币,美元受市场情绪的影响很大,因此不排除未来重大风险爆发时,美元再次走强

在2020年3月,美元因为新冠卫生事件暴发而走强,之后又随着全球经济和市场复苏而走弱。美元的这种波动,是经济增长、货币政策及避险情绪综合作用的结果。

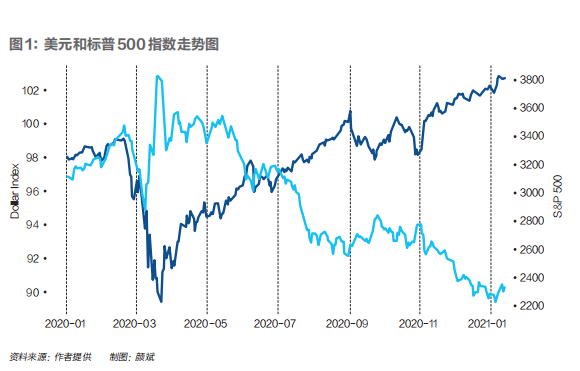

美元是最重要的国际货币和避险货币,美元波动也因此与其他货币不同。以标普500指数作为市场风险偏好指标可以看到,2020年以来,美元指数走势与风险偏好变化高度一致。市场所谓的加风险与去风险(RORO,risk

on risk off),成为推动美元波动的重要力量。

展望2021年,经济增长可能会是推动美元波动最重要的因素。全球经济如果因疫苗的推出而持续复苏,市场风险偏好可能持续高涨,美元因此可能维持弱势。

美元走势的分析框架

市场对短期汇率波动的分析,并没有成熟的分析框架。汇率反映的是两种货币的相对购买力,这也是购买力平价理论的基础。但限于贸易约束等原因,购买力平价理论仅限于长期。

短期内,汇率的决定因素取决于供求关系,现实中体现为资金在国际间的流动。推动国际资金流动的因素众多,可统一在BOP,也即国际收支平衡的框架下。全球经济增长态势、各国货币政策以及市场情绪是市场分析汇率最为聚焦的因素。而这三个因素又彼此关联,尤其是经济增长与货币政策。经济增长较弱时,货币政策往往比较宽松。而经济增长较强时,货币政策则可能边际收紧。避险情绪的影响相对独立,因为市场感知的风险可来自各方面,包括地缘政治等。不过,所有风险最终的体现都是对经济的影响。

通常来说,一国货币的强弱与该国经济相关,经济强则货币强,经济弱则货币弱。但美元的特殊性导致,美元与美国的经济增长呈现出类似于“微笑”的曲线形态。

美元的特殊性,来自于美元的国际货币属性。一方面,与任何其他货币一样,美元承担着国内的支付、储值等功能;另一方面,美元又是国际货币体系安排的核心,是最重要的国际货币。在为世界提供无风险资产(美国国债)、为全球尤其是发展中国家提供信贷,以及为国际贸易计价并提供贸易融资方面,没有任何一种货币能与美元竞争。

美元的这种特殊性,带来美元与经济增长的非线性关系。当美国的经济增长极强和极弱时,美元都倾向于走强;而当美国的经济增长处于正常增长范围时,美元通常会走弱。也即所谓美元的“微笑”曲线。

微笑曲线的背后,是全球经济增长相对态势引发的资金在国际间的流动。当美国经济增长极强时,国际资本会因为美国经济的强劲而开始追逐美元资产,从而加大对美元的需求,产生美元的升值压力。而当美国经济增长极弱时,全球经济增长往往也处于很弱的状态。金融市场的避险情绪加大,开始追逐无风险资产。当资金因为避险而流向美国国债时,加大对美元的需求,同样产生美元的升值压力。

微笑曲线的底部,是美国的经济增长相对其他国家表现较弱的时期。这时由于全球经济增长都比较强劲,资金开始追逐高风险高回报的资产,尤其是发展中国家资产。资金流向其他国家时,会产生对美元的抛售压力,导致美元走弱。

全球经济复苏可能导致美元走弱

上述美元微笑曲线的框架,可以解释2020年以来的美元波动,包括美元在2020年3月份的走强,以及随后的走弱。

欧美卫生事件在2020年3月暴发,导致金融市场震荡。卫生事件之下,各国纷纷推出措施限制居民和商户的活动,导致经济停摆以及失业率飙升。美国GDP在一季度就环比年化增长-5%,在二季度更进一步恶化至-31.4%。全球经济无一幸免,均被重创。在美元的微笑曲线框架下,这属于典型的美国经济极弱,美元走强的一端。事实上,从2020年3月9日开始,当市场极度恐慌,标普500指数开始频繁出现单日两位数的百分比振幅时,美元就开始了迅速的反弹。从3月9日的95.06至3月19日的102.69,美元指数在10天内上涨8%。同期,标普500指数下跌12%。

2020年3月以来,尽管新冠卫生事件在美国和欧洲并未获得好转,但随着各国经济重启,全球经济依然出现了全方面的复苏。这种复苏导致避险情绪舒缓,资金开始追逐更高风险的资产,对美元这种避险货币的需求下降,导致美元的下行。人民币得益于中国对卫生事件的成功控制以及经济相对顺利的重启,而出现相对美元较大幅度的升值。

沿用同样的框架分析,如果全球经济因为疫苗的出现而于2021年持续复苏,那么美元则可能持续走弱。全球经济尽管已经从3月的底部反弹,但是一波一波的卫生事件一直导致经济的全面复苏无法实现。而人们正常的生活和经济活动依然受到很大制约。疫苗如果及时有效推出,将有利于全球经济恢复正常。但由于长期因素的制约,全球经济出现极强乃至过热增长的概率并不高。当全球经济处于强弱之间的正常复苏时,美国经济不具备相对增长优势,资金会流向预期收益更高的发展中国家。这时的美元将处于微笑曲线的底部,表现为贬值的压力。该规律已经有所体现。当2020年11月9日Pfizer宣布疫苗研发成功时,美元出现新一波的下跌,表明市场认为全球经济的复苏不利于美元。

其他因素也不利于美元走强

市场情绪可能舒缓,从而导致美元走弱。

市场情绪可受任何因素影响,而出现捉摸不定的变化。这些因素包括地缘政治和金融市场等。而美元与市场情绪的关系,在实践中也表现出类似微笑曲线的关系。市场情绪极高或极低时,美元上涨。市场情绪正常舒缓时,美元倾向于走弱。

2018年贸易战爆发,市场情绪极低,美元出现一波大幅度上涨。从2019年2月14日的88.6,至2021年3月19日的102.69,美元在13个月间上涨了16%。

进入2021年,美国新一届政府至少在任期之初,会将注意力集中于处理新冠卫生事件等国内事务上。这导致地缘政治风险可能舒缓,从而边际上推动市场情绪趋向正常,不利于美元。

全球经济如果在2021年出现进一步复苏,可能导致金融市场反应积极,同样会导致市场情绪的舒缓,也不利于美元。美国大选中民主党领先时就出现股市上涨和美元下跌的现象。随后当特朗普开始启动权力交接时,市场同样反应。尽管美国股市已经出现较大幅度上涨,但疫苗全面推广至少要在6月之后,很难说市场对未来已经充分预期。股市等风险资产如果持续表现良好,将对美元带来压力。

如果把标普500指数作为市场风险偏好的指标,可以看到,自2020年9月至今,美元就与标普500指数的倒数高度相关。也即股市对选举或疫苗的正面反映,均带来美元的下跌。美元与股市的关系最近出现小幅偏离,源于美国国债收益率上升。但美联储并没有任何迹象表明要退出宽松政策,而且这种偏离属于正常范围,有望在未来再次回归。

美联储很难在2021年退出宽松政策,是可能导致美元走弱的另外一个因素。美国和其他国家的利差是影响美元的一个重要因素。而这与美联储的货币政策有很大关系。美联储自2020年初开始就表现出非同寻常的鸽派,在新冠卫生事件暴发后更是推出一系列前所未有的宽松措施。不久前,美联储还修改了政策框架,允许通胀在一定时间内超出2%的目标范围。尽管美国国债收益率最近出现上升,但美联储并未有迹象改变既定货币政策。

财政方面,美国史无前例的刺激会加大政府的财政赤字。财政赤字的加大,同样为美元带来下行压力。这在美国此次的大选期间得到体现。美元在大选之前的9月、10月一直比较疲弱,其背景为民主党在民调方面遥遥领先,大有席卷国会之势(所谓蓝色浪潮,Blue

Wave)。而民主党一直强调要加强财政刺激。市场对财政赤字的担心导致美元走弱。其实共和党和民主党均有进一步财政刺激的政策主张,美国的财政赤字在未来会确定性增加,从而为美元带来下行压力。

政治方面,美元受美国国内金融和实业两方力量的交替影响。全球范围内的贫富分化,导致对金融资本的警惕,实体产业的话语权增大。美国发起贸易战,试图重振制造业等就是这种变化的表现。政治经济学分析框架下,实体企业倾向于游说美元贬值,以增加出口竞争力。事实上,包括美国总统特朗普和财政部长姆努钦都曾经表示希望弱美元。这些长期趋势不会因美国新一届政府上台而改变。

从周期角度来看,美元在现实中呈现出周期特征,单边的上升或下降往往持续6年至7年。美元此轮上升周期如果从2008年中算起的话,至今已超过12年。如果从2011年中算起的话,美元此轮上升也已超过9年。从历史来看,美元的此轮上升已经足够长,为下行周期奠定了一定基础。

弱美元有利于全球经济增长

弱美元可能是全球经济增长较强的结果。但反过来,弱美元又可以促进全球经济增长。特定情况下,或形成美元走弱的循环。

这是因为作为国际货币,美元可以通过大宗商品成本以及国际流动性等渠道而影响全球经济的方方面面。

作为国际大宗商品的定价货币,美元走弱,会导致大宗商品进口国的本币成本降低。这会带来国际贸易以及全球经济活跃度的提升。作为国际流动性,尤其是发展中国家流动性的重要来源,美元走弱,会增强发展中国家企业的资产负债表,带来资金需求和供给的同时增加,最终体现为宏观信贷的增加,带来经济增长推动力。而全球其他国家经济的增长,会进一步降低美元资产的相对吸引力,产生美元的下行压力,形成循环。

总之,各种因素都在朝着不利于美元走强的方向进行。作为最重要的国际货币,弱美元又可以通过刺激全球经济的增长,而对美元形成下行压力。

然而,对未来的任何预期都有不确定性。首先,金融市场永远是对未来进行定价。美元当前的走弱,多大程度上已经对上述因素进行了定价,并无法确切认定。不过,按照普遍预期,美国在6月时才可将疫苗推向所有普通人群。即使如此,市场对疫苗最终的推广及经济恢复正常依然存疑。那么在2021年6月之前,都很难说美元的定价已经很充分。其次,作为避险货币,美元受市场情绪的影响很大。而市场情绪具有很大的不确定性,并不排除未来重大风险爆发时,美元再次走强。

(编辑:玉景)