每年1月,A股总有爆雷之夜。而今年的高潮,大概率将出现在下周。

根据沪深交易所规则,1月31日是创业板公司和其他板块业绩巨大波动公司发布年报预告的截止日。这些公司的业绩预告将在下周密集发布,而下周五晚上可能又是一个疯狂爆雷之夜。

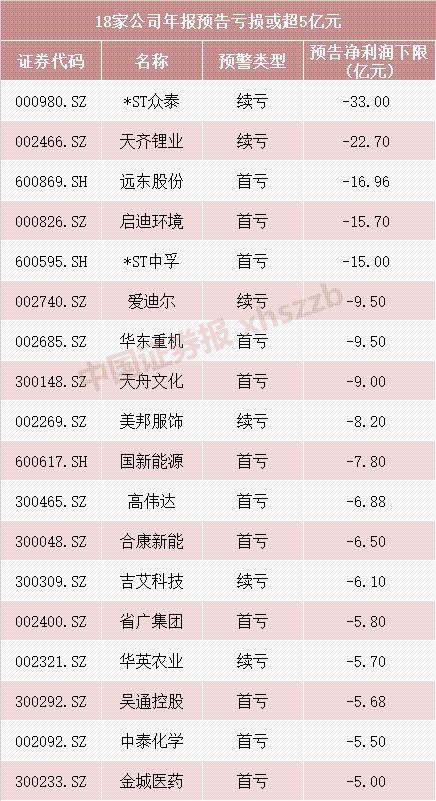

数据显示,截至目前,A股已有1280家上市公司披露了2020年业绩预告,其中有18家公司预告净利润下限亏损超5亿元。而这些业绩大幅变脸或恶化的企业,大多是因为商誉减值或资产减值所致。

商誉减值:说大就大说小就小,神奇不

商誉减值,是近两年A股上市公司年报最大的雷。而爱迪尔、金城医药等公司的“爆雷”公告,已经引爆了2021年的商誉减值潮。

1月20日晚,爱迪尔、金城医药、吴通控股同时宣告业绩爆雷。爱迪尔预计亏损8.46亿-9.5亿元,金城医药预计亏损4.5亿-5亿元,吴通控股预计亏损5.45亿–5.68亿元,爆雷原因均与商誉减值有关。

1月19日晚,华东重机公告预计亏损6.8亿-9.5亿元,拟计提商誉减值7亿-9亿元。这不仅仅是公司上市后首亏,而且是一次亏掉了过去3年业绩之和。

1月18日晚,高伟达公告预计亏损5.32亿-6.88亿元,拟计提商誉减值准备6.45亿-7.94亿元。

数据统计,截至2020年三季度末,A股市场商誉合计1.28万亿元,较2019年三季度的1.39万亿元略有下滑。其中,有14家公司的商誉规模超过100亿元。

美的集团商誉规模最高,为289.38亿元;第二名潍柴动力的商誉规模为242.51亿元,第三名海尔智家的商誉规模达到233.44亿元。此外,闻泰科技、中国平安、世纪华通的商誉规模也超过了200亿元。

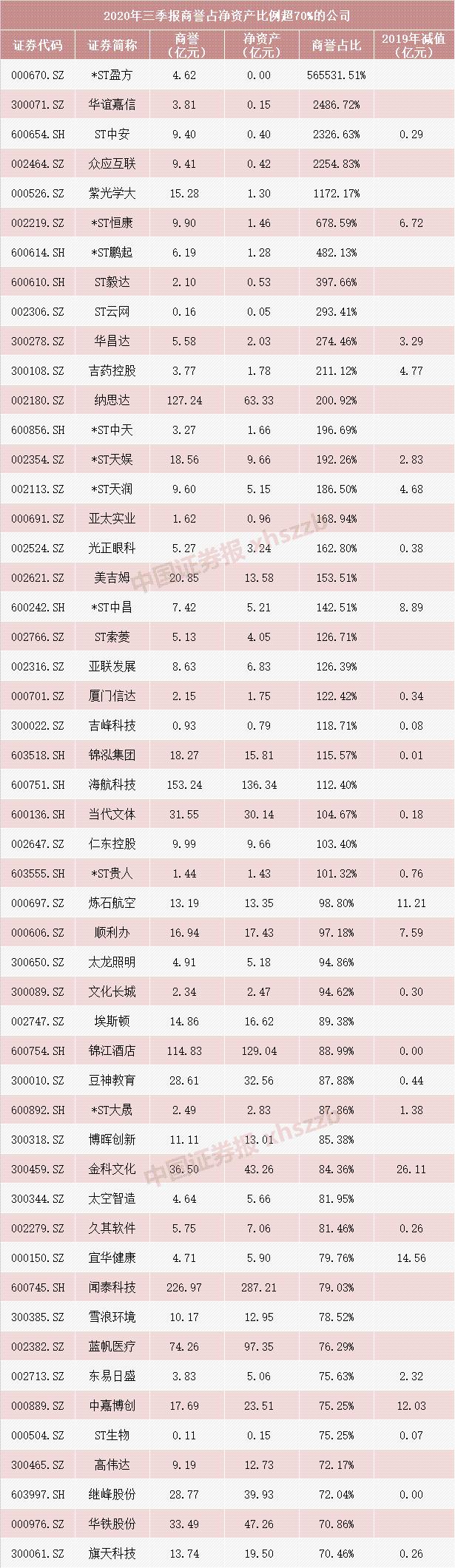

对上市公司来说,商誉规模占净资产比重过高,可能更为危险。

截至2020年三季度末,商誉规模占净资产比例超过70%的上市公司共有51家。需要注意的是,其中有27家公司已经在2019年年报计提过商誉减值。

注:以上数据只是财务征兆,仅供参考

有分析指出,在2018年A股商誉减值创下历史新高后,2019年商誉减值压力已得到缓解,但仍有较高商誉需进一步消化。2020年疫情导致不确定性加大,要警惕业绩巨雷、商誉减值或将再次来袭的风险。

两类爆雷风险较大的公司需要规避:一是有较多业绩承诺到期的标的,尤其是承诺金额占上市公司净利润比重较大;二是目前商誉规模占净资产比重较高的标的。

资产减值:存货和账款,说没就没了

存货和应收账款等资产减值的风险,同样不容忽视。

这一类的典型代表,是2018年年报爆雷的獐子岛和雏鹰农牧。一个是“扇贝跑路”,一个是“猪被饿死”。

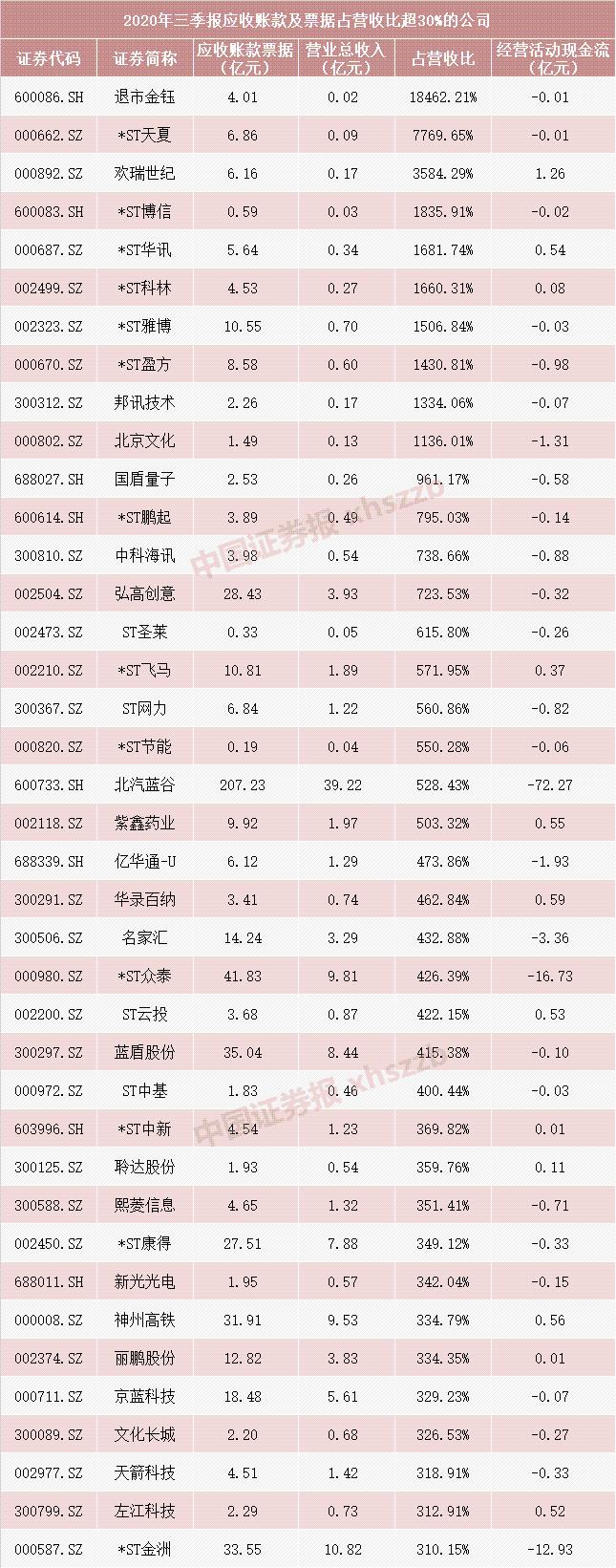

应收账款方面,截至2020年三季度末,应收账款与票据占营业收入比例超过100%的上市公司达到437家。其中,退市金钰、*ST天夏、欢瑞世纪、*ST博信、*ST华讯、*ST科林、*ST雅博、*ST盈方、邦讯技术、北京文化等10家公司超过了10倍。

企业应收账款不断增加,一方面导致流动资金短缺,迫使企业不得不举债经营;另一方面也成为某些公司进行财务粉饰甚至造假的重要手段。

注:以上数据只是财务征兆,仅供参考

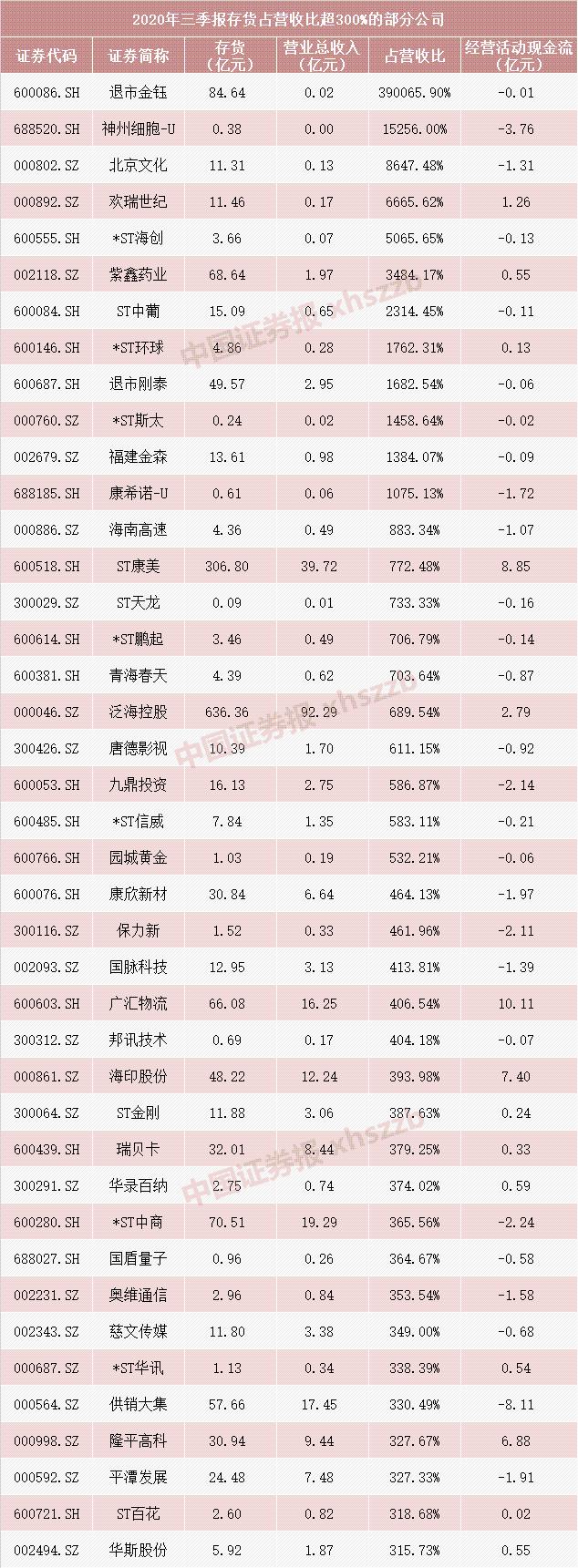

存货方面,截至2020年三季度末,A股有4003家公司存在存货,合计13.95万亿元,相当于合计营收37.24万亿元的37.46%。剔除地产、建筑类公司后,有244家公司存货占营收比例在100%以上。

有12家公司的占比超过了10倍,分别是退市金钰、神州细胞、北京文化、欢瑞世纪、*ST海创、紫鑫药业、ST中葡、*ST环球、退市刚泰、*ST斯太、福建金森、康希诺。从某种程度上说,这些企业即便不再生产,也需要10年时间来消化存货。

注:以上数据只是财务征兆,仅供参考

爆雷之夜,请多保重!

(文章来源:中国证券报)