近期,公募基金四季度公布,偏股公募基金集中度进一步提升,过去三周,公募基金发行规模进一步提升,开年后赚钱效应继续,继续吸引公募基金申购,头部基金管理人继续获得增量资金,A股上行呈现自我加强的态势。A股处在自我强化的上行期,两种思路——拥抱“公募重仓50”或者在业绩公告期选择高增长估值性价比更高的标的,都是不错的选择。

核心观点

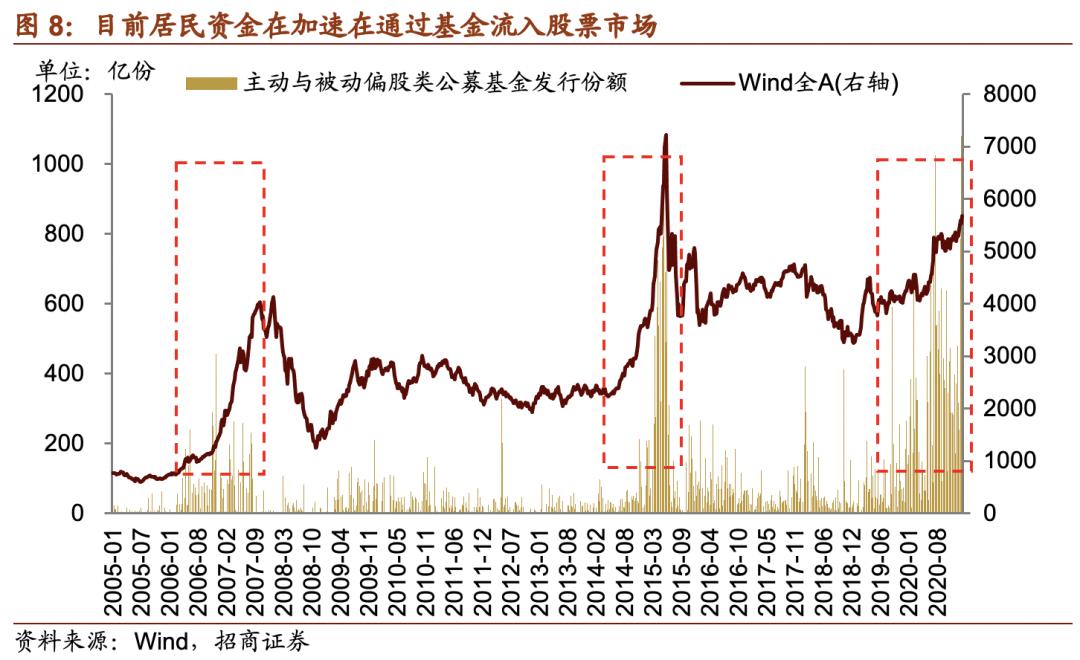

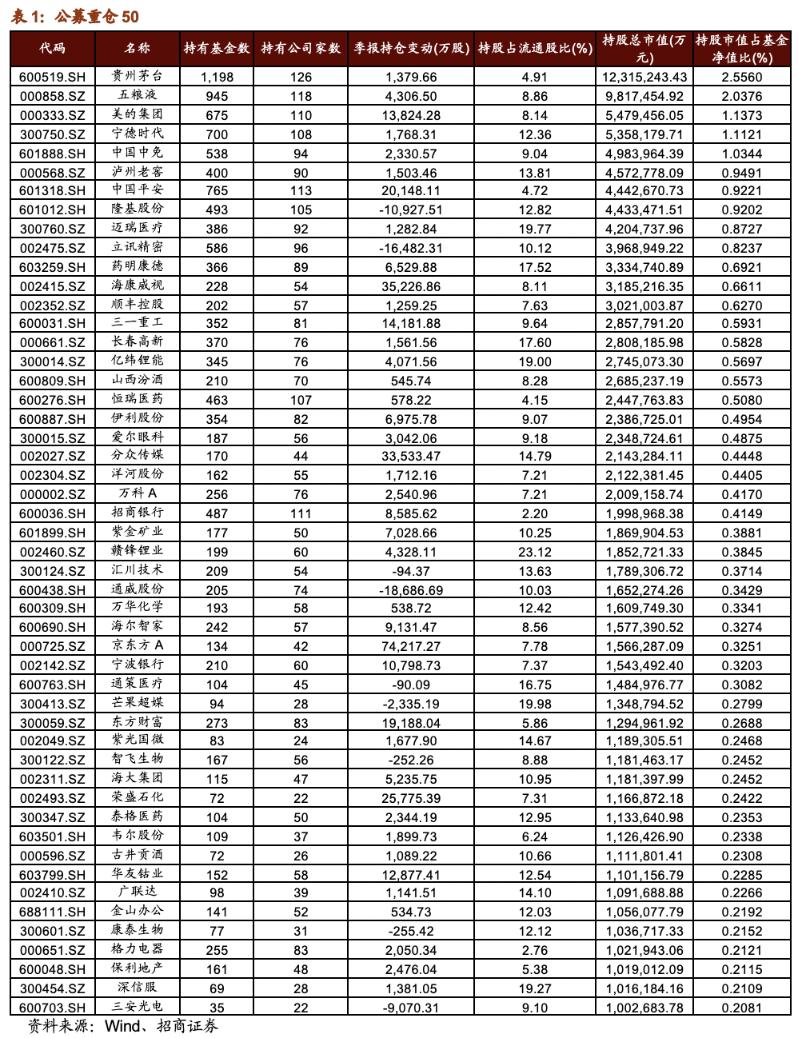

【观策·论市】开年后基金发行迎来开门红,主动和被动偏股基金发行规模历史上首次连续两周破千亿。三个因素强化了居民申购基金的热情:1)开年以来公募基金产品赚钱效应十分明显;2)近期深圳上海等房地产调控力度加大,部分一线城市的资金决定“弃房拥基”;3)渠道发行和销售目标强化。三个因素强化了投资者投资股票的热情:1)部分板块超预期的业绩预告带动板块大涨。2)当前央行仍维持流动性的相对宽松。3)外部环境安好。未来一段时间,主动偏股基金业绩仍有望上行,将会进一步加强居民申购基金热情。而最新发布的基金四季报确认了几个重要趋势:1)基金管理的集中度进一步提升;2)基金重仓股的持股集中度进一步提升。3)基金对于港股的配置比例进一步提升。总结而言,目前居民资金在加速在通过基金流入股票市场,通过基金强化某种风格,2006~2007年的周期金融,2014~2015TMT,本轮公募公募重仓100大,有人称之为“核心资产”,有人称之为“茅”,也有人称之为“白马龙头”。开年后公募基金加速发行,集中度加速提升,进一步强化了这种风格。当前,A股上行动力自我加强,A股仍处在大有可为的阶段,理性上,我们应该另辟蹊径寻找高业绩弹性估值相对更加合理的标的,亦或者现在就开始加配低估值,但这两个选择似乎是一种“任性”。更高层次的理性,可能仍然是拥抱“公募重仓50”。

【复盘·内观】本周市场整体呈现出普涨的行情,主要原因在于:1)近期部分公募新发产品认购火爆,居民资金入市加速,带动市场情绪;2)部分创业板医药生物公司发布业绩预告,创业板权重大涨带动创业板大涨;3)拜登上台带动新能源板块上涨。

【中观·景气】2020年报业绩预告显示越来越多的公司四季度盈利加速改善,预告向好率继续上行。整体A股盈利仍处于2020年二季度以来盈利上行周期中,全部A股/非金融A股2020年报净利润累计同比增速继续提升。年报业绩好转且景气向上细分领域集中在新能源、信息科技、地产后周期消费、资源品、银行。下周(1.25-1.31)是A股2020年报业绩预告及快报的密集披露期,业绩表现对于市场的影响可能会出现增强。建议投资者关注业绩向好且景气度较高的细分领域。

【资金·众寡】偏股公募发行规模创单月新高。1月18日~1月22日,内外资延续流入,北上资金当周净流入96亿元,融资资金前四个交易日合计净流入244亿元;当周新成立偏股类公募基金继续增加至1109亿元,目前1月已经累计发行偏股类基金2976亿元,为历史单月新高。行业偏好上,北上资金净买入规模较高的集中在非银、计算机、银行;融资资金集中买入非银金融、电子和有色金属行业;医药、机械净减持较高。计划减持规模回升。

【主题·风向】关注限塑大趋势下可降解材料的投资机会。目前我国可降解塑料仍处于行业导入期,预计政策全面落地将进一步推进可降解行业的发展,在未来几年内迎来快速发展期,建议关注限塑大趋势下可降解材料的投资机会。

【数据·估值】本周全部A股估值水平上行,PE(TTM)上行0.4X至20.2X,处于历史估值水平的95.8%分位数;行业估值涨跌分化,电气设备、医药生物、计算机、有色金属板块上涨明显,非银金融、通信板块略有下跌。

【风险提示】:经济数据低于预期,政策支持力度不及预期,疫情扩散超预期。

观策·论市

——A股上行动力自我加强

● A股上行动力自我加强

开年后三周,基金发行迎来开门红,爆款频出,单周发行规模再创新高,主动和被动偏股基金发行规模连续两周在1000亿附近,历史上单周主动和被动偏股基金破千亿,历史上只发生过两次,一次是2015年5月31日那周,一次是去年7月15日那周,而这次连续两周破千亿,为历史上首次。

有别于前两次的发行破千亿出现在年中,这一次年初就出现了基金发行热潮,由于年底年初是居民和企业主回款、发放工资、年终奖的高峰,预计基金发行热潮将会持续一段时间。而疫情的反复将会使得春节前后出行变得困难,在家研究股票和基金似乎也是不错的一个选择。

三个因素强化了居民申购基金的热情:

第一,过去两年公募基金获得了较高回报后,虽然市场普遍预计今年预期回报率明显下降,我们在年度策略报告中给出的收益率回报区间是0~10%,但是,开年三周后,主动偏股公募基金的中位数回报率已经达到了7.3%,而且,创下了09年以来同期中位数收益率新高,堪比2009年和2015年。赚钱效应十分明显。近期,渠道反馈有很多对偏股基金从来不感兴趣的投资者开始主动关注偏股基金。春节前后亲朋好友聚会,少不了讨论基金的赚钱形势一片大好。

第二,开年后,深圳上海等热门城市纷纷出台了降低房地产热度的新政,一线城市虽然房价仍然在涨,但是投资基本已经很难,而当前的经济形势,去投资二三线房产似乎也比较难,部分一线城市的资金决定“弃房拥基”。

第三,去年主动偏股基金大卖,强化今年的渠道发行和销售目标,也使得渠道更有动力在开年大力销售,对于渠道销售人员来说,相比其他理财产品,偏股基金似乎是一个更加“赚钱”的产品。

三个因素强化了投资者投资股票的热情:

第一,当前是四季报业绩预告高发期,业绩超预期给了投资者新的买入动力,从此前的面板、化纤、CXO等等,无一不是出了超预期的业绩预告带动板块大涨。

第二,当前央行仍维持流动性的相对宽松,虽然流动性是今年的非常关键的变量,但短期没有看到美中两大央行实际收紧的动作。

第三, 美国大选结束,有望推出新一轮财政刺激计划,外部环境安好。

如此一来,在未来一段时间,主动偏股基金业绩仍有望上行,将会进一步加强居民申购基金热情。

● 基金结构强化了强者恒强

基金四季报确认了几个重要趋势,马太效应明显:

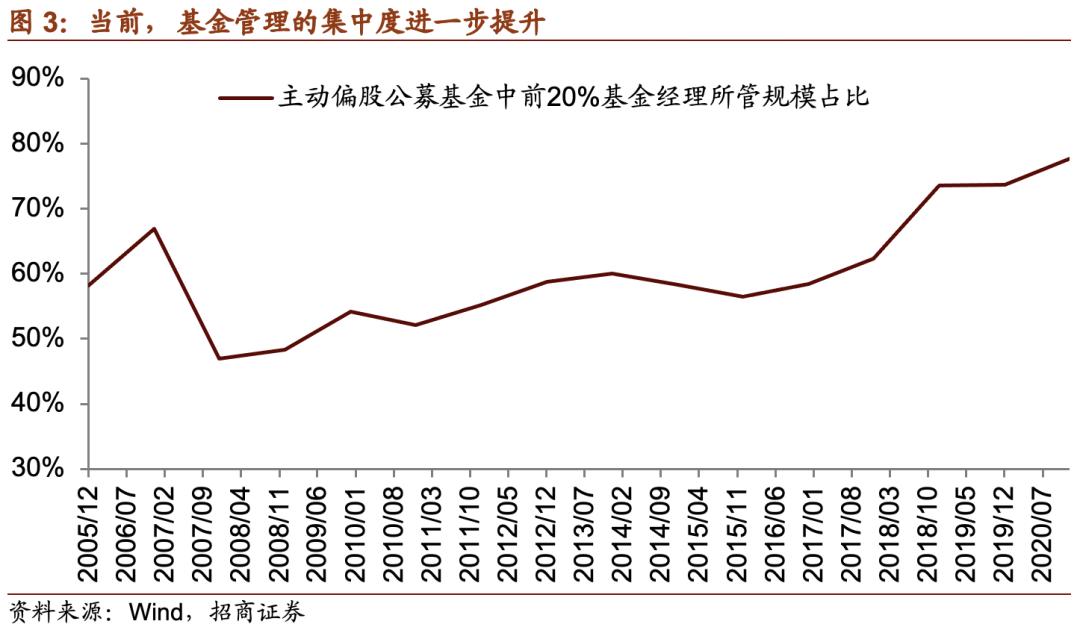

第一, 基金管理的集中度进一步提升

主动偏股基金前20%的基金管理基金规模占全市场比例进一步攀升至77.7%,而过去一段时间爆款基金频出,将会进一步提升基金管理的集中度。

也就意味着,20%的基金管理人获得了未来80%的增量资金,在未来的一段时间内,这个逻辑之下,重要的不是“我”在想什么,而是他们在想什么。同时20%基金经理管理的规模较大,限制了公募基金持股的范围。

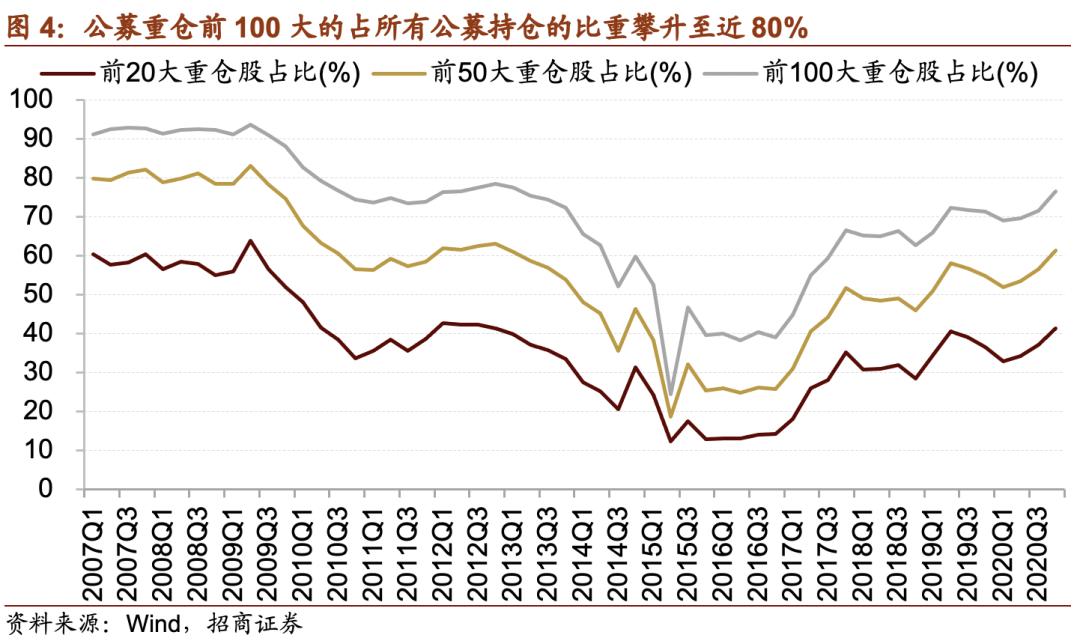

第二, 基金重仓股的持股集中度进一步提升

正是由于趋势一的存在,因此公募重仓前100大的占所有公募持仓的比重攀升至近80%。

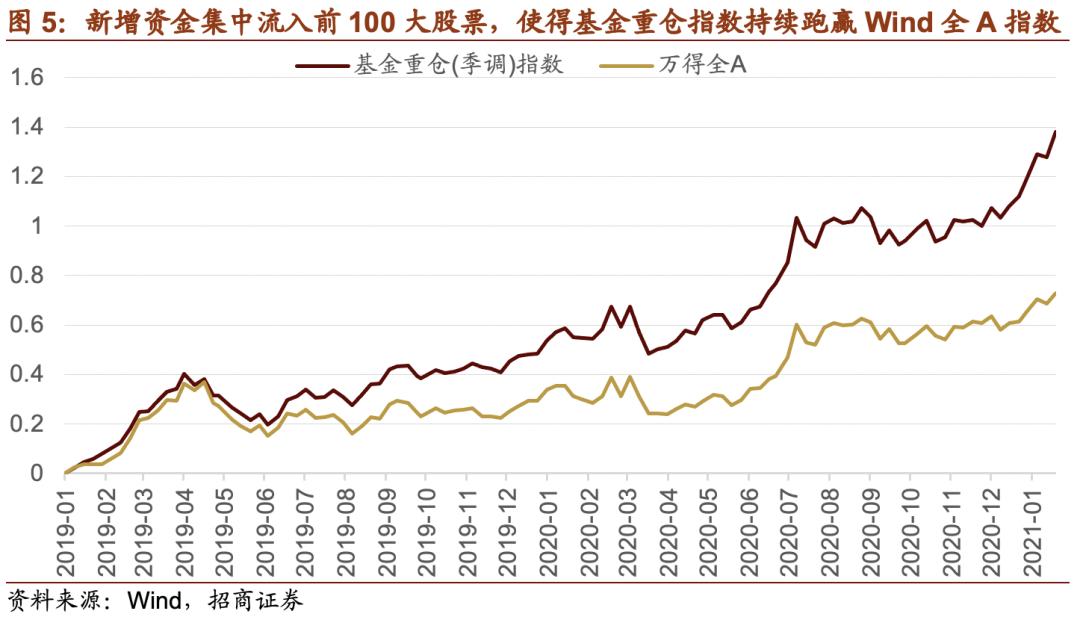

这意味着,未来一段时间主力增量资金的80%将会流入这前100大股票。这也是过去两年基金重仓指数持续跑赢wind全A指数的关键原因。

我们此前做了一张图,我们认为,公募重仓100大估值确实有些贵了,那么在趋势一和趋势二之下,这100个股票的估值水平80%取决于基民的申购的规模,所以这些股票估值的核心是居民是否知道这些股票贵了,如果他们不这样认为,那管理人也当然可以提高对估值的容忍度。每当这个时候,看估值就输在起跑线了。

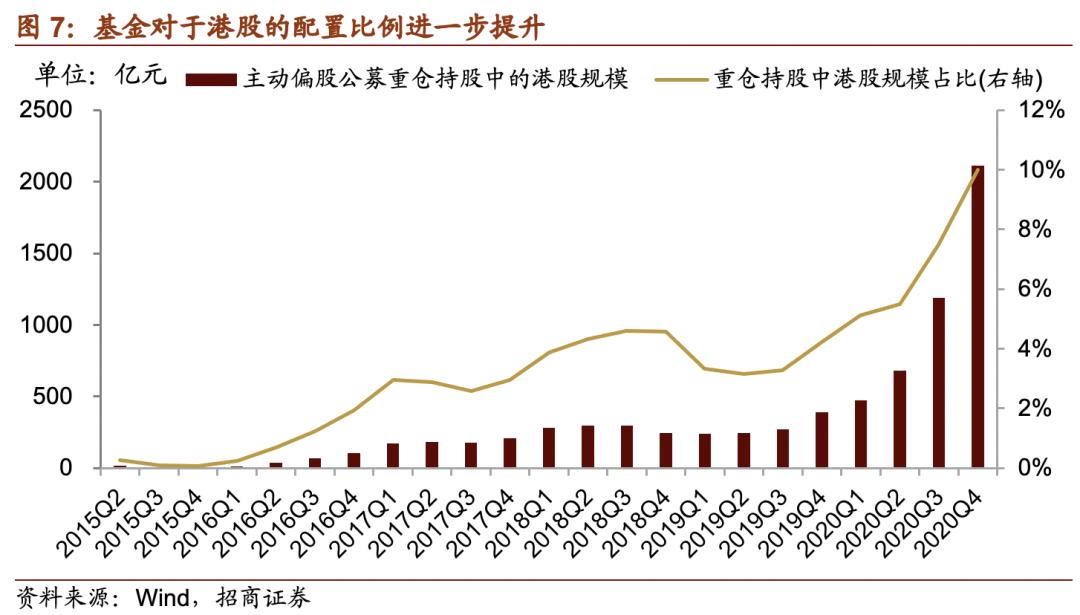

第三, 基金对于港股的配置比例进一步提升

我们在此前写过深度报告从多个角度比较了A股和港股的投资价值,认为今年港股会更强,其中一个关键理由就是公募配置港股比例更高,今年以来发行的产品很多配置港股比例上限可以达到50%。从实际操作来看,公募重仓股中港股市值已经攀升至2000亿,重仓持股中港股占比已经攀升至10%。从1月份南下资金规模来看,这一比例有望进一步抬升。

● 小结:我们正在处在2005以来第三轮居民资金加速流入的过程中,A股上行动力自我加强

2005年以来,我们经历过两轮居民资金加速入市带来的“牛市”,分别是2006~2007年,2014~2015年,本轮从2019年开始应该算是第三轮。我们在2019年就写了一系列报告来描述这个过程。目前来看,居民资金在加速在通过基金流入股票市场,通过基金的强化某种风格,2006~2007年的周期金融,2014~2015TMT,本轮的公募公募重仓100大,有人称之为“核心资产”,有人称之为“茅”,也有人称之为“白马龙头” 。开年后公募基金加速发行,公募基金集中度加速提升,进一步强化了这种风格。我们看到的很多现象,虽然有不同的称谓,有不同表象,却有着一样的内核和本质。

当前,A股上行动力自我加强,A股仍处在大有可为的阶段,理性上,我们应该另辟蹊径寻找高业绩弹性估值相对更加合理的标的,亦或者现在就开始加配低估值,但这两个选择似乎是一种“任性”。更高层次的理性,可能仍然是拥抱“公募重仓50”。

(文章来源:招商策略研究)