债券违约、股份遭冻结、实控人被“限消”……千亿身家的新华联控股正经历着一场严酷的寒冬。

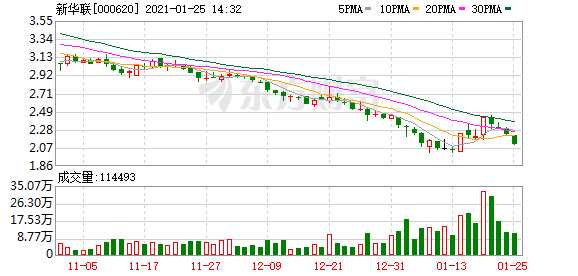

2021年1月4日,新华联文化旅游发展股份有限公司(000620.SH,以下简称“新华联”)发布公告,称控股股东新华联控股有限公司(以下简称“新华联控股”)所持有的全部股份被司法轮候冻结,被冻结的股份约为11.6亿股,占公司总股本的61.17%。

无独有偶,近日,新华联控股持有的亚太财产保险17.3%股权,被法院出具抵债裁定,转为中国民生信托有限公司(以下简称“民生信托”)所有,以抵偿新华联控股对其欠债。

据《中国经营报》记者统计,在过去的2020年,新华联控股四次触及债券违约,总额超过28亿元。天眼查显示,目前新华联控股被列为历史被执行人35次,当前被执行总金额高达约72亿元。

2020年前三季度,新华联控股总资产达1114.35亿元,负债合计900.86亿元,资产负债率已增至80.84%。其中,作为其支柱的房地产板块,新华联同期营收减少近四成至35.56亿元,归母净利亏损6.8亿元。

这样一家千亿元资产规模、连续15年跻身中国企业500强和中国民营企业100强的公司为何处境如此困窘?

新华联控股成立30年来,涉足房地产、文旅、酒业、石油、金融等十多个领域产业,构成了宏大的资产版图。曾几何时,其投资金六福7年回报达40倍、投资太平洋保险5年回报80倍的风光战绩一时无两。

以资偿债

2021年1月20日,新华联控股持有亚太财险17.3%股权被司法拍卖一事有了新进展。经法院裁定,为抵偿新华联控股对民生信托欠债,该17.3%的股权由民生信托接盘。目前工商变更已完成,待银保监会批准。此前,北京市第三中级人民法院对新华联控股持有的亚太财险17.3%股权进行拍卖,评估价8.51亿元,起拍低价约为评估价的8折。

实际上,由于资金链紧张,新华联已出现多次债务违约,旗下股权被陆续处置,亚太财险只是新华联控股以资偿债的其中之一。

新华联控股流动性危机的第一块多米诺骨牌是在2019年12月倒下的。彼时,新华联控股旗下的财务公司向湖南出版投资控股集团财务有限公司拆借了3亿元本金及利息,拆借时间仅一周,后因未按约定偿还被后者提起诉讼。随后,新华联控股持有宏达股份的9.62%股份被司法冻结。

虽然纠纷最终以双方达成和解而结束,但其资金问题已然暴露。一个月后,民生信托也开始对其“发难”。2020年1月,民生信托对新华联控股尚未到期的信托贷款申请强制执行,执行标的高达22.46亿元。而此次民生信托从新华联控股手中接下的亚太财险这17.3%的股权,评估价仅8.51亿元。

实际上,新华联控股在2020年内已经出现了四笔债券违约。3月6日,新华联控股年内首次实质违约,“15新华联控MTN001”到期未能足额兑付本息金额10.698亿元。该笔债券的违约触发了“19新华联控SCP002”“19新华联控SCP003”资券的交叉保护条款。此后,这两笔超短期融资券均未能如期足额兑付,应偿付本息金额分别为10.68亿元、3.73亿元。再加上11月2日到期未能兑付的“19新华联控MTN001”,2020年新华联控股实质违约的债券总额超过28亿元。

2020年11月30日,仅一天内,新华联控股董事局主席兼总裁傅军一次性收到北京市三中院下达的4张限制高消费令,申请人均为民生信托。“限消令”中表示,因新华联控股未在指定期间履行民生信托申请执行的给付义务,对公司及其法定代表人傅军实行限制高消费令。

文旅之困

在资本危局、股权冻结的背后,占新华联控股总资产近一半的文旅地产板块,在2020年“内忧外患”的环境下也举步艰难。

2016年,新华联控股全面进军文旅地产业,傅军将公司名称“新华联不动产股份有限公司”改为“新华联文化旅游发展股份有限公司”。从那以后,公司陆续开发了长沙新华联铜官窑古镇、芜湖新华联鸠兹古镇、四川新华联阆中古城、西宁新华联童梦乐园等文旅项目,其中前三者投资规模均在百亿元左右。

但文旅产业回报周期长、重投入、重运营,短期内获利不易,再加上上述文旅项目投入运营不到一年即遭遇2020年新冠肺炎疫情,新华联文旅的业绩出现大幅下滑。2020年前三季度,新华联实现营业收入35.56亿元,同比下降36.79%;由盈转亏,归属于上市公司股东的净利润-6.8亿元,同比减少516.94%;扣非净亏损7.5亿元,同比大幅下降2084.4%。

作为核心资产文旅板块的业绩滑坡,拖累了新华联控股的整体业绩,也加剧了新华联控股的融资和现金流困境。根据新华联控股在中国货币网公开的2020年三季度财务报表,新华联控股总资产由2019年同期的1335亿元下降到1114亿元,营业收入为171.46亿元,相对于2019年同期325.24亿元,腰斩近半。净利润和归母净利润则分别亏损93.32亿元和95.11亿元。

值得留意的是,过去的2020年,新华联陆续发布了6次关于公司股份被冻结的公告,内容均为新华联控股所持有的全部新华联股份被冻结或轮候冻结。早在2020年4月,新华联控股首次因公司流动资金紧张、多项债务违约导致其所持有的100%新华联股份被冻结以来,新华联控股所持股份已经被司法机关全部冻结。

新华联在2021年1月4日的冻结公告中说明,若控股股东所持冻结的股份被司法处置,则可能导致公司实际控制权发生变更。

实际上,新华联控制权的不确定性存在已久。2020年5月13日,控股集团与中金公司签订合作协议,傅军称因新华联控股出现了资金紧张的局面,双方将合作为新华联控股及新华联尽快引进战略投资者,并表示“不排除公司控制权变更的可能性”。而目前,引入新战略投资者的结果尚未有消息传出。

傅军的投资经

新华联控股成立于1990年,创始人为现年63岁的湖南醴陵人傅军。众所周知,掌舵者傅军一直推崇多元化投资战略,新华联成立30年来涉足包括房地产、文旅、酒业、石油、化工、金融、陶瓷等十多个领域。据官网介绍,目前新华联控股集团拥有全资、控股、参股企业100余家,其中包括12家控股、参股上市公司。

傅军曾在2015年接受采访时,畅想了新华联系蓝图,表示要做到4家百亿元规模公司,其中文旅与地产做到200亿元,化工行业实现200亿元,成品油批发、零售完成300亿元,矿业力争200亿元。

而这五年来在投资市场“蒙眼狂奔”的新华联却屡“栽跟头”。2017年新华联控股增持辽宁成大,2020年2月因资金紧张出清股权,浮亏约3.5亿元;2017年,增持北京银行成为第二大股东,2020年3月抛售套现14亿元,浮亏约6亿元;2016年投资约10亿元到云锋基金认购蚂蚁金服,但2020年遭遇蚂蚁上市受阻……

“那个时候机会多,我们下海后是逮住什么就做什么,没有想那么多。”早年谈到多元化时,傅军曾说。

实际上,投资收益成为新华联控股亏损的重要来源。根据2020年三季度财务报表,集团前三季度投资收益亏损金额达65.2亿元,而去年同期实现盈利20.8亿元;资产减值损失为-12.2亿元,较去年同期扩大超三倍。

记者就业绩乏力、债务危机、股权冻结等相关问题联系到新华联控股有限公司,对方称已收悉采访函,截至发稿前尚未有回复。

傅军在2020年新年贺词中写到,每一个春天都在严酷的寒冬里孕育。一年过去,暖春何时迎来?

(文章来源:中国经营报)