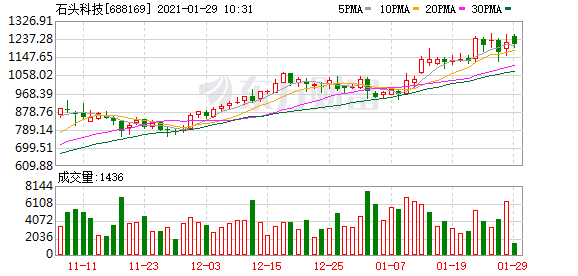

距离北京石头世纪科技股份有限公司(下称:石头科技,688169.SH)2月22日首次解禁还有不到一个月时间,本次石头科技的解禁股数高达2858万股,占目前公司总股本6667万股的42.87%。如此高比例的解禁,叠加公司上市至今股价涨幅超350%的大前提,届时会否出现原始股东大肆减持,疯狂套现的情景?

去年12月,石头科技因股价破千,被股民戏称为“扫茅”(扫地机器人界的茅台),使其成为科创板的一大标签。而在消费升级与国内扫地机器人低渗透率的大逻辑下,石头科技被众多券商给予“买入”评级,前十大股东中还不乏景顺长城、施罗德环球等明星基金的身影。

众多光环加持下,石头科技本次解禁能否避免原始股东大幅减持导致股价承压的情景我们不得而知。不过,在解禁之前,我们观察到一些显著变化:公司近期在高端扫地机器人市场连逢劲敌;另外,其刻意降低对小米渠道的依赖后,销售费用呈猛增态势。

诸多悬念带来的解禁看点

2020年2月21日上市的石头科技,截至1月26日收盘,股价较IPO发行价有超过350%的涨幅,一年不到,石头科技的投资者可以说赚得盆满钵满,而在此关口,石头科技将迎来上市后的首次解禁。

据公开数据显示,本次石头科技解禁的原始股数为2858万股,占目前公司总股本6667万股的42.87%,占公司目前受限流通股5036万的56.74%。

如此大比例的股本解禁,结合投资者此前已获超额投资收益的前提,首个解禁日到来之后,石头科技的原始股东是否会选择落袋为安,大幅减持从而导致公司股价承压呢?对此,《投资者网》致函石头科技,对方未予以回复。

不过,观察石头科技的十大原始股东,其中具有财务投资属性的股东分别有高榕资本(持股5.05%)、启明创投(持股4.29%)、无锡沃达创投(持股1.29%),三家合计持股10.73%,考虑到三家机构进入较早,对石头科技的投资收益率远超过350%,届时是否有减持及退出的需要呢?

来源:石头科技招股书

另需重点观察的是,由小米(01810.HK)与顺为资本(雷军实控人)组成的“小米系”合计持有石头科技股本的18.53%,仅次于石头科技创始人昌敬的23.24%。

而在当前石头科技与小米关联交易收入大幅降低,以及作为最早期投资方,小米系在石头科技的投资中收益颇丰的背景下,小米系有无可能选择减持套现,转而选择扶持生态链上的其它同类公司,也让本次石头科技的解禁“洪峰”充满悬念。

高端产品对位失利的隐忧

创立5年的石头科技基于自身“专注研发,外包生产”的轻资产经营模式,在算法、激光雷达等多项前沿技术领域建立了相对优势,石头科技得以在高端产品上布局较早,公司的盈利能力提升明显。

财报数据显示,2020年前三季度,石头科技的毛利率为51.25%,同期科沃斯(603486.SH)的毛利率为41.53%,而在2019年,石头科技的毛利率(36.12%)还要落后对方(38.29%)约2个百分点。

期间,公司去年二季度推出两款售价超3000元的高单价产品 T7 以及 T7Pro,据石头科技天猫旗舰店数据观测,从去年5月到12月,零售价为3299元的T7Pro销量占比从7%上升至20%,11月大促时达27%。

不过,据《投资者网》观察,2020年国内高端扫地机器人市场竞争日益激烈,石头科技并不能高枕无忧。

首先,以黑马姿态闯入的云鲸靠一款“可清洗拖布”的高端扫拖一体机器人J1,迅速站稳国内扫地机器人的高端市场。据天猫方面统计的数据,去年双十一,云鲸凭借该款售价4299元的扫拖机器人产品销售额突破2亿元,位居天猫生活家电行业第一。

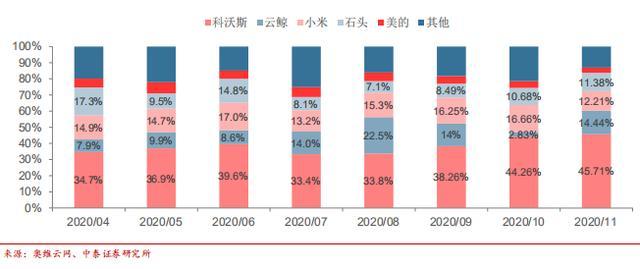

奥维云数据同样显示,去年7月份,云鲸的线上市场份额(14.0%)超过石头科技(8.1%),此后截至去年11月,云鲸线上市场份额一路压制石头科技。

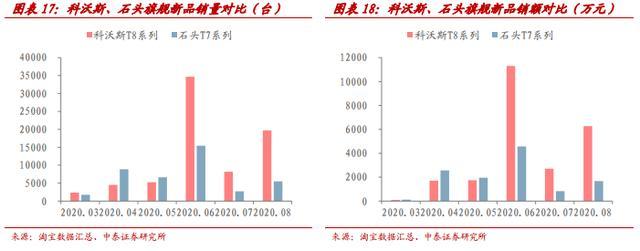

其次,经历产品结构调整的阵痛后,科沃斯也已基本弥补了算法上的短板,其最新款的T8系列除了SLAM算法外,还搭配了dToF导航技术、OZMO振动擦地系统、AIVI视觉系统等。据第三方测评结果,科沃斯T8系列产品与石头科技T7PRO两款产品在清洁效果上不分上下。

据天猫旗舰店数据观测,从去年5月至去年12月,科沃斯T8系列两款产品的销量占比从15%提升至58%。而在销量与销售额方面,据中泰证券研究所整理数据,自去年5月份,科沃斯T8系列均完成了对石头科技T7系列的全面反超。

高端产品的对位失利,是否预示着石头科技技术领先优势的消失,为此《投资者网》致函石头科技,对方并未给出回复。

去小米化后销售费用激增

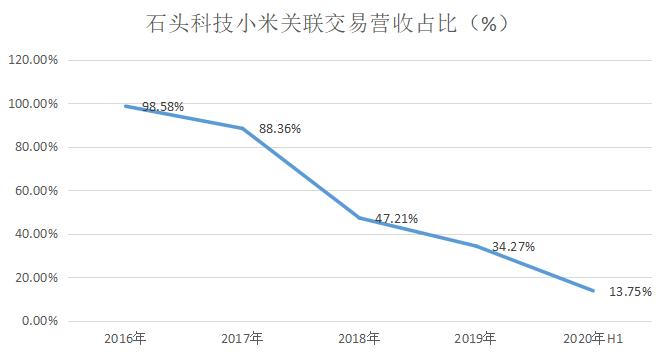

石头科技自2017年推出自有品牌的扫地机器人产品后,其对小米代工产品的收入占比总体呈锐减趋势。财报数据显示,截至2020年上半年,公司营收对小米的依赖程度已从2016年的98.6% 降至13.7%。

来源:思维财经制图

尽管,在去小米化的过程中,石头科技因业务聚焦到高单价的自有品牌产品,毛利率得以显著提升,但与此同时,石头科技此前享受的小米渠道红利也在慢慢消失。

据此前中泰证券测算,2019年上半年,石头科技自有品牌产品收入中,小米模式的渠道收入占比仅为4%,时隔一年后,这一比例只会更低。

而小米渠道走货占比的走低,意味着石头科技要投入大量资源来运营自有品牌,以及开辟新的销售渠道,这直接带来了公司销售费用的激增,且这一趋势在短期内难以扭转。

财报数据显示,2019年石头科技的销售费用率已较2018年的5.34%提升至8.41%,2020年前三季度销售费用率进一步提升至12.36%,与科沃斯的差距进一步缩小。

销售费用率的抬升必然会侵蚀公司的净利润空间,在高端产品对位失利,销售费用率又激增的双重背景下,石头科技的未来盈利空间成长性也蒙上了一层阴影。

另外值得注意的是,2020年8月石头科技发布股权激励计划,预计摊销的总费用为1.94亿元,具体来看,2020-2024 年分别摊销0.34亿元、0.85亿元、0.44亿元、0.23亿元、0.08亿元。中泰证券测算本次股权激励预计对公司未来5年的年度管理费用率的平均影响为2个百分点。

(文章来源:投资者网)