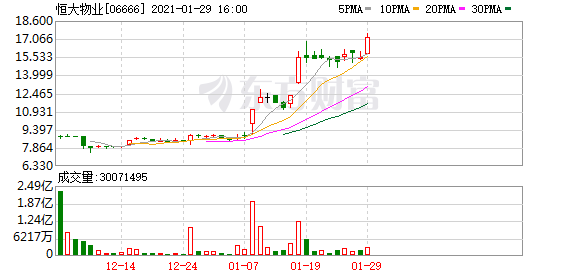

立下冲击规模军令状一周后,恒大物业(06666.HK)公布了第一笔收购案。

1月29日下午,恒大物业发布停牌公告,称将刊发一份载有内幕消息的披露交易公告。

三个多小时后,答案水落石出。恒大物业以15亿元的交易总对价,收购宁波市雅太酒店物业服务有限公司(以下简称“宁波雅太酒店物业服务”)100%股权,其全资拥有浙江亚太酒店物业服务有限公司(以下简称“亚太酒店物业服务”)。

按照公告,此次收购的对价将由全球发售的所得款支付,分两年共计五期支付,最后一期不晚于2023年4月30日。

2020年12月1日,恒大物业将最终每股的发售价格确定为8.8港元,募集资金69.15亿港元,当时就计划这些资金中的约65%将用作进行战略收购及投资。粗略估算,此次收购对价占总募资的约21.7%。

15亿元的收购对价,仅略低于2016年花样年控股通过旗下附属公司组成的物业联合体整体收购万达物业的约20亿元,以及2019年雅生活拿下中民物业的20.6亿元。

亚太酒店物业服务在浙江、江苏、山东、四川等13个省份39个城市拥有940个在管项目,在管面积超过8000万平方米;同时,还拥有33个城市公共服务项目。

而截至去年6月30日,恒大物业已为1354个项目提供物业管理服务、非业主增值服务或社区增值服务,覆盖22个省份、五个自治区、四个直辖市及香港逾280个城市,总在管面积约2.54亿平方米,签约面积约5.13亿平方米。

此前,在一众已上市的物业公司里面,恒大物业的管理规模次于彩生活、雅生活、碧桂园服务、保利物业。但收购完成后,恒大物业的在管面积预计将超过3.8亿平方米,管理项目将超过2294个。这一规模,将远远高于现在所有已上市的物业公司。

恒大物业对于规模赶超的迫切要追溯到1月中旬,恒大集团董事局主席许家印曾经亲自向恒大物业下发两份“军令状”, 其中第一份便剑指2021年的投资拓展目标——每个月必须新增拓展在管面积3000万平方米,全年必须新增3.6亿平方米。

以收并购快速完成规模版图的扩张,这是恒大物业斥巨资投入的首要缘由。一个亚太酒店物业服务,便让恒大物业直接完成了1月份的拓展指标。

不过,在这单收购背后,恒大物业收获的还不止是规模扩张,补全业务业态是另一重考量。截至去年6月底,恒大物业的在管面积中,非住宅类业态仅266.4万平方米,占比仅1.04%;在28.24亿元的收入中,非住宅物业贡献了6039.2万元,占比也仅2.14%。

但从两项业态的盈利水平来看,非住宅物业的盈利能力更高。可供参考的另一组数据是,截至2020年6月底,恒大物业的住宅物业整体平均物管费为2.19元/平方米/月,而非住宅物业的整体平均物管费已经高达5.94元/平方米/月。

亚太酒店物业服务的在管业态,除了住宅以外,还有写字楼、城市综合体、大型工业园等;更值得关注的是,目前,亚太酒店物业服务布局的三大业务板块中,城市公共服务也位列其中。上述提到的33个城市公共服务项目,涵盖了5A景区、地铁、高铁、机场、医院等公共建筑及城市服务领域。

“亚太酒店物业服务拥有强劲的市场拓展能力,特别在行业前景广阔的公共建筑及城市公服领域。通过收购事项,可与本集团现有业态类型互补,产生协同效应,加速公司全业态布局。”恒大物业在公告中提到。

全产业链布局也是恒大物业对于这笔收购的一大期许,亚太酒店物业服务旗下拥有多家专业公司,覆盖楼宇设备维护、消防检测保养、智慧停车、城市市容环境服务、保安服务、园林绿化等专业领域,这几大部分都是过往恒大物业在提供秩序维护服务、保洁及绿化服务、公共区域设施的维修和保养服务中所涉及到的。

按照此前招股书中的计划,恒大物业对于战略性收购或投资的标的要求之一是,收购及业务整合后三个财政年度的估计平均净利润率介于10%-15%。

但是,恒大物业本年度还必须完成的第二份“军令状”事关利润增长率:今年年度净利润要较去年增长50%以上。也正因此,此次收购协议里,恒大物业特意设置了盈利及收入的对赌机制,且要求更为细致——亚太酒店物业服务必须保证今明两年实现营业收入20亿元、23亿元,实现净利润1.2亿元、1.4亿元。

其中,一旦净利润额未达成目标,恒大物业有权从亚太酒店物业服务的股权转让对价或可分配利润中予以扣除净利润差额部分100%。

(文章来源:经济观察网)