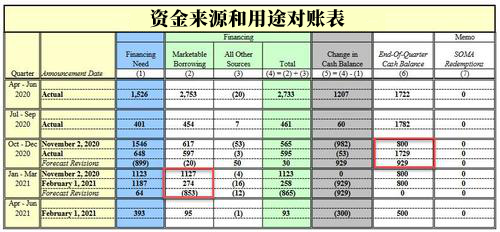

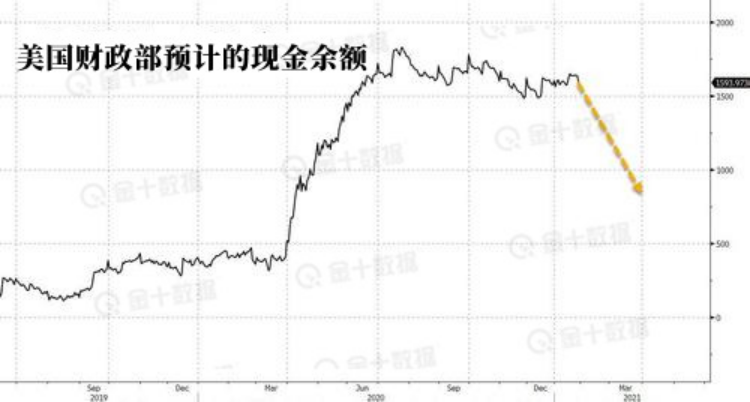

三个月前,美国财政部发布了对当前财政季度借款需求的最新预期。美国财政部预计其现金余额将锐减近万亿美元,从1.782万亿美元减至8000亿美元。

这一现金金额的减少,表面上是因为规模为9000亿美元财政刺激计划将于2020年第四季度通过,财政部要为该计划提供资金。但实际上,当时该计划尚未通过,而且即使计划获得通过,资金也要到第一季度才会开始发放。

这就是为什么,美国财政部在当地时间2月1日收盘前,发布了对可流通借款(即债务和现金)的最新预期,对此前的预测作了相当大的修正:截至目前,美国财政部预计本季度借款金额为2740亿美元。

这一金额与2020年11月预计的1.127万亿美元相比,大幅减少了75%,减少了8530亿美元。路透社的数据显示,如果这一预期不变的话,这将是7个季度以来的最低水平,也是自2017年以来每年1-3月的最低水平。

借款大幅减少的假设前提是3月底现金余额为8000亿美元(2020年12月31日现金余额从1.729万亿美元减少为9290亿美元)。财政部曾在2020年11月2日预计到2020年底现金余额会减少,但实际上现金余额并未真正减少。

因此,美国财政部指出:

“私人持有的可流通净借款的减少,主要是因为实际支出低于预期支出,这导致1月初现金余额增加。”

换句话说,如果特朗普用光了财政部之前用于财政刺激计划的大约1万亿美元现金,那么现在的情况就不会有什么意外,因为现金余额不会在本季度下降到8000亿美元,而是在上个季度就已经下降了。

但相反的是,财政部目前预计,本季度现金余额的下降将成为资金需求的主要推动力,并且现金余额正被用于为去年12月的财政刺激计划提供资金。

另外,财政部预计第二季度的借款数额仅为950亿美元,为8个季度以来的最低水平;并预计季度末现金余额将减少3000亿美元,降至5000亿美元,为6个季度以来最低水平,这一水平甚至低于最近3个季度末平均现金余额的30%(即17.4亿美元)。

那么,借款的减少对市场将会有什么影响?

首先,随着财政部现金余额的大幅减少,银行本季度的准备金水平将飙升约9000亿美元。根据此前准备金增长所带来的结果,这将导致风险资产大幅上升。

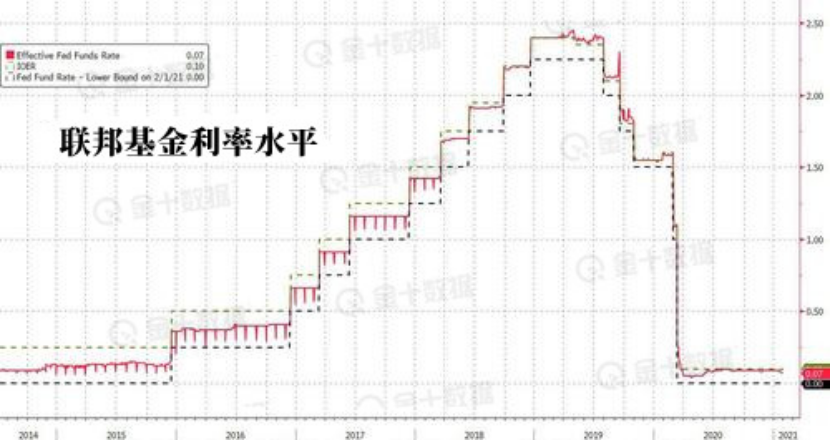

除了风险资产之外,短期债券(Bill)发行量的大幅减少可能会导致短期利差降至零,甚至是负值水平。这是因为如果突然出现大量流动性,可能会促使美联储动用固定利率借贷工具,甚至调整超额准备金(IOER),来进行干预。

可以肯定的是,美联储不希望有效联邦基金利率(EFFR)从目前0.07%的水平降至零的水平,这可能会突破联邦基金利率或超额准备金利率的下限。

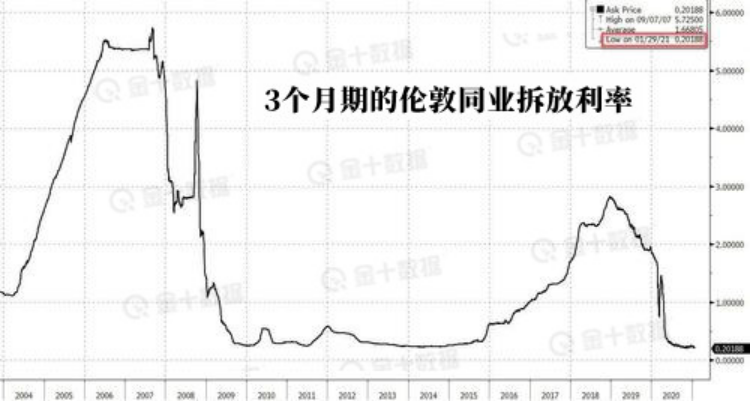

市场对于财政部发布的最新数据也是早有预期,3个月期的伦敦同业拆放利率(Libor)创新低,2年期的美国国库券也同样非常低。

最后值得一提的是,财政部的声明似乎只考虑到去年12月通过的9000亿美元财政刺激计划,而没有考虑到拜登的财政刺激计划。根据共和党的最新预计,这项计划至少为6000亿美元,最多为1.9万亿美元。

该计划很可能会在今年3月底或4月初通过,若计划得以通过,财政部显然需要额外支出数千亿美元的债务资金。

(王治强 HF013)