2月2日晚间,上海家化披露2020年年报,公司2020年实现营收70.32亿元,同比下降7.43%;净利润4.3亿元,同比下降22.78%;扣非后净利润3.96亿元,同比增长4.3%。基本每股收益0.64元。公司拟每10股派发2元现金红利(含税)。这也是上海家化换帅后的首份年报。

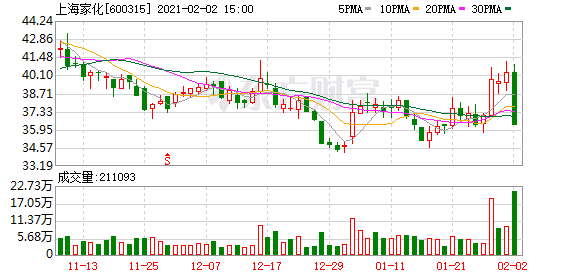

受到市场关注的是,上海家化在今日午后闪崩跌停,报收于36.28元/股,成交额7.96亿元。

“在我们正式公布年报之前,市场应该是不清楚我们的业绩会是怎么样的,既然我们今天公布了年报,我相信明天的市场应该有一个正确的反应,所以我们对今天的股价表现不予置评。”2月2日晚间,上海家化董事长兼首席执行官潘秋生在线上业绩说明会上表示。

董事长回应股价表现

根据上海家化2020年报,公司2020年实现营业收入70.3亿元,实现归母净利润4.3亿元,实现扣非净利润3.96亿元,同比增长4.3%,实现经营性现金流6.43亿元,同口径同比增长近20%。

数据显示,截至2020年12月31日,高毅资产、重阳战略投资旗下基金等现身上海家化前十大流通股东中。其中,冯柳旗下的上海高毅资产管理合伙企业(有限合伙)-高毅邻山1号远望基金的持股数量为2380万股,为上海家化的第二大流通股东。上海重阳战略投资有限公司-重阳战略聚智基金的持股数量为1897.12万股,为上海家化的第四大流通股东。

另外,与2020年三季报股东数据相比,香港中央结算有限公司增持上海家化23.35万股,持股比例上升至2.2%。全国社保基金一一七组合增持上海家化99.99万股,持股比例占流通股1.06%。

证券时报·e公司记者注意到,在当晚的业绩说明会上,前两个问题都是关于公司股价表现。潘秋生也并未回避市场关切,他表示:“关于股价这个事情,我相信投资市场上大家有不同的看法,作为一家上市公司,我们的责任是为股东创造最大的价值。我们的年报出了,说实话我们也不知道为什么今天会是这样一个状况,不是太理解。”

潘秋生同时表示:“在我们正式公布我们的年报之前,市场应该是不清楚我们的业绩会是怎么样的。既然今天我们公布了年报,我相信明天的市场应该有一个正确的反应,所以我们对今天的股价表现不予置评。”

短期内产品线不会扩展到彩妆

潘秋生还提到,上海家化2020年的销售费用和管理费用实现了近年来首次双降,存货、应收款在年中创出高点后下降至年末的年内低点,较去年同期均实现明显下降。

年报数据显示,上海家化去年研发费用为1.44亿元,同比下降16.52%。截至2020年底,上海家化应收账款为10.9亿元,同比减少11.34%;存货为8.7亿元,同比减少6.34%。

品类方面,2020年上海家化的护肤品类营收同比减少19.03%至22.07亿元,个护家清品类的营收同比减少1.17%至24亿元,母婴品类的营收同比增长0.07%至20.71亿元,合作品牌的营收同比减少4.65%至3.51亿元。

品牌方面,玉泽继续加强医研共创,辅以直播营销,实现了三位数的高速增长。双妹品牌获得了高双位数的增长。家安品牌获得双位数的增长,典萃品牌逐步独立化运作,2020年取得了在屈臣氏快速的增长。

对于彩妆品类,公司管理层表示:“我们短期内不会将产品线扩展到彩妆,彩妆确实是一个风口,我们会进一步加强对外方面的合作,而我们自有品牌的话暂时没有往彩妆品类扩展的计划。”

管理层谈2021年经营计划

在业绩说明会上,公司管理层就经营情况进行了交流。上半年疫情影响拖累全年业绩,下半年公司主动调整渠道策略。数据显示,第四季度,上海家化净利润同比增长609%。

年报还显示,销售费用同比下降8.73%。主要是电商业务不断优化各项费率,百货关停低单产专柜及门店人员优化,以及物流费率优化等。管理费用同比下降23.48%,主要是工资福利类等费用同比下降;2018年股票期权激励计划因不满足业绩条件而本年冲回原计提的股权激励费用。

现金流方面,经营活动净现金流量同比下降14.07%,扣除去年收到动迁款因素,经营活动现金流同比上升近20%。

渠道方面,公司线上渠道营收比持续提升。线下方面,百货渠道策略性闭店缩编,2020年共关闭462家低单产专柜及门店,截至年底现存专柜及门店数合计977家;CS渠道通过解决历史遗留问题并聚焦门店执行以提升出货。

“在线上的角度,我们希望通过运营能力的提升,能够达到全平台全品牌的高速增长。我们应该在未来2021一季报和二季报里,希望大家能够看到我们传递的一些结果。”公司管理层方面表示。

对于公司未来的经营计划,管理层方面表示:“在大股东的长期战略支持下,公司管理层力争2021年营业收入相比2020年实现两位数增长。”

(文章来源:e公司)