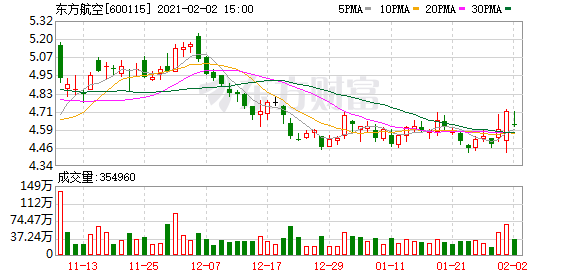

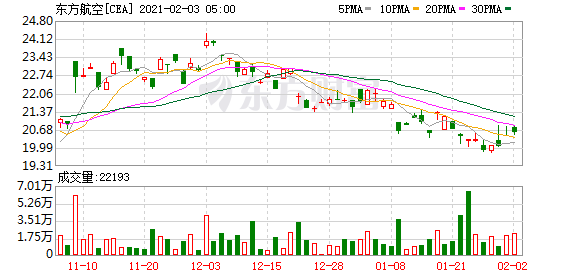

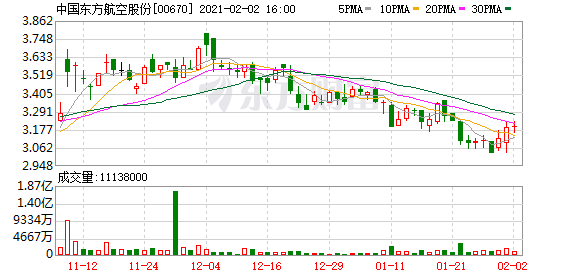

2月2日晚间,东方航空发布《关于非公开发行A股股票涉及关联交易的公告》,中国东方航空股份有限公司(简称“东方航空”)拟向中国东方航空集团有限公司(简称“东航集团”)非公开发行A股股票,发行价格为4.34元/股,发行数量为24.95亿股,且募集资金总额不超过人民币108.28亿元。截至今日收盘,东方航空股价下跌1.91%,报收4.62元/股。

公告显示,东航集团是东方航空控股股东,截至本公告日,东航集团直接及间接持有东方航空55.30亿股的A股股票以及26.26亿股的H股股票,合计占公司总股本的49.80%。

东方航空表示,本次定增是为了缓解现金流压力,保障公司持续稳定运营。公司主营业务具有资金投入规模较大的特点。2020年初以来,疫情在全球迅速蔓延,疫情对全球航空业造成巨大冲击,对民航业的整体流动性以及抗风险能力均提出较大挑战。通过本次非公开发行A股股票融资,使用募集资金用于补充流动资金及偿还债务将有利于降低公司流动性风险,为公司经营发展提供有力保障。

同时,定增将帮助公司优化资本结构,降低资产负债率,提高风险能力。东方航空表示,航空运输业属于资本密集型行业,飞机购置等资本性支出的资金除部分来源于自有资金外,主要来源于银行贷款和融资租赁,致使航空企业的资产负债率水平普遍较高。截至2017年末、2018年末、2019年末,公司资产负债率(合并口径)分别为75.15%、74.93%、75.12%。截至2020年9月30日,公司资产负债率上升至78.90%。

此外,此次定增还将减少公司借款金额,降低利息支出,提升盈利能力。东方航空表示,随着公司经营规模的不断壮大,负债规模,尤其是有息负债规模,呈现攀升趋势,使得公司财务费用增加。2017年、2018年、2019年及2020年1-9月公司利息费用分别为31.84亿元、37.27亿元、51.69亿元和39.72亿元,较高的资金成本和财务费用对公司的经营业绩产生一定影响。

(文章来源:中证网)