随着消费者权益保护不断落在实处,银保监会对侵害消费者合法权益行为的打击力度也在不断加大。

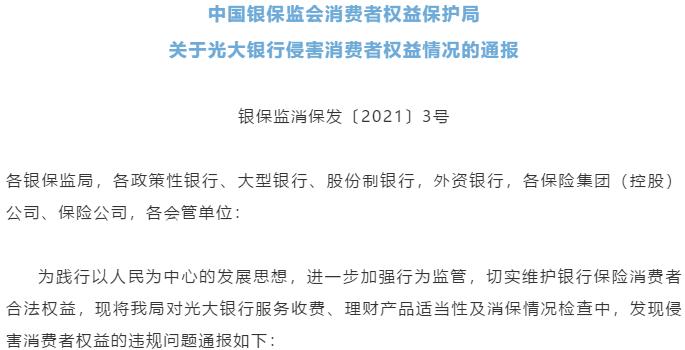

2月3日,银保监会消费者权益保护局通报,光大银行存在短信营销宣传混淆自营和代销产品、适当性管理落实不到位、个贷业务与保险产品强制捆绑等6类违规问题,侵害了消费者知情权、自主选择权、公平交易权、财产安全权等基本权利,监管已要求该行进行整改。

对此,光大银行方面回应券商中国记者称,该通报是银保监会2019年对该行开展服务收费、理财产品适当性及消保情况检查中发现的问题。对于通报指出的问题,该行高度重视,自觉正视、诚恳接受监管部门意见和批评,已按照监管要求,逐条制定整改措施,并完成整改。

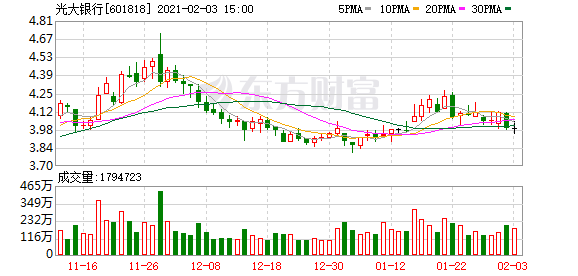

光大银行1月21日公布业绩快报,未经审计的数据显示,该行2020年实现营业收入1425.35亿元,同比增长7.32%,实现归属于该行股东净利润378.24亿元,同比增长1.26%。截至去年末,资产总额达53682.43亿元,同比增长13.41%。

理财产品销售涉违规

光大银行存在的前三项问题:违规代客操作、短信营销宣传混淆自营与代销产品、适当性管理落实不到位,均与理财产品销售业务有关。

具体来看,监管调查发现,消费者通过光大银行自助设备购买理财产品时,存在银行员工违规代客操作的问题,涉及哈尔滨、太原、上海等地4家分支机构。

比如,2019年6月11日,哈尔滨东大直支行有14笔理财产品销售,除输入密码外,其余流程均由银行员工违规代客操作,上述行为违反了《银行业金融机构销售专区录音录像管理暂行规定》(银监办发〔2017〕110号)等规定。

记者从一位银行理财经理处了解到,在销售理财产品时,正常流程是由客户进行自主购买操作,并且一般都需要对购买过程进行录音、录像的“双录”操作。“如果遇到有中老年客户主动要求银行工作人员代为操作等情况,‘双录’也是对销售人员的双向保护。”该人士指出。

短信营销宣传混淆自营与代销产品是指光大银行成都、济南、青岛等地7家分支机构在短信营销中存在片面夸大产品收益、混淆自营理财和代销产品等问题。

比如,2019年3月27日,成都冠城支行向消费者发送营销短信,宣称“光大银行冠城支行3月27日-3月31日发行‘光大阳光北斗星’(代码865034)”,但该产品实际由光大证券发行、光大银行代销,非光大银行自营产品。上述行为违反了《商业银行理财业务监督管理办法》(银保监会令2018年第6号)、《中国银监会关于规范商业银行代理销售业务的通知》(银监发〔2016〕24号)等规定。

适当性管理落实不到位是指光大银行对客户风险承受能力评估管控不力,导致大量高龄客户风险承受能力评估结果高于实际等级,适当性管理落实不到位。

通报指出,2018年1月至2019年6月,光大银行客户年龄超过70周岁的风险承受能力评估问卷中年龄选项失真,涉及554家分支机构,北京、河北、吉林、福建、大连等地分支机构问题较为突出。

比如,2018年5月31日,一名72岁消费者在北京惠新西街支行风险承受能力评估问卷中勾选年龄“D.61-65”,使风险评估结果由实际的进取型改为激进型,并认购了高于其实际风险承受能力的“阳光红精英荟1期”产品100万元。上述行为违反了《商业银行理财产品销售管理办法》(银监会令2011年第5号)、《商业银行理财业务监督管理办法》(银保监会令2018年第6号)等规定。

亦有资管人士向记者表示,银行理财客户群体整体风险偏好较为保守,在销售理财产品时,部分银行销售人员为吸引客户购买,存在强调保本、弱化风险的违规行为。“这不仅显示出银行需要加强管理,另一方面也说明投资者教育工作还任重道远。”该人士表示。

贷款附加不合理条件

通报的后三项问题:个贷业务与保险产品强制捆绑、存贷挂钩、违反质价相符原则收取财务顾问费均与光大银行在开展贷款业务时,附加不合理条件有关。其中,尤其是借贷搭售保险这一违规行为,一直是银行业屡罚屡犯的“顽疾”之一。

此次光大银行存在的个贷业务与保险产品强制捆绑问题,具体为该行与某财险公司合作开展的“联合I贷”和小额无抵押贷款业务未区分消费者信贷风险水平和授信状况,限定承保机构、强制捆绑搭售保险,严重侵害消费者自主选择权和公平交易权。

比如,2019年4月,光大银行总行零售业务部开办了小额无抵押贷款业务,主要面向稳定受薪人士和小微企业客户,该类客群多数有房产/车辆或有社保/寿险保单记录。除借款保证保险外,该类客群应有权利选择其他增信方式,但该业务借款人的授信准入条件仅为“已向相关保险公司投保个人贷款保证保险”,未区分借款人信贷风险水平和授信状况,强制捆绑借款人购买指定财险公司的保证保险。

根据通报,该业务涉及北京、上海等8家分行。截至2019年6月末,该业务累计贷款金额59.56亿元。上述行为违反了《中国银监会关于整治银行业金融机构不规范经营的通知》(银监发〔2012〕3号)、《国务院办公厅关于加强金融消费者权益保护工作的指导意见》(国办发〔2015〕81号)等规定。

存贷挂钩这一违规问题涉及光大银行石家庄、沈阳、南昌、郑州、广州、南宁、重庆、成都、深圳、鞍山等10家分行,包括要求借款人以办理本行结构性存款、单位定期存单、预存“还款保证金”等作为贷款审批发放条件。

比如,2019年1月25日,广州分行给予某借款企业授信额度3400万元,要求该笔授信中2000万元流动资金贷款额度须办理该行结构性存款。2019年2月13日,该借款企业在光大银行办理结构性存款2100万元,2019年2月15日,光大银行向借款企业发放流动资金贷款2000万元。上述行为违反了《中国银监会关于整治银行业金融机构不规范经营的通知》(银监发〔2012〕3号)等规定。

违反质价相符原则收取财务顾问费则出现在光大银行总行、武汉分行和苏州常熟支行,涉及金额为6269.5万元。

比如,2019年6月,武汉分行与某借款企业签订《财务顾问协议》,约定财务顾问服务期限为2019年6月至2020年3月,并收取697.5万元财务顾问费。该行提供的服务成果《并购融资建议书》于2019年1月出具,早于《财务顾问协议》签订时间,也早于合同约定的服务期限,且部分内容从贷前调查报告中摘抄,设计的并购融资方案与借款人贷款申请方案基本雷同。上述行为违反了《中国银监会关于整治银行业金融机构不规范经营的通知》(银监发〔2012〕3号)等规定。

通报指出,上述问题各银行保险机构要引以为戒,举一反三,排查整改,根据《中国银保监会关于银行保险机构加强消费者权益保护工作体制机制建设的指导意见》(银保监发〔2019〕38号),建立健全消费者权益保护体制机制,自上而下切实承担起主体责任,有效保护消费者合法权益。

银保监会同时表示,高度重视消费者权益保护和行为监管,不断加大行为检查力度,聚焦银行保险消费者知情权、自主选择权、公平交易权、财产安全权等基本权利,严厉打击侵害消费者合法权益的违规行为。

(文章来源:券商中国)