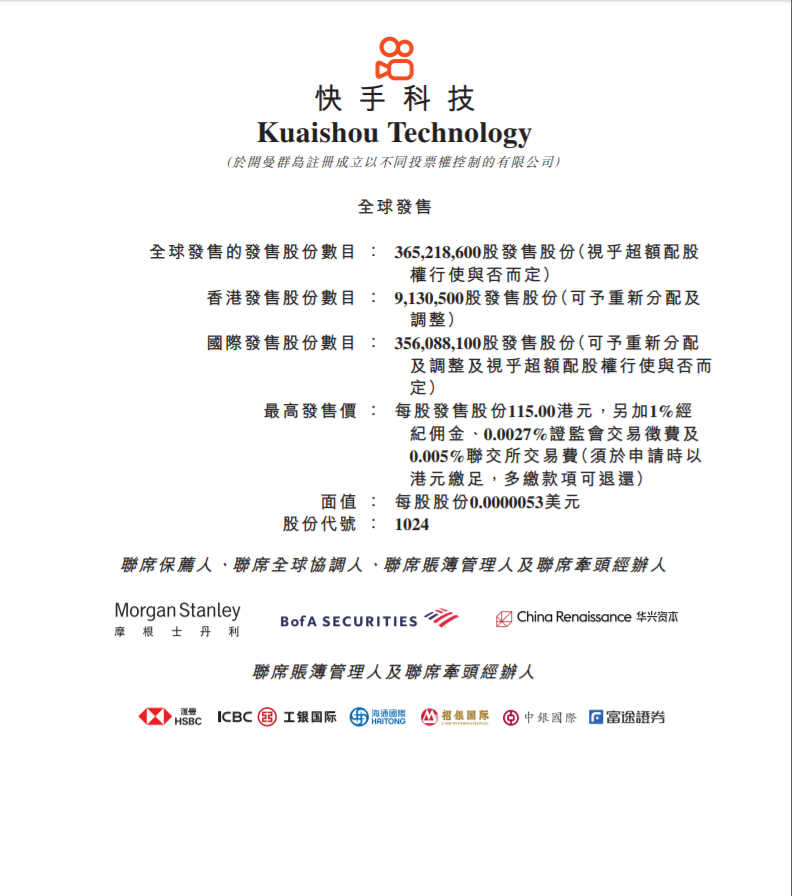

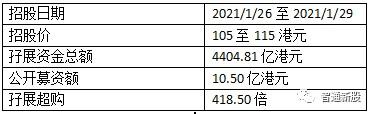

快手将香港IPO股票发行价设在每股115港元,将净筹资413亿港元,散户部分超额认购1204倍,预计2月5日开始交易。

相关报道:

快手(01024)场外交易连续翻倍 中签暴富!

媒体报道,快手(01024)场外OTC市场成交5万股,成交价250港元,涉资1250万港元,较市场预期上限定价的115港元,涨幅高达117%。2月1日又有市场消息称,快手场外交易价格已经到了421港币,溢价266%。

快手将于2月4日进行暗盘交易,2月5日上市。

实际上,特大IPO会有暗盘前的OTC(场外市场)交易,部分券商可进行撮合。货来自国际配售提前分货。

根据测算,稳获一手需要上乙头,即投入580万港币,才能保稳中签。

认购火爆,场外交易更比暗盘交易“捷足先登”连续翻倍,看来中签快手,暴富是真的。

快手孖展认购比以往IPO更火

1月29日,快手认购结束。据媒体旗下媒体IFR报道,快手香港IPO面向散户发行截至当日共获得1.28万亿港元认购。从认购情况看,机构和散户热情极高,并触发港股罕见的“抢筹行情”。

1月26日,首日孖展过程中,投资者反应,打新开始,自己刚进某券商快手打新页面,券商系统就当场表演“崩溃”,显示系统繁忙。有散户表示,“20倍融资抢不到额度,我可能抢了个寂寞,是不是在浪费手续费”。

在同体量的IPO中,快手的火爆程度创下了记录。快手孖展认购概况:

目前,快手的超购倍数和孖展募资规模双双超过了2020年所有公开募集资金额同样在8亿以上的公司。

如果按照媒体报道,本次快手最终获得申购大约1.28万亿港元,认购人数大约140万人,热情程度堪比蚂蚁集团。(蚂蚁此前认购1.3万亿,认购人数155万人)。

耀才证券行政总裁许绎彬则认为,今次快手中签比蚂蚁集团还难,起码要认购50手,即约35万元才有机会。而信诚证券联席董事张智威直指,只有乙组,即认购5万股,500手,才可稳获一手。

即上乙头,用580万去申购。

按照500手稳获一手计算,如果按照10倍融资:

孖展成本:58000000.9【2.88%365(按照一般融资利息)】6(计息天数)=2471元

再加上货配市值1%的中签入场费、佣金和手续费,按照乙头中签2手计算,成本大约2800元左右。

打和点大约在12%。

即快手上涨12%就能回本。

不过鉴于市场火爆程度,有分析师表示,快手首日有望涨30%-100%,届时只要中签,基本都有钱赚。

打新快手的不只是散户,实际上快手也受到专业机构热捧。这次IPO,快手引入了美国基金Capital Group、淡马锡控股(Temasek Holdings)、新加坡政府投资公司(GIC)、加拿大退休金计划投资局(CPPIB)、摩根士丹利等十家知名基石投资者,而占据此次募资额97.5%的国际配售部分,甚至提前一天录得足额认购。媒体称,此前有机构投资者希望成为基石投资者,甚至不惜动用私人关系“预定份额”。

此外,公司上市后预期将快速纳入大型指数例如恒生科技指数等,基金配置需求极大。

快手的商业潜力正在爆发

持续三天疯狂抢筹和115港元的高定价显示出市场对“短视频第一股”的认可。赛道优质、3亿多日活跃用户、爆发中的商业化与电商业务……都让投资者们对这家公司的未来充满了想象力。

快手迅速增长的在线营销和电商业务值得期待。

从快手目前的收入结构看,2018年之前,直播业务贡献了超过90%的营收,从2019年开始,在线营销和电商的收入占比开始快速扩大。到了2020年Q3,在线营销的收入占比占到了近40%,占比快速扩大;其他业务收入包括电商业务、网络游戏及其他增值服务,在电商业务的拉动下,2020年前三季度收入达20.3亿元,而去年同期仅为7800万。

(1)在线营销全面升级

2020年,快手产品升级最重要的特点,是开放更多的公域流量给广告商业化产品,并更加注重服务于品牌型广告主的营销需求。2020年11月,快手对其商业化营销服务平台“磁力引擎”进行了品牌升级。相磁力引擎是快手商业化营销服务平台,2018年,快手开启商业化元年,推出营销平台,2019年,正式升级为“磁力引擎”。快手不止希望“用流量变现”, 而是想基于自己的社区优势,从用户间基于信任感的“人+内容” 中,挖掘出更大的商业价值。如今,快手已形成支撑磁力引擎高效运转的四大核心: 人、内容、流量、创意。

(2)电商业务快速增长

电商也是快手未来营收增长的一大亮点。据快手最新招股书数据显示,在各项数据中,快手电商的表现最为超出预期。2020年初快手将2020年的GMV定为2500亿人民币,截至11月底,已经超额完成目标,电商GMV总额已经达到3326.82亿元。2020年以来,快手电商GMV实现第一个1000亿用了6个月,第二个1000亿用了3个月,第三个1000亿只用了2个月。(来源:智通财经网)

(文章来源:21世纪经济报道)