因业绩“变脸”致33亿元可转债发行上市中止,继而又宣布终止,这戏谑性的一幕发生在全球知名光伏组件企业东方日升(300118.SZ)的身上,在A股尚属首例。

1月29日晚间,东方日升发布2020年业绩预告,扣除非经常性损益后的净利润预计为-1.4亿元~-0.6亿元。而在此前一天,东方日升发布的《关于签订募集资金三方监管协议公告》显示,公司发行可转债的33亿元募集资金已全部到位,并开设3个募集资金专用账户用于募集资金存储。

这一前一后的动作让舆论哗然。在投资者看来,这属于“资金到手,业绩变脸”,有损不特定对象(普通公众投资者)的利益。

随后,2月1日交易日这天,东方日升开盘即跌停,投资平台上骂声一片并直呼要求“退钱”。当天,东方日升发布公告称,由于2020年扣非净利润为负,可能导致公司不符合向不特定对象发行可转债的发行条件,决定中止上市,并引发深交所关注。

《中国经营报》记者注意到,在股价连续3日大跌40%后,东方日升于2月3日晚间连发10条公告并表示,公司扣除非经常性损益后的亏损财务指标不符合向不特定对象发行可转债发行上市条件,决定终止本次可转债发行,并向深交所申请撤回本次可转债相关申请文件。

3个交易日股价暴跌超40%

一切源于业绩。

1月29日晚间,东方日升披露2020年业绩预告称,归属于上市公司股东的净利润为1.6亿元~2.4亿元,同比下降75.35%~83.57%;扣除非经常性损益后的净利润预计为-1.4亿元~-0.6亿元。

记者注意到,东方日升2020年前三季度实现归属于上市公司股东的净利润为6.48亿元。这意味着,其第四季度亏损多达4.88亿元。同时,东方日升2020年预计的业绩相比光伏龙头隆基股份差距达约50倍,相比天合光能差距约7倍。

对于业绩下降的原因,东方日升在公告中提到,主要源于2020年第四季度亏损金额较大,受组件原辅材料价格上涨及组件销售价格下降的双重影响,光伏产品的销售毛利率同比有所下降。其次,受人民币对美元升值影响,公司的汇兑损失同比增加。

对此,1月31日,东方日升一位高管向记者坦言:“因为公司电池片产能远低于组件产能,为保组件出货,牺牲了利润。而且,相较于牺牲利润,客户的流失对企业未来的可持续发展影响更大。针对我们的短板,我们已经在有意识地加强,对2021年还是有信心的。”

而对比天合光能和隆基股份,东方日升也表示,隆基股份除拥有组件外,还拥有较大上游硅片产能,天合光能则在海外高毛利地区的组件业务销售增长显著,公司与两家公司业绩变动存在一定差异。

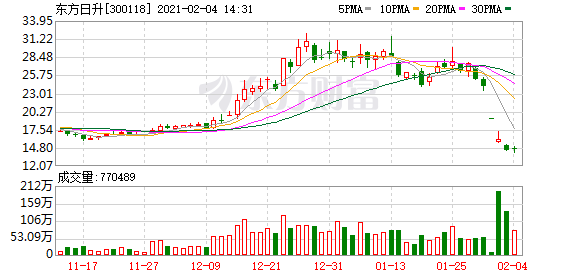

不过,受业绩影响,2月1日~2月3日,东方日升首日便打开跌停板,3个交易日股价跌幅超40%。

实际上,在前景广阔的光伏市场中,2020年股价涨幅超100%的东方日升是不少机构的“掌中宝”。

有平台显示,截至2020年12月31日,东方日升的机构持仓数量26家,其中由股基冠军基金经理陆彬管理的汇丰晋信低碳先锋股票、汇丰晋信智造先锋股票合计重仓持有3616.63万股。

然而,伴随业绩预警,股价大跌,机构也开始恐慌出逃。龙虎榜数据显示,2月2日,四家机构合计净卖出1.64亿元。

“到嘴的鸭子飞了”

相比股价暴跌、机构“抽身”离场,东方日升业绩突然“变脸”最终直接导致了其33亿元可转债发行上市受阻。

2020年6月,东方日升公布发行可转债预案,计划募资不超过33亿元,用于年产2.5GW高效太阳能电池组件生产项目、年产5GW高效太阳能电池组件生产项目(一期)和全球高效太阳能电池组件创新中心项目。

从可转债的发行流程上看,东方日升于2020年12月收到中国证监会同意公司向不特定对象发行可转债的注册申请。随后的2021年1月19日,东方日升发布可转换公司债券募集说明书。1月22日和1月26日东方日升分别完成发行的原股东优先配售缴款工作、网上中签投资者缴款工作,并到1月28日募集资金全部到位。

不难发现,东方日升33亿元募集资金全部到位后,第二日便发布了业绩预告。

前脚募集资金到手,后脚业绩却“变脸”,紧接着又出现前文提及的连锁反应。这激怒了不少投资者,甚至有直呼向中国证监会举报,并要求“退钱”。

有投资者在平台上声讨,东方日升在已知2020年四季度市场条件会造成生产经营及业绩的严重影响情况下,仍向不特定对象(普通公众投资者)发行可转债,应向普通公众投资者预先充分提示和说明相关风险。

在一片舆论声中,2月1日,东方日升发布公告称,公司扣除非经常性损益后的净利润预计-1.4亿元~-0.6亿元,该财务指标可能导致发行人不符合《创业板上市公司证券发行注册管理办法(试行)》第九条第(五)项、《深圳证券交易所创业板股票上市规则(2020 年 12 月修订)》第2.2.3 条等规定的向不特定对象发行可转债发行上市条件。经协商一致,东方日升及保荐机构(主承销商)安信证券决定中止本次上市。

东方日升还表示,为保护广大中小投资者利益,将尽快召开董事会申请撤回本次可转债发行,承诺不使用募集资金专户中的相关资金,还将按照投资者缴纳的认购资金并加算银行同期存款利息返还投资者。

那么,公司在启动发行前是否根据《再融资业务若干问题解答》等规定以业绩预告或快报为基础对跨年后是否仍满足发行条件进行说明?

东方日升在回复深交所《关注函》时表示,公司于2021年1月19日公告的本次发行文件系基于报告期三年(2017~2019年)经审计的财务数据及2020年1~9月未经审计的财务数据论证本次向不特定对象发行可转债符合发行条件,因未能完成年度财务数据核算工作而未发布业绩预告或业绩快报,公司于启动发行时间点未能审慎预计2020年经营业绩可能发生重大变化甚至亏损的风险。

事实上,东方日升扣除非经常性损益后的财务指标不符合前文相关规定的向不特定对象发行可转债发行上市条件,由此在2月3日其决定终止本次可转债发行,并向深交所申请撤回本次可转债相关申请文件。

业务调整的“进与退”

回溯可转债上市终止事件的源头——业绩预告“变脸”,这一定程度上说明了在原辅材料价格上涨和汇兑调整等市场条件下,相比同行头部企业,东方日升抗波动能力和产品成本控制力仍有不足。

自2010年9月登陆创业板以来,东方日升主营业务为电池组件、光伏电站、太阳能电池封装胶膜、太阳能灯具及LED照明产品等。其中,电池组件业务为其主要业务,2020年上半年其占营收比重达80.13%。

第三方机构PV InfoLink最新的全球光伏组件出货排名数据显示,2020年东方日升位居隆基股份、晶科能源、晶澳科技、天合光能、阿特斯和韩华Q-Cells之后,排名第七,名次未发生变化。

不过,PV InfoLink分析认为,全球前十光伏组件企业总计约114.1GW的组件出货量,占据2020年140GW总需求的81.5%。其中,前五名企业的出货量增长尤其明显,相比2019年都有超三成的增长,显示出大者恒大、汰弱留强的趋势。

值得注意的是,随着光伏行业垂直一体化(硅片—电池—组件)渐成趋势,东方日升的组件业务还将进一步承压。

尤其是在过去的2020年,随着市场竞争格局高度集中化,叠加2020年原辅材料等供需矛盾的激化,以隆基股份、晶澳科技和晶科能源为代表的头部光伏企业开始纷纷扩大垂直一体化产能,补齐短板。

晶澳科技高级副总裁、教授黄新明在第十二届中国(无锡)国际新能源大会暨展览会上曾表示,未来1~2年,光伏电池和组件企业将完成新一轮洗牌。而垂直一体化模式具有较好的成本控制和风险控制能力。

相比之下,东方日升并没有硅片业务,且其电池和组件的规模、成本竞争力仍与头部企业存在一定差距。记者采访了解到,到2020年底东方日升电池和组件产能分别为7GW和13GW,到2021年两者产能分别20GW和28GW。而一份有关隆基股份的调研数据显示,到2020年底隆基股份光伏硅片产能保守预计达85GW,电池片产能超30GW,组件产能超45GW。

在电池组件业务承压的同时,东方日升在光伏原料多晶硅和太阳能封装胶膜业务板块的动作则尤其值得关注。

天眼查显示,2020年10月,东方日升通过下属全资子公司向内蒙古盾安光伏科技有限公司收购巴彦淖尔聚光硅业有限公司(以下简称“聚光硅业”)100%股权。这标志着,东方日升正式进军光伏多晶硅领域。

记者采访了解到,聚光硅业规划多晶硅总产能12000吨,目前的产能在8000吨左右,距离出货已经不远。

在上述东方日升高管看来,多晶硅市场需求紧俏,聚光硅业也将为公司带来新的增长点。

此外,作为目前东方日升的第二大业务——太阳能封装胶膜,东方日升也正开启新的战略布局。

2020年5月,东方日升拟将其控股子公司江苏斯威克新材料股份有限公司(以下简称“江苏斯威克”)分拆至深交所创业板上市。该子公司为太阳能封装胶膜业务的实施主体公司。

在东方日升看来,这将进一步拓宽江苏斯威克融资渠道,加速其自身太阳能封装胶膜业务的发展。

(文章来源:贝果财经)