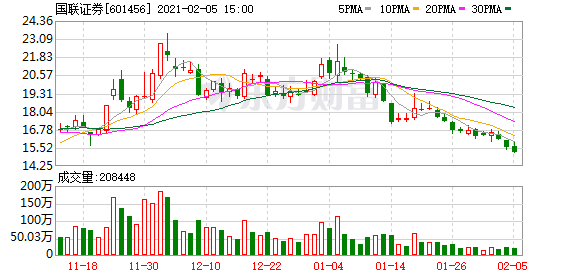

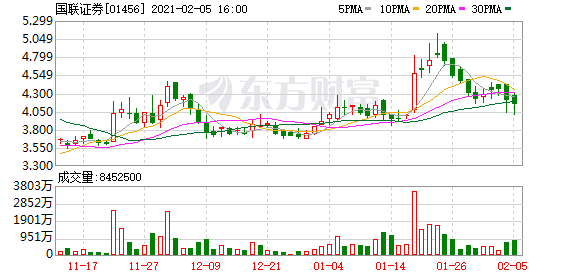

去年7月刚完成A股IPO的国联证券又有大动作。

2月5日晚,国联证券发布定向增发预案,拟融资65亿元,募集资金主要用于两融业务和自营业务。

预案显示,本次非公开发行A股股票的数量不超过4.76亿股,募集资金总额不超过人民币65亿元,其中不超过25亿元用于进一步扩大包括融资融券在内的信用交易业务规模;不超过30亿元用于扩大固定收益类、权益类、股权衍生品等交易业务;增加子公司投入以及其他营运资金各不超过5亿元。

2020年7月,国联证券在上交所主板上市,彼时发行4.76亿股新股,每股定价4.25元,扣除各项费用后净融资19.4亿元,截至2020年12月31日,这笔钱已被国联证券全部投入业务。

增发与首发募资的投向相差无几。数据显示,国联证券将首发募集资金其中的10.6亿元用于融资融券、股票质押回购等资本中介业务,6.2亿元用于自营投资业务,上述两项业务占IPO募资额的比例分别为54.6%和32%。

在持续投入下,自营业务和信用业务对国联证券的营收贡献度逐渐增大。财报显示,国联证券2020年前三季度实现营业收入13.65亿元,归母净利润4.6亿元。营收结构中,经纪业务、投行业务、信用业务和自营业收入分别为4.1亿元、1.93亿元、2.38亿元和4.44亿元,占营收的比重分别为30%、14.1%、17.4%和32.5%。

除股权融资之外,2020年国联证券发行7笔证券公司债,累计募资75亿元。截至2020年12月31日,国联证券的应付债券及应付短期融资款余额较 2019年末增加58亿元,占上年末净资产比例为71.90%;2020年1-12月累计新增借款金额76.70亿元,累计新增借款占上年末净资产的 95.08%。

近年来,在王东明、葛小波等多位中信“老将”领衔坐镇之下,国联证券在资本市场上动作不断,市场对其浮想联翩。

2020年7月底登陆A股后,国联证券又火速于9月21日发布公告筹划吸收合并国金证券。不过,该合并计划最终并未成行,国联证券称,是由于交易相关方未能就本次重大资产重组方案的部分核心条款达成一致意见。

“牵手”国金计划落空一月有余,证监会对国联证券的处罚也轰然落地。

11月20日晚间,证监会发布公告称,经查发现国联证券在筹划重大资产重组过程中存在以下问题:一是未有效评估监管政策,对重组备选方案准备不足;二是未审慎评估对证券市场的影响。

2020年9月30日,国联证券公告,与法国洛希尔银行订立股权转让协议。法国洛希尔银行同意出售中海基金25%的股权,收购价格为1.15亿元。

此前,中海基金由中海信托、国联证券及法国洛希尔银行分别持有41.591%、33.409%及25%股权。本次收购事项完成后,国联证券将持有中海基金58.409%股权,中海基金将成为国联证券控股子公司。国联证券表示,控股公募基金是开展基础设施公募REITs的必要条件之一。

(文章来源:界面新闻)