业绩爆雷、可转债终止上市、被深交所下发关注函……临近年关,光伏龙头企业之一的东方日升新能源股份有限公司(30011.SZ,股票简称“东方日升”)的日子并不平静。

1月底、2月初的年报预告披露季,多家光伏龙头企业2020年业绩不断刷新历史高点。但是,东方日升却在2020年四季度出现业绩大幅下滑的情况。

2月1日,东方日升突发公告称,2020年扣非净利润为负可能导致公司不符合向不特定对象发行可转债的发行条件,决定公司旗下可转债“日升转债”(代码“123095”)中止本次上市。

值得注意的是,“日升转债”的投资者已经申购缴款,却突然被告知中止上市。这是A股历史上首个发行可转债募资结束但中止挂牌上市的案例。

此外,东方日升于2021年2月1日收到深交所《关于对东方日升新能源股份有限公司的关注函》(以下简称《关注函》)。要求东方日升披露第四季度业绩大幅下滑的原因及合理性、日升转债中止上市对于公司生产经营、财务状况等的影响及拟采取的应对措施等。

对此,2月4日,东方日升证券事务部相关负责人对记者回应表示,公司属于技术密集型、资金密集型行业,通过不断技术升级、增资扩产有利于提升公司市场竞争力。因此,公司将继续有序推进相关募集资金投资项目,提升公司在光伏电池片、组件领域的行业地位。

此外,该负责人补充表示,本次可转债中止上市的主要影响系相关募投项目无法使用本次可转债的募集资金投入。除公司自有资金以外,公司将通过银行融资、光伏电站处置收益等多种形式的资金来源,有序推动相关项目的顺利进行。

业绩大幅下滑

公开资料显示,东方日升始创于1986年,2010年9月,其成功在深交所创业板上市,股票代码300118。公司主要从事光伏并网发电系统、光伏独立供电系统、太阳能电池片、组件等的研发、生产和销售。

2020年以来,光伏行业行情火爆。据不完全统计,截至目前,63家光伏上市企业发布了2020年业绩预报,55家企业业绩一路飘红,仅有8家企业预计业绩亏损。其中30家光伏企业预计净利翻倍,占比约50%。

但是,2021年1月29日晚间,作为光伏组件龙头企业之一的东方日升,发布公告预计2020年度净利润1.6亿元至2.4亿元,同比下降75.35%-83.57%,扣除非经常性损益后的净利润预计为-14000万元至-6000万元。

对于业绩下滑的原因,2月4日,东方日升在接受记者采访回复表示,第一,与上年同期相比,本期公司光伏电池片及组件产量增加、相关光伏产品实现的销售收入增加,但由于受组件上游主要原辅材料价格上涨及组件销售价格下降的双重影响,本报告期光伏产品的销售毛利率较上年同期有所下降。尤其进入第四季度,组件销售平均毛利率较前三季度下降约13-15个百分点,对营业利润的影响金额约为45000万元-54000万元。

第二,报告期内受人民币对美元升值影响,公司外币货币性项目折算产生汇兑损失,计入财务费用的汇兑损失金额约为9000万元-12000万元。上年同期为汇兑收益,金额为11937.73万元。

第三,与上年同期相比,非经常性损益对公司净利润的影响金额增加。本期非经常性损益对公司净利润的影响金额约为30000万元,主要为公司所持有的交易性金融资产的公允价值变动收益,上年同期非经常性损益对公司净利润的影响金额为15025.19万元。

不过,对于2021年业绩一季度业绩预估,东方日升在回复深交所《关注函》时表示,第一,2021年1-2季度在手订单的销售价格有所提升,受上游原材料价格持续上涨影响,市场上各组件企业在新接订单时也提高了销售价格;第二,2021年初至今,上游主要原辅材料价格基本稳定在2020年12月水平,大量新增产能有望陆续在年内释放,将有效缓解相关材料供需不平衡的紧张局面,其销售价格也有望逐步恢复至正常水;第三,近年来公司加大产能特别是上游电池片产能建设,提高自供电池片占比。此外,公司于2020年第四季度收购原内蒙古盾安光伏科技有限公司的硅料产能,也将为上游原材料的供给提供一些保障。

东方日升表示,公司2020年第四季度业绩变动的不利因素正逐步消除,公司的盈利能力将会进一步增强。

中止上市影响募投项目

业绩大幅下滑后,受此影响,东方日升预计发行的可转债也中止上市。

据悉,“日升转债”发行总额为人民33.00亿元。而且,本次发行的原股东优先配售缴款工作已于2021年1月22日(T日)完成,网上中签投资者缴款工作已于2021年1月26日(T+2日)完成。

2月1日,东方日升表示,发行人扣除非经常性损益后的净利润预计亏损6000万元-14000万元,该财务指标可能导致发行人不符合《创业板上市公司证券发行注册管理办法(试行)》第九条第(五)项、《深圳证券交易所创业板股票上市规则(2020年12月修订)》第2.2.3条等规定的向不特定对象发行可转债发行上市条件。经协商一致,发行人及保荐机构(主承销商)安信证券股份有限公司决定中止“日升转债”上市。

这也是A股历史上首个发行可转债募资结束但中止挂牌上市的案例。

对于中签“日升转债”的投资者的处置,东方日升在2月3日回复《关注函》的公告中表示,公司将按照实际募集的认购资金并加算银行同期存款利息(年利率为0.35%)返还给参与优先配售的原股东及网上中签投资者,其中优先配售认购资金计息周期为1月25日至2月4日(合计11天)、网上认购资金计息周期为1月27日至2月4日(合计9天)。公司及主承销商已于2021年2月3日启动退款相关工作,前述资金将于2021年2月5日前退回投资者。

据了解,东方日升此次募集可转债募集资金用于投资“年产2.5GW高效太阳能电池与组件生产项目”、“年产5GW高效太阳能电池组件生产项目(一期)”、“全球高效太阳能电池组件创新中心项目”等扩产项目。

针对日升转债中止上市带来的影响,东方日升在回复《关注函》的公告中表示:第一,本次募投项目实施进度延后风险;第二,本次中止上市后,公司将继续实施相关募投项目,扩大高效组件、电池片等产能。在募投项目实施过程中,若公司自有资金不足,则可能需要通过银行融资等方式筹集资金,相关债权融资将导致公司资产负债率提高,短期偿债能力受到一定影响。

2月4日,上述东方日升证券事务部相关负责人称,本次中止上市后,公司可继续使用自有资金、银行融资款项、电站处置收益等资金等投入扩产项目,但相关资金的到账时间仍具有一定不确定性,因此募投项目的实施进度可能受到一定影响,无法按原计划实施,从而影响公司的战略及经营规划。

该负责表示,随着公司通过其他融资渠道筹措资金有序推进相关募投项目,公司的战略仍将得以稳步实施,因而,本次中止上市不会对公司财务状况造成重大不利影响。

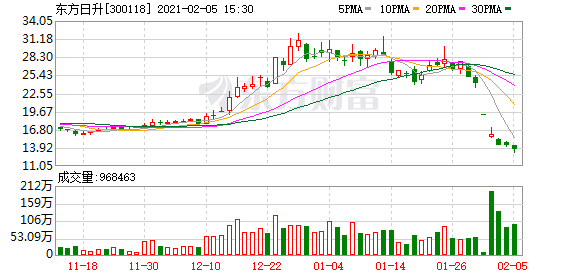

二级市场上,2月1日至5日,东方日升合计跌去超过43.47%,目前报价13.63元/股。几乎抹平了2020年东方日升全年的涨幅。

(文章来源:经济观察网)