本文来源于国盛证券的研究报告。

前言:A股市场呈现极致的大分化格局,龙头不断突破新高的同时,大量的小市值个股却在创下历史新低。为何“小票”会经历前所未有的熊市?历史上海外市场“小票”表现如何?“小票”是否还有未来?详见报告。

报告正文

一、“小票”的熊市

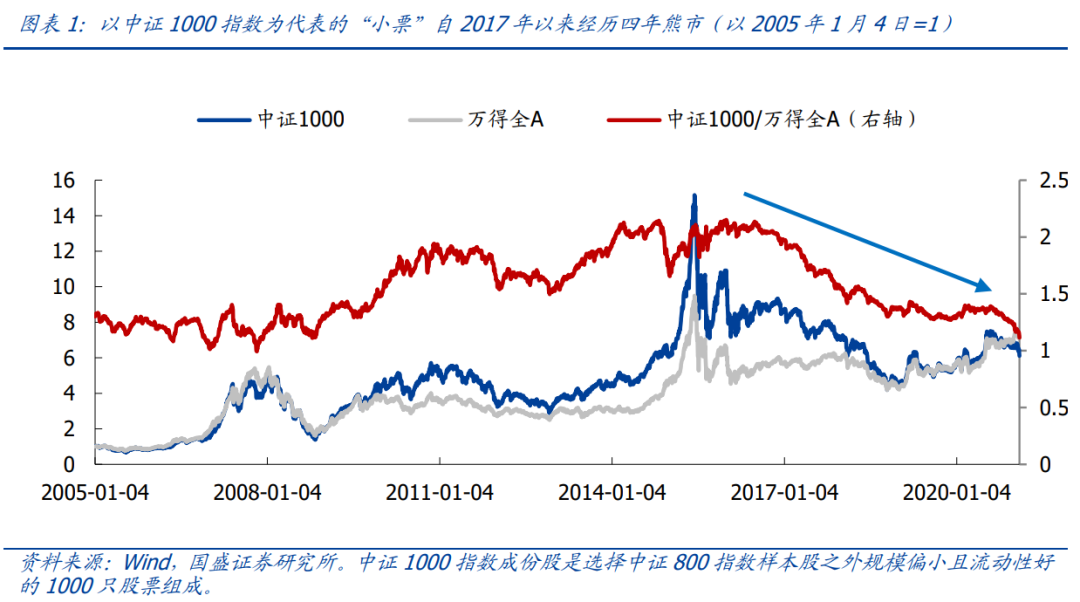

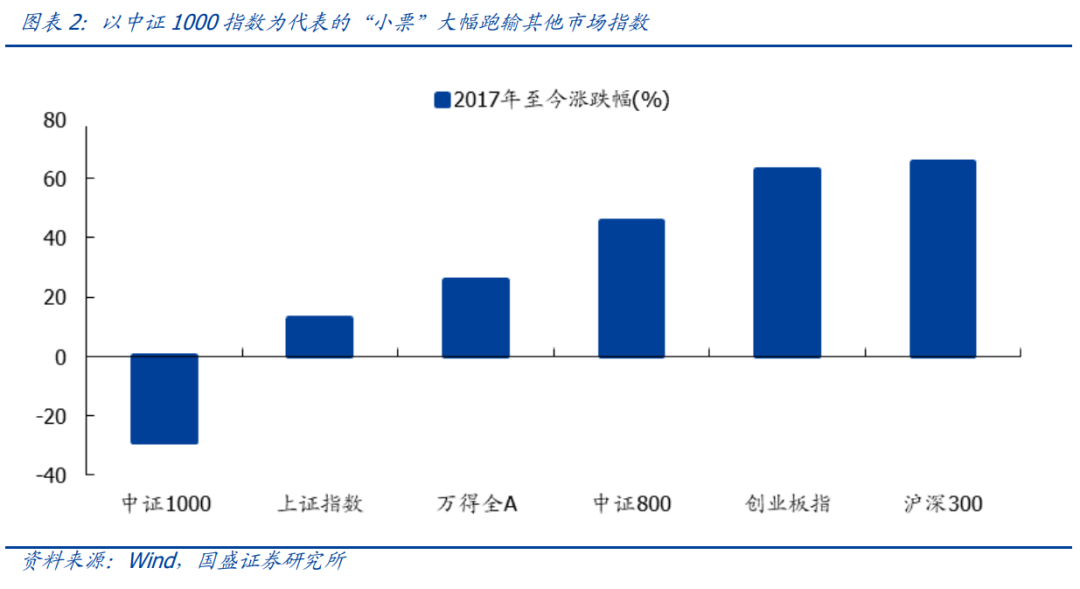

“小票”经历四年漫长熊市,这在A股历史上从未出现过。以中证1000为代表的“小票”自2017年以来相对万得全A的收益率持续下行。2017年至今以沪深300、中证800代表的“大票”上涨66%、46%,以创业板指为代表的“成长”上涨63%,以万得全A、上证综指为代表的“大盘”也上涨26%、13%,而唯有以中证1000为代表的“小票”大幅下跌了29%,大幅跑输市场、更远远跑输“大票”。“小票”四年熊市期间相对收益单边下跌,这从2005年中证1000指数诞生以来从未出现过,2005-2016年十二年“小票”行情已经终结。

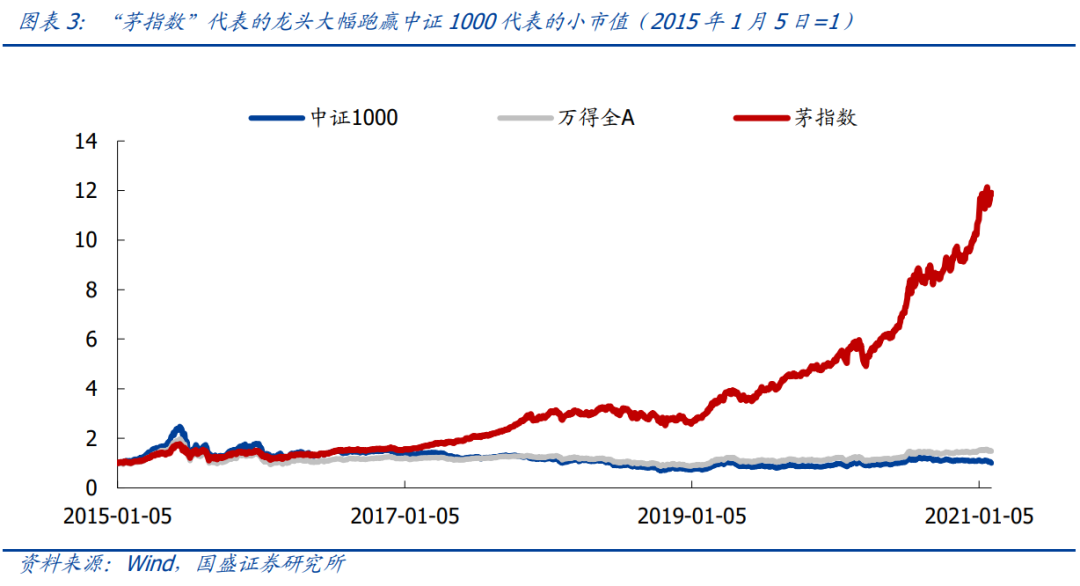

与此“小票”熊市截然不同,A股“龙头”跑赢时代的序幕已经拉开。除了以沪深300为代表的“大票”外,更为典型的是以茅指数(消费、医药以及科技制造等领域拥有较强成长性及技术实力的35家龙头公司)为代表的龙头,自2017年以后大幅跑赢市场,市场二八分化甚至是一九分化愈演愈烈。2017年至今茅指数上涨680%,跑赢万得全A达600pct。

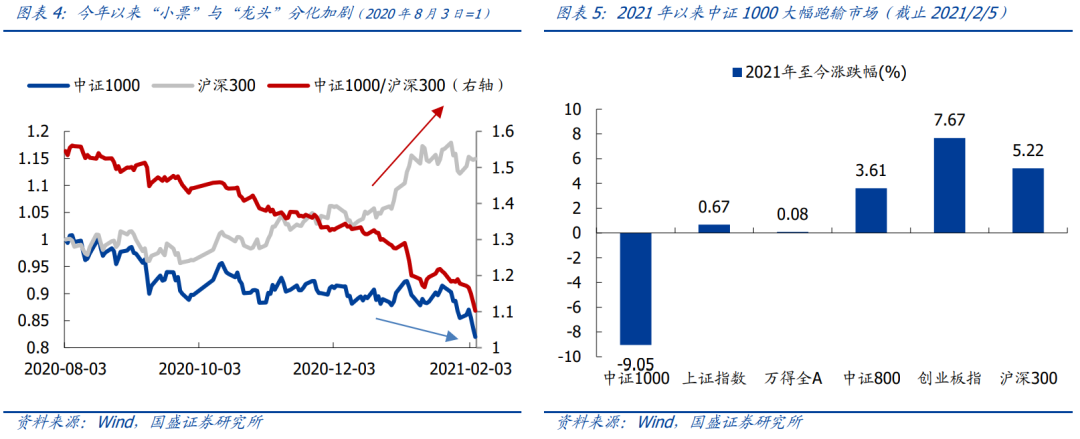

2021年以来,“小票”的熊市与“龙头”的牛市愈演愈烈。开年以来,沪深300、上证综指、创业板指接连突破新高,但“小票”下跌趋势更加严峻。截止2021年2月5日,中证1000下跌9%,大幅跑输市场及龙头。

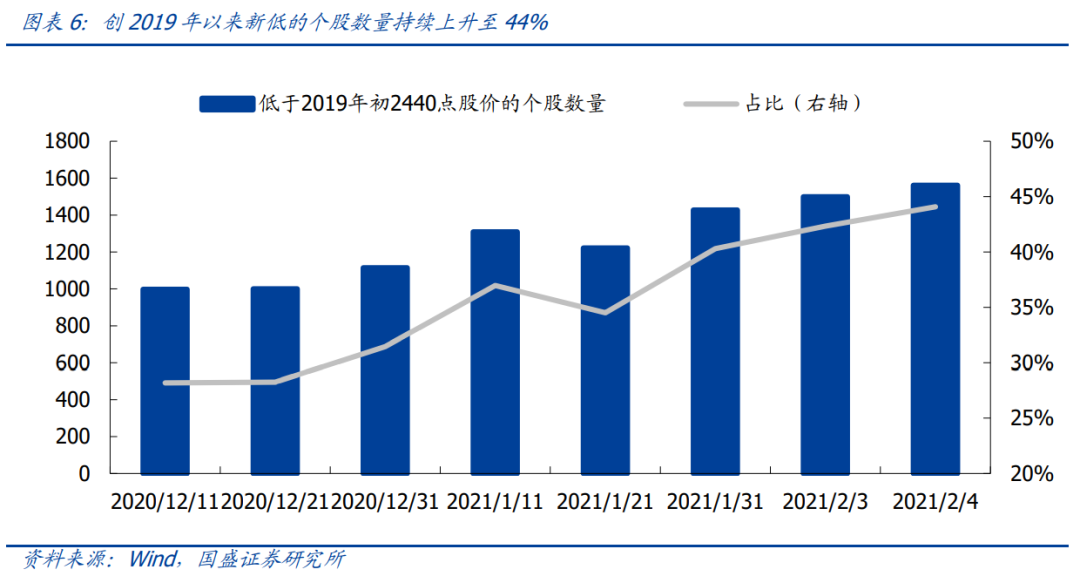

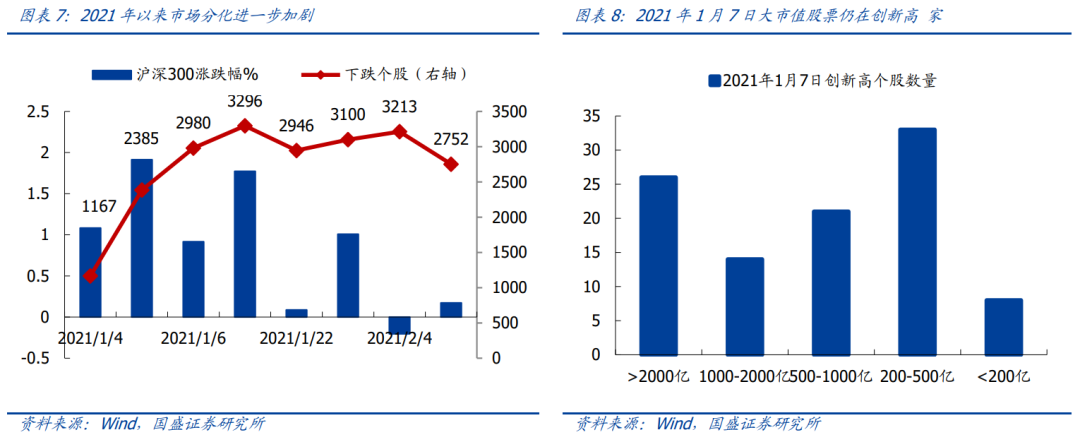

个股角度的对比更加鲜明。2021年以来,股价低于2019年初上证2440点底部的个股数量及占比持续提升,去年12月占比为28%,2月4日占比已经达到44%。以2021年开年首周为例,尽管上证指数、沪深300等主要市场指数在权重股带领下不断创新高,但全市场下跌股票个数从1161只增加至3296只。与此同时,1月7日当天仍有101只个股创历史新高,且集中在各行业龙头个股,超过2000亿市值的超大龙头公司占比达到25%。与龙头大放异彩形成强烈对比,大部分个股跌幅惨重。

二、参考美股,“小票”跑输是常态

1、“小票”长期跑输

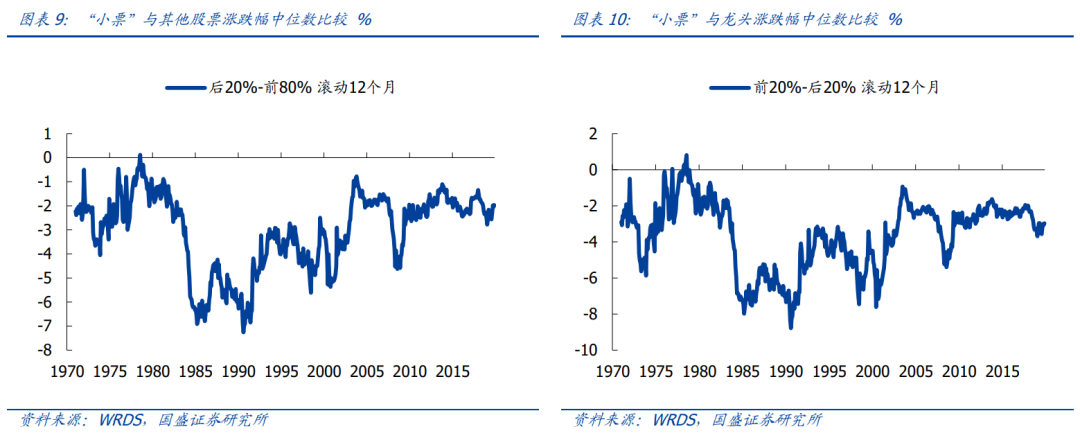

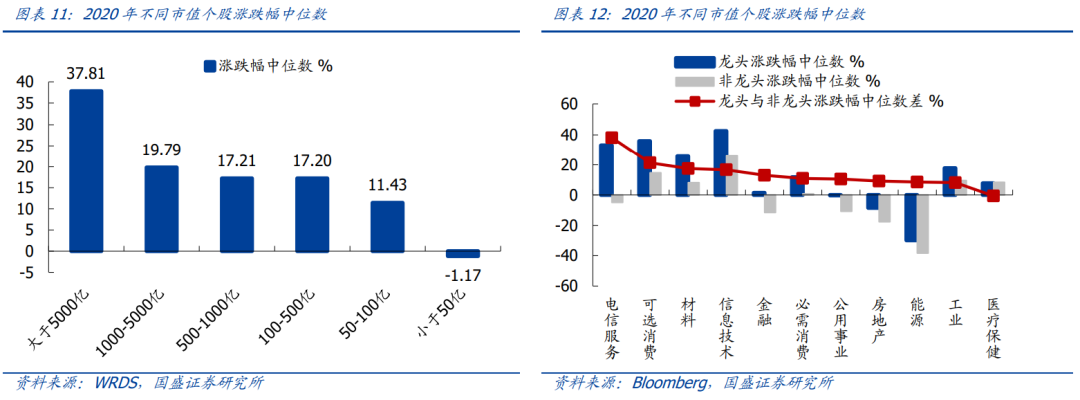

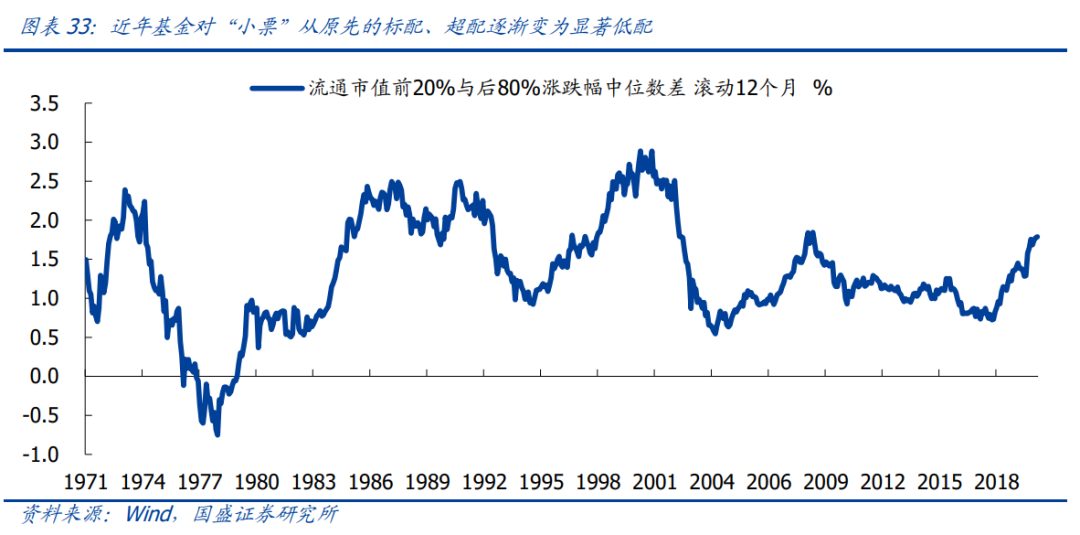

“小票”整体表现弱于龙头,美股龙头跑赢40年。以流通市值后20%代表“小票”,前20%代表龙头。1980年以来“小票”连续40年跑输龙头及非小票。进一步以2020年为例,市值大于5000亿的个股全年涨跌幅中位数录得37.81%,而市值小于50亿的个股全年涨跌幅则收跌1.17%,“小票”大幅跑输。

行业角度亦是如此,各行业“小票”表现也普遍不及龙头。以各行业总市值前20名作为龙头,2020年在全部11个GICS一级行业中,龙头个股的涨跌幅均高于“小票”,尤其是电信服务、可选消费、材料、信息技术等行业。

2、“小票”丧失流动性

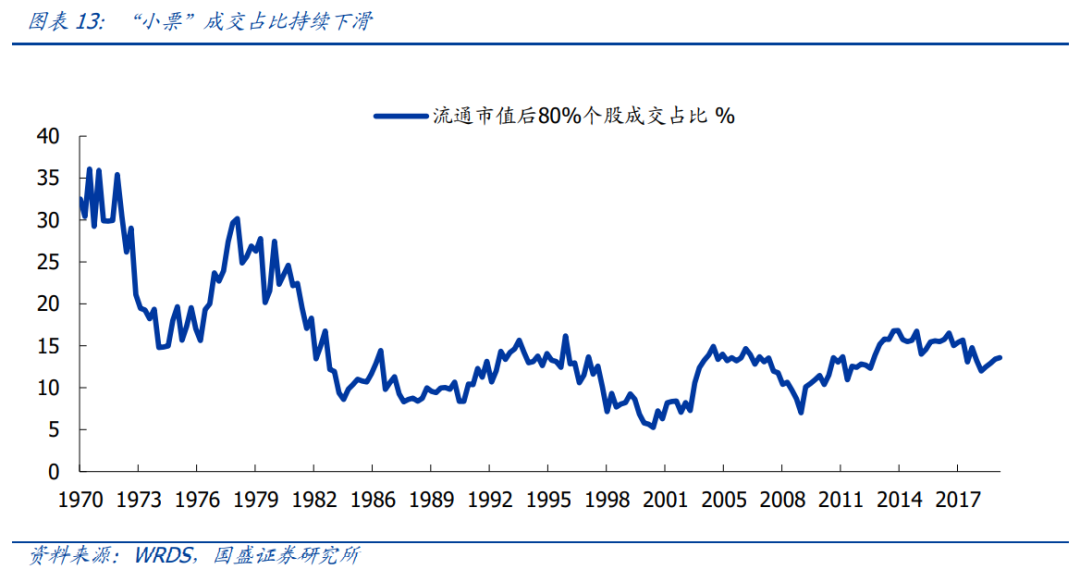

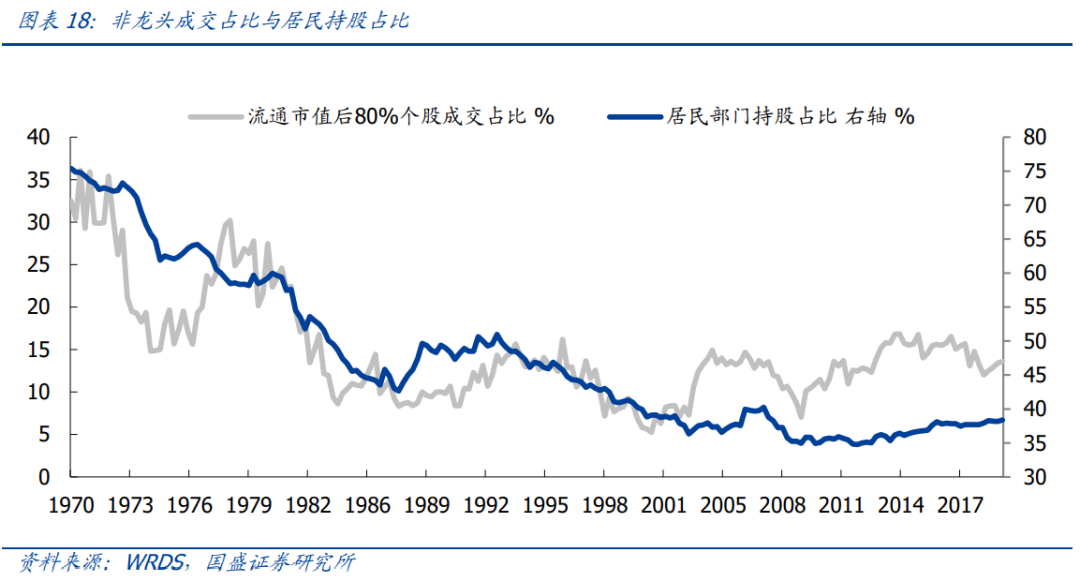

“小票”丧失流动性,龙头垄断流动性。1970年以来,流通市值后80%成交占比震荡回落,从此前30%以上下滑至10%以下。从1980年以来,90%的个股仅占据了全市场10%的成交规模,“小票”逐渐遭到市场抛弃。

3、“小票”长期折价

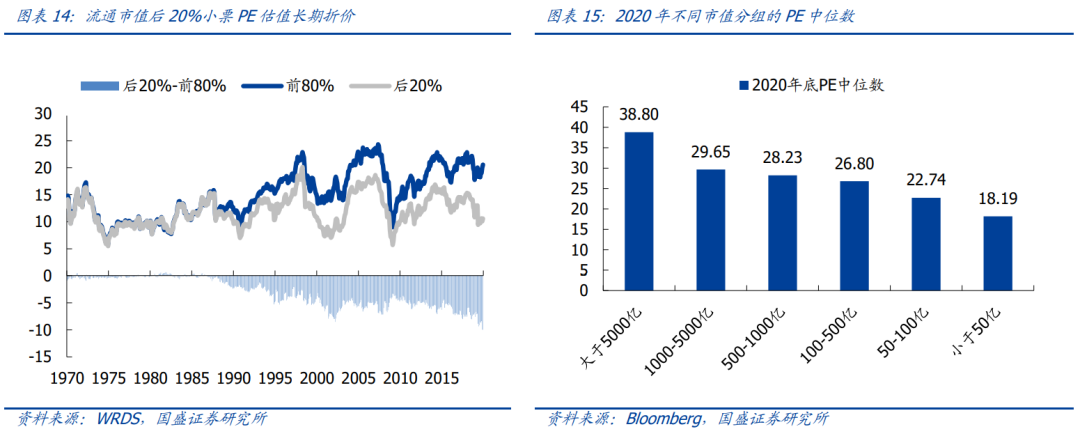

美股“小票”从溢价走向折价,并长期处于折价。1970年以来,美股“小票”相对龙头逐渐从溢价走向折价。自80年代以来,美股“小票”长期处于折价,尤其是1990年以来,美股“小票”越来越便宜。进一步从2020年美股PE水平看,市值越小、估值越低,市值大于5000亿的个股PE中位数达38.80,而市值小于50亿的个股PE仅为18.19,“小票”明显折价。

4、“小票”弱者更弱

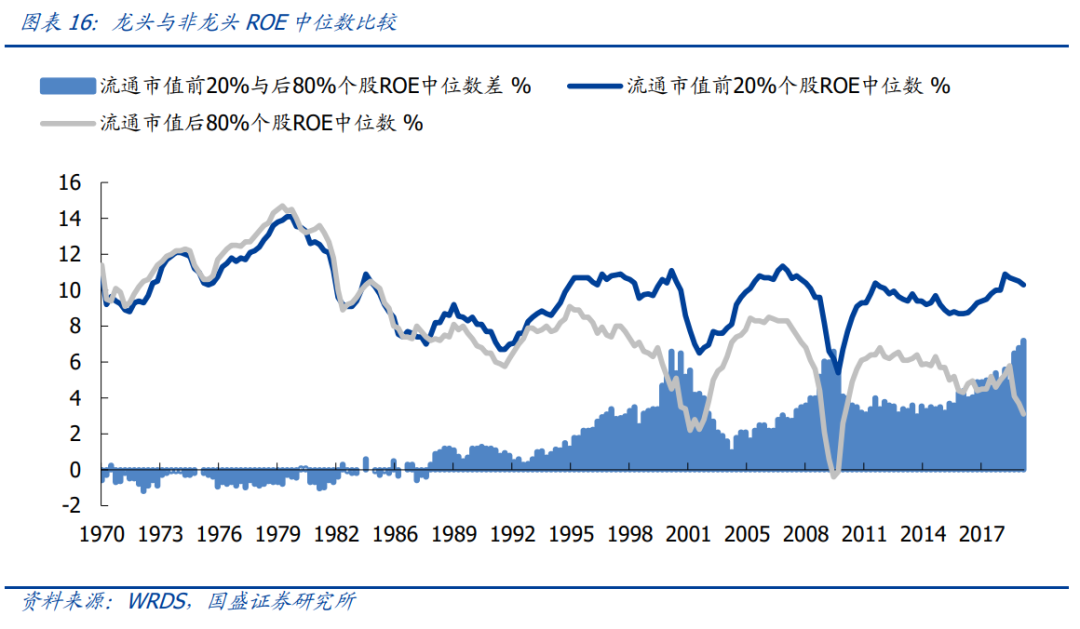

美国经济从增量到存量,“小票”盈利逐渐落后于龙头。经历过战后经济的蓬勃发展,从1970年后美国开始转型,并在1980年后成功完成转型。伴随经济从增量转向存量,马太效应下龙头与非龙头盈利逐渐分化。1980年之后,龙头ROE长期维持在8%上下且波动较小,但非龙头ROE从10%以上逐步下滑至4%中枢,且盈利波动更大。“小票”盈利更差、稳定性更差,成为长期跑输、丧失流动性、长期折价的重要原因。

5、美股“小票”跑输背后:机构化的必然趋势

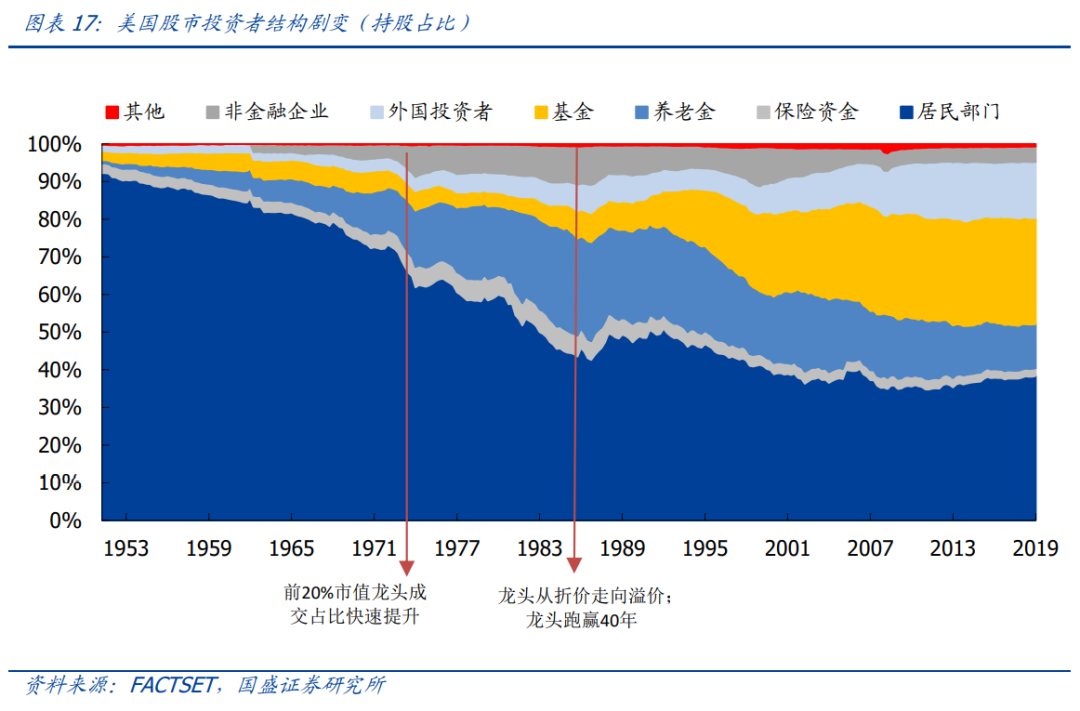

美股“小票”长期跑输、长期折价、逐渐丧失流动性,背后离不开美股机构化时代的浪潮推动。美股机构化从1950年之后开启,最迅速“去散户化”过程发生在1950-1990、1990-2007两个阶段,以养老金和共同基金为代表的机构投资者逐渐占据主导,散户占比从90%以上下滑至40%左右。

伴随美股机构化的开启,机构资金加速拥抱龙头,散户钟爱的“小票”逐渐被抛弃。随着美国养老金规模进一步壮大、公募基金迅速发展,美股开启快速去散户化时代。1970年以来,随着散户占比的下降,小市值个股的成交占比萎缩,机构投资者取代散户成为市场的主导力量,“以小为美”的审美偏好被“以大为美”取代。

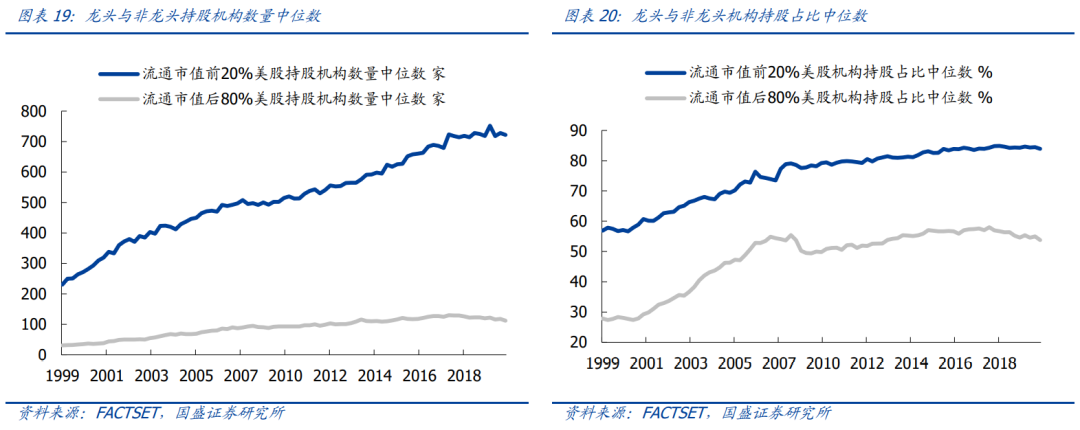

过去20年美股机构投资者进一步拥抱龙头,“小票”与龙头的配置差异显著。

从机构持股数量及占比来看,“小票”持股机构数量中位数水平目前仍仅为100家左右,而龙头持股数量遥遥领先并逐年上升;“小票”机构持股占比为50%以下,但龙头机构持股占比已经达到80%左右。

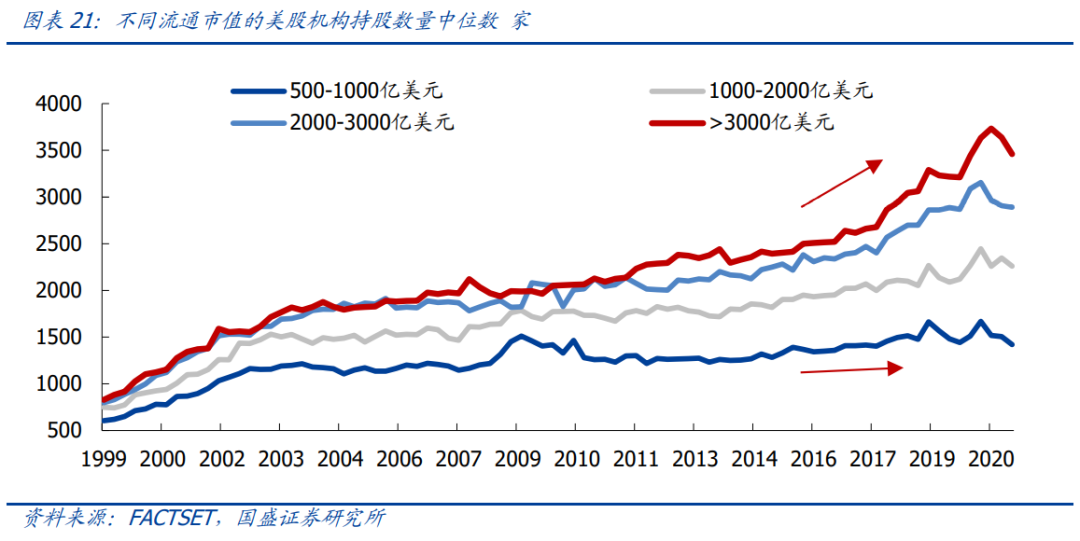

进一步按流通市值分组,流通市值大于3000亿美元、2000-3000亿美元、1000-2000亿美元与500-1000亿美元之间的持股机构数量差距在过去10年中不断扩大,市值越大,持股机构越集中,“小票”机构持股数量增长缓慢。

三、“小票”跑输正在A股重演

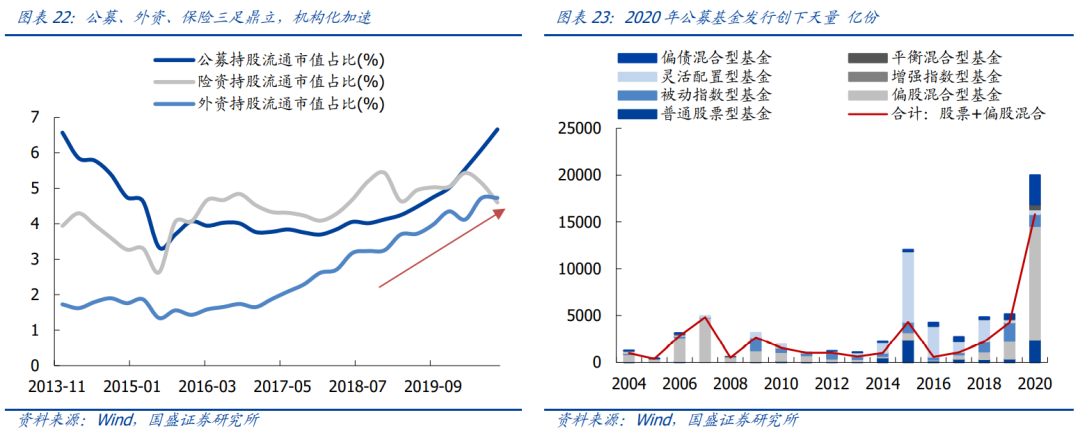

近几年A股机构化加速,以公募基金、外资、保险为代表的机构资金成为市场主要增量资金来源。

一是2017-2019年,外资成为A股市场最重要的增量资金。随着陆港通开通和MSCI落地,境外资金入场明显提速。近几年北上年度净流入在2000-3500亿,截至2020年9月,外资占流通市值比例超过4.73%,成为A股市场第二大机构投资者。

二是2019-2020年,公募接力外资成为A股市场上最重要的增量资金。2020年偏股基金(股票型+混合型)共发行超过2万亿、净流入超过1.6万亿,创下历史最高,超过2016-2019年四年总和。

正如美股80年代前后所经历的,2017年以来机构化进程加速,“小票”跑输、丧失流动性、折价、弱者更弱等一系列变革正在发生。

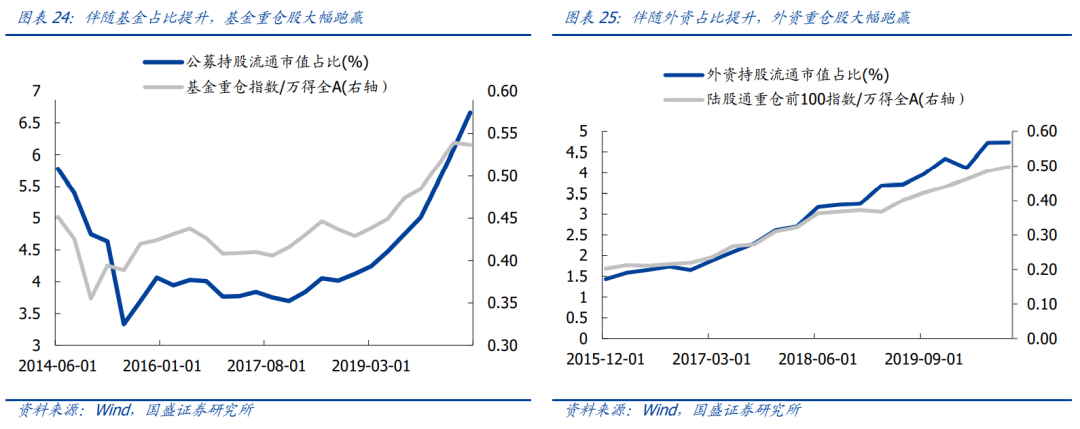

一是外资与公募显著影响了市场的审美偏好,中证1000代表的“小票”大幅跑输,而机构重仓的龙头股大幅跑赢市场。外资占比与陆股通重仓股相对收益高度相关,外资从2017年大幅流入,成为A股市场最重要增量资金,外资重仓龙头持续跑赢。2019年以来基金崛起,成为市场主导资金,基金话语权快速提升,带来基金重仓股大幅跑赢大盘。

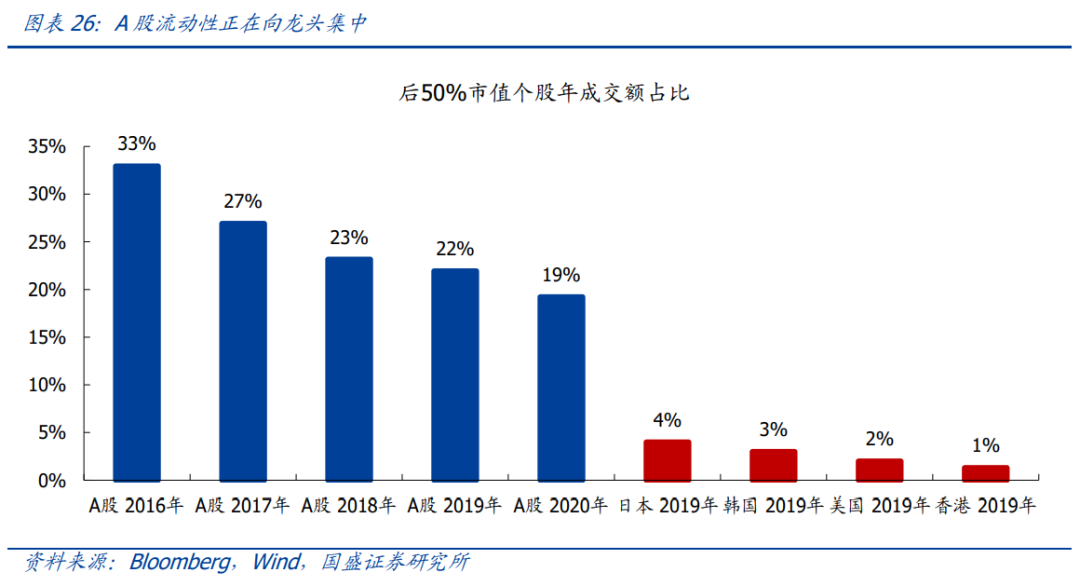

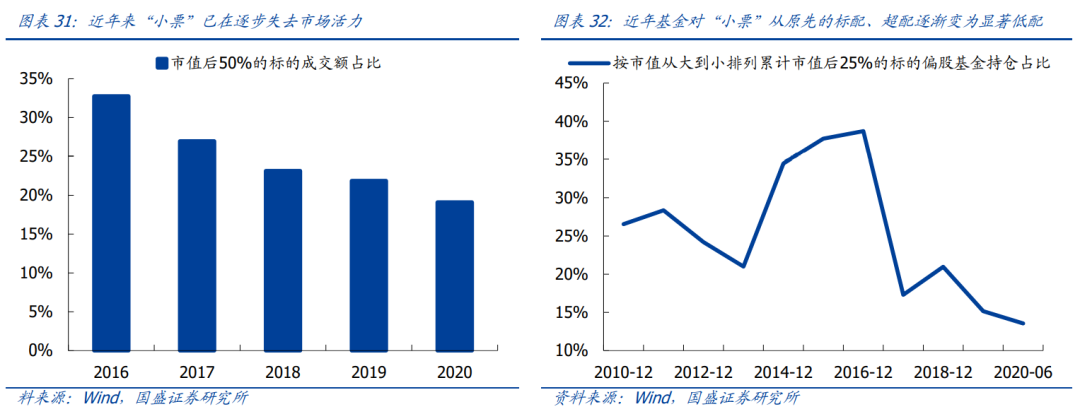

二是 “小票”流动性变差,资金向龙头集中。美日韩港等市场后50%市值个股成交占比不及5%,2020年A股占比仍高达19%,但从2016年以来,“小票”成交占比已经在逐步减小,资金拥抱龙头。

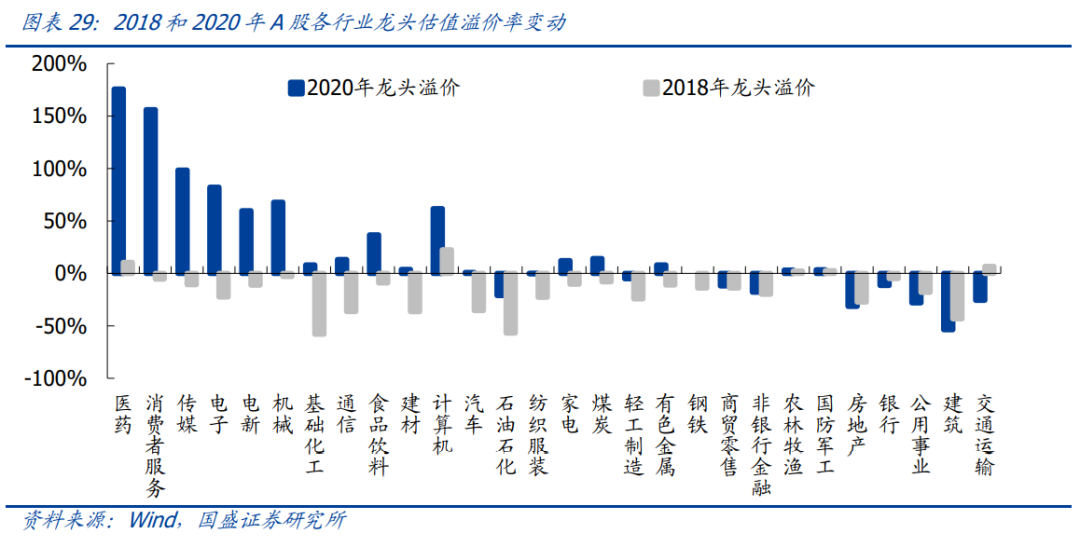

三是“小票”从溢价到折价,龙头从折价到溢价。在2018年,A股个股市值越高,PE估值越低,“小票”存在明显的相对溢价、而龙头折价。而当前龙头溢价已经逐渐修复,除了前50与前100之外,A股总市值前200、1000、2000、3000个股PE中位数逐渐降低,“小票”估值折价、龙头估值溢价。

从各行业来看,A股多数行业龙头从明显折价到溢价。以行业总市值前20名代表行业龙头,2018年,对于中信28个行业(剔除综合),仅有计算机、医药、交通运输、国防军工、农林牧渔四个行业的龙头PE高于行业平均,其余行业龙头折价明显。而截至2020年底,已有17个行业取得正的龙头溢价,远多于2018年的5个行业,23个行业龙头溢价产生正向变动,其中消费与成长行业龙头修复较快。

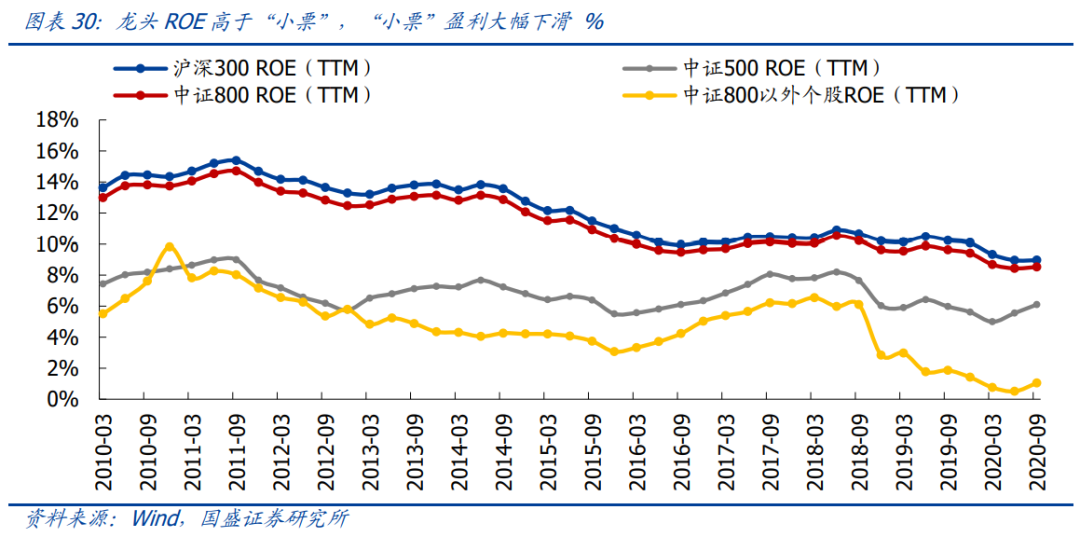

四是“小票”盈利更差,龙头强者恒强,加速机构资金拥抱优质龙头。沪深300、中证800为代表的大票的ROE长期高于中证500为代表的中盘股、高于中证800以外的尾部公司,尤其是在2019年以来,“小票”ROE大幅下行,而龙头ROE相对稳定。外资与公募更加注重盈利,盈利更差的“小票”被逐步抛弃。

四、但“小票”也有未来

“以小为美”的市场风格偏好已经一去不复返。过去A股市场“以小为美”,本质是经济高速发展的增量经济时期,新行业、新公司具备更好的增速或发展前景,叠加市场资金以散户资金为主导、“快进快出”,从而为“炒小”、“炒新”的市场风格提供了肥沃的土壤。

近年来,A股市场“小票”持续“失血”,活力也明显下降。如此现象的背后,一方面是国内经济增长逐步放缓,行业发展格局也从增量走向存量,让大公司、龙头企业的竞争优势凸显。另一方面,随着监管机构持续引导机构资金入市,以公募基金、保险、外资等为代表的机构资金逐步成为市场的主导力量。机构化、价值化之下,重视基本面景气验证、“放长线钓大鱼”也逐步成为市场审美的主流。

龙头跑赢将成为市场的新常态。参考美股,从70年代美国结束战后“黄金时代”进入经济转型期,以及80、90年代分别经历由养老金和共同基金推动的机构化进程以来,可以看到美股龙头长期跑赢:自1970年以来,流通市值前20%的“大票”、“龙头”在绝大多数时间里表现更优。尤其是1980年以来,龙头个股更是连续40年跑赢。而与过去的美股相类似,当前A股市场同样进入到基本面存量博弈、资金面机构化加速的进程中,因此未来很长一个阶段内,A股“龙头”跑赢同样将成为市场的常态。

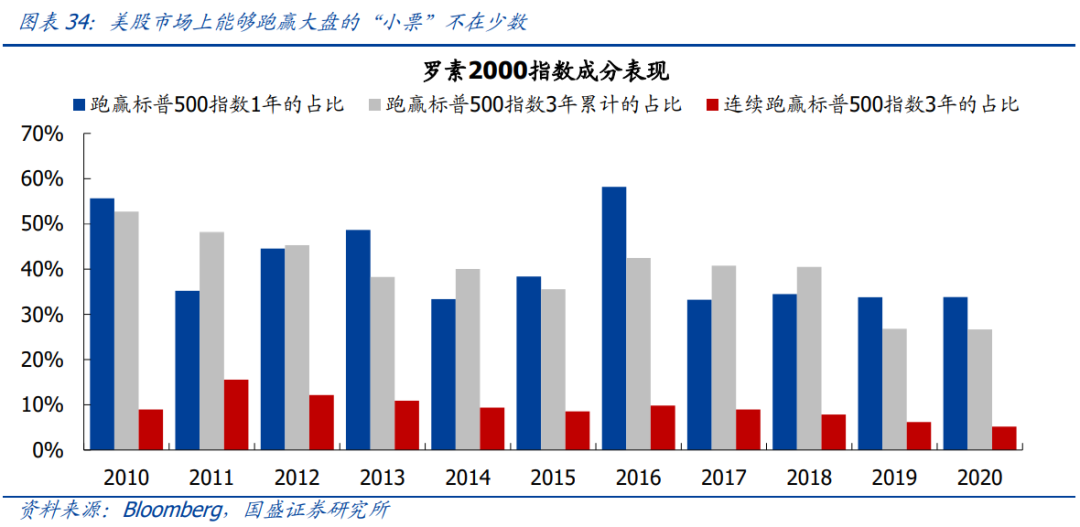

“小票”也有未来。拥有优秀基本面、景气向上的“真成长”,在经受重重考验之后同样可以脱颖而出。参考美股市场,2010年以来,罗素2000指数成分中常年有占比30%以上的标的能够跑赢标普500指数。对于罗素2000指数成分中上市时间超过3年的标的,3年累计收益跑赢标普500指数的占比更在40%左右,其中连续3年跑赢的占比也在8%左右。因此,展望未来,尽管A股市场已走上机构化、价值化之路,“以小为美”的市场风格偏好已经一去不复返,而“龙头”跑赢更将成为未来很长时期内市场的常态。但这并不意味着“小票”将永远沉沦。对于那些拥有优秀基本面、景气向上的“真成长”,同样有机会脱颖而出、迎来“春天”。

风险提示

1、宏观经济超预期波动;2、历史比较可能存在误差;3、机构化进程不及预期

(编辑:文文)