中联重科A股定增落定,一众国内外顶级投资机构参与认购。

中联重科7日晚公告,公司以10.17元/股向摩根大通、基石资本、瑞银等8家机构发行5.11亿股A股股份,募集资金总额约为52亿元。 其中,基石资本获配金额22.7亿元,摩根大通获配7.5亿元,财通基金获配5.5亿元,瑞银获配4.5亿元,摩根士丹利国际获配4亿元,中信建投证券获配4亿元,湖南迪策鸿泰投资获配3.77亿元。

中联重科此次非公开发行,获得了五类国内外知名投资机构积极申购,累计认购金额达165.88亿元,是募集金额规模的3.19倍。此外,本次10.17元每股的发行价格,也是定增新规实施以来30亿规模以上收盘折价率最低的竞价发行。

值得一提的是,中联重科曾于2020年9月修改定增方案,由2020年7月首次公布的锁价定增改为询价定增,而基石资本也是前次锁价定增的战投对象。历时将近一年,基石资本的认购价格从前次的5.28元/股变成本次报价11.2元/股,最终以10.17元/股获配,成本价上涨超90%仍然坚定申购。

行业人士认为,中联重科作为工程机械龙头企业,近两年业绩加速增长,而在行业内估值一直处于低位,本次定增认购表明投资者对于中联重科未来发展和资本市场表现持续看好。

52亿元募资中,将有24亿元用于挖掘机械智能制造项目,通过智能制造升级,项目建成后中联重科各类挖掘机产能将达5万台,挖掘机械板块业务有望加速发展;13亿元投向关键零部件智能制造项目,该项目建成后将大幅提高制造效率,为中联重科主机产品提供高强钢、薄板件等轻量化产品的关键材料,以及其它关键零部件;3.5亿元将投入到搅拌车类产品智能制造升级项目;剩余11.5亿元用于补充流动资金。

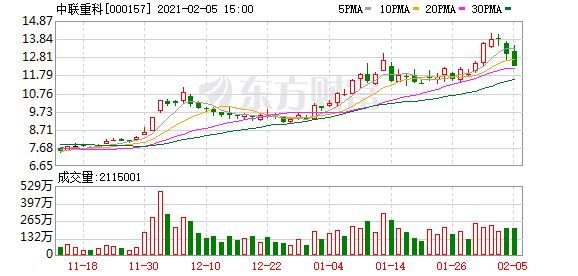

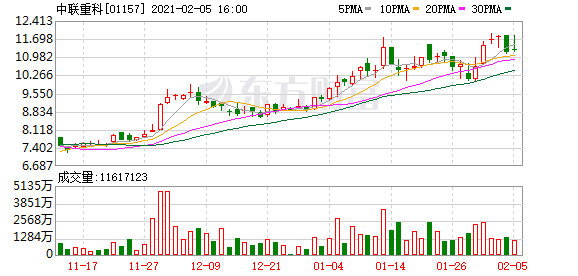

中联重科近年来业绩持续增长。2020年业绩预告显示,中联重科2020年预计实现归母净利润70亿元至75亿元,同比增长60.1%至71.6%。

(文章来源:中国证券网)