没有最严,只有更严。尽管2020年开年的疫情打乱了保险业的展业节奏,但监管部门并未因此放松警惕,对保险业的监管仍保持高压态势。在严监管之下,2020年保险业的罚单数据和罚金相较于2019年同比“双升”。

据发现网不完全统计,2020年1月1日-2020年12月31日(以作出行政处罚的日期为准),包括银保监会、银保监局以及各地银保监分局在内的监管系统对保险公司及其个人共开出1883张罚单,累计罚款2.31亿元。

从罚款的金额来看,累计被罚千万级以上的有人保财险、平安产险和太平洋产险。同时人保寿险、人保财险、平安产险、中华财险以及杭州凡声科技有限公司还领走单张百万级大罚单。

除了进行罚款外,监管部门还对部分公司作出停止新业务、撤销相关人员任职资格的行政处罚。从处罚的事由来看,监管整治仍是全覆盖。

“雷霆”般的行动,千张罚单,超亿罚款,足以看出监管部门对于保险业乱象整治的决心。

罚单数量与罚款金额再次“双升”

自2018年监管升级后,保险严监管的势头从未停歇。公开资料显示,2018年保险业收到1450张罚单,罚款2.4亿元;2019年收到850张罚单,罚款1.2亿元。

在历经两年严监管后,2020年罚单数量和罚款金额再次“双升”。据发现网不完全统计,2020年保险业收到1883张罚单,罚款金额2.31亿元。

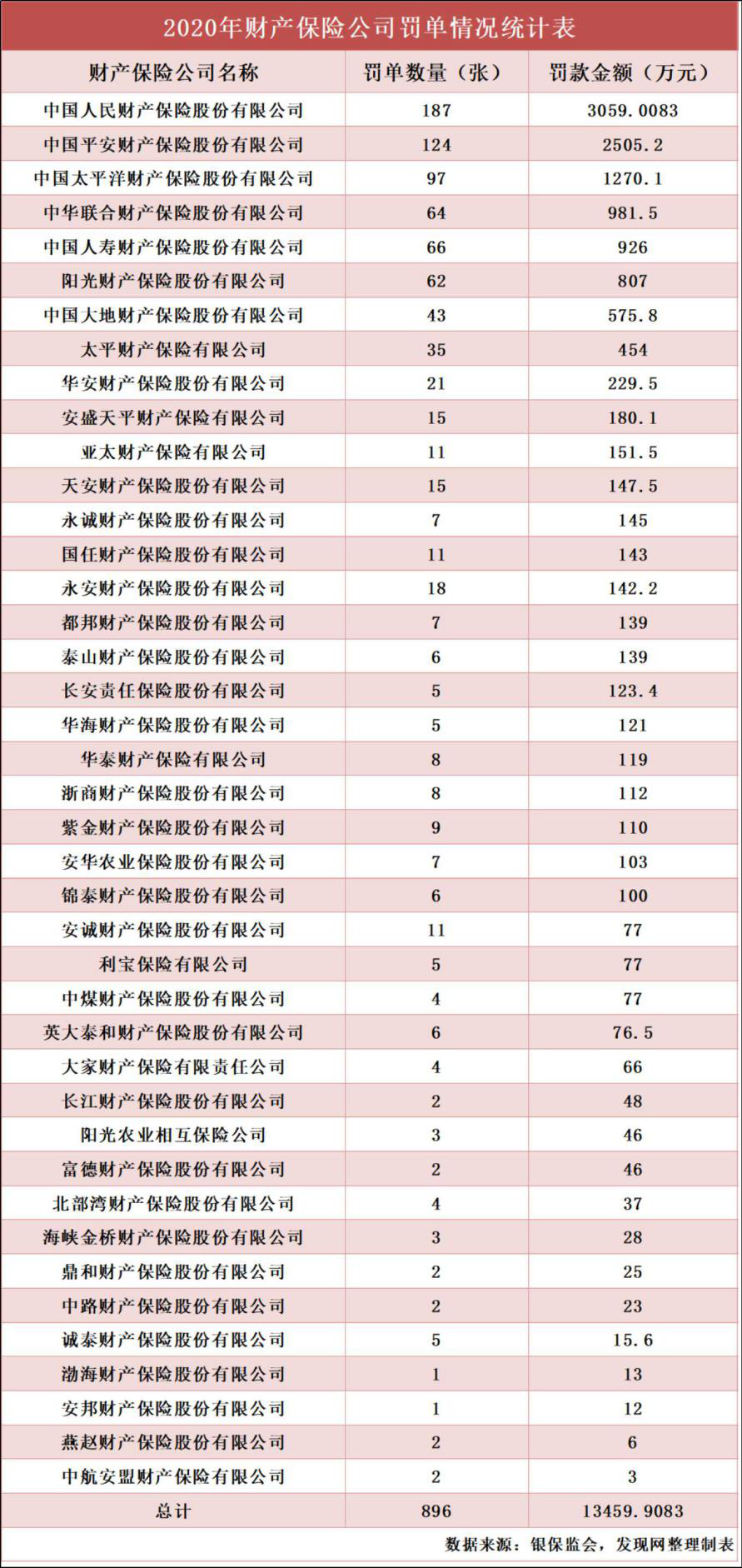

从保险公司的类别来看,财险公司在罚单数量和处罚金额上仍占“大头”,2020年收到896张罚单,占总数的48%;罚款金额1.35亿元,占总金额的58%。其次是人身保险公司,收到535张罚单,累计被罚5950.1万元;罚单和罚款分别占总数的28%和26%。

接着是保险销售、保险经纪、保险公估和保险代理组成的保险中介机构,加上业外及其它个人共计收到452张罚单,占罚单总数的24%;罚款金额3645.9万元,占总金额的16%。

人保财险、平安产险和太平洋产险被罚千万级

在具体的公司方面,2020年41家财产保险公司被行政处罚,累计收到896张罚单,罚款1.35亿元。

从处罚金额来看,人保财险、平安产险、太平洋产险、中华产险、国寿财险和阳光财险等24家财险公司被罚百万级以上。

其中,被罚千万级别的是人保财险、平安产险和太平洋产险,分别收到187张罚单、124张罚单和97张罚单;罚款金额分别为3059万元、2505万元和1270万元。这三家公司不仅在财险公司中被罚最多,同时在所有险企中也“遥遥领先”。

值得注意的是,人保财险和平安产险收到的罚单超百万张。同时中华财险和国寿财险罚款金额也近千万元,分别为981.5万元和926万元。

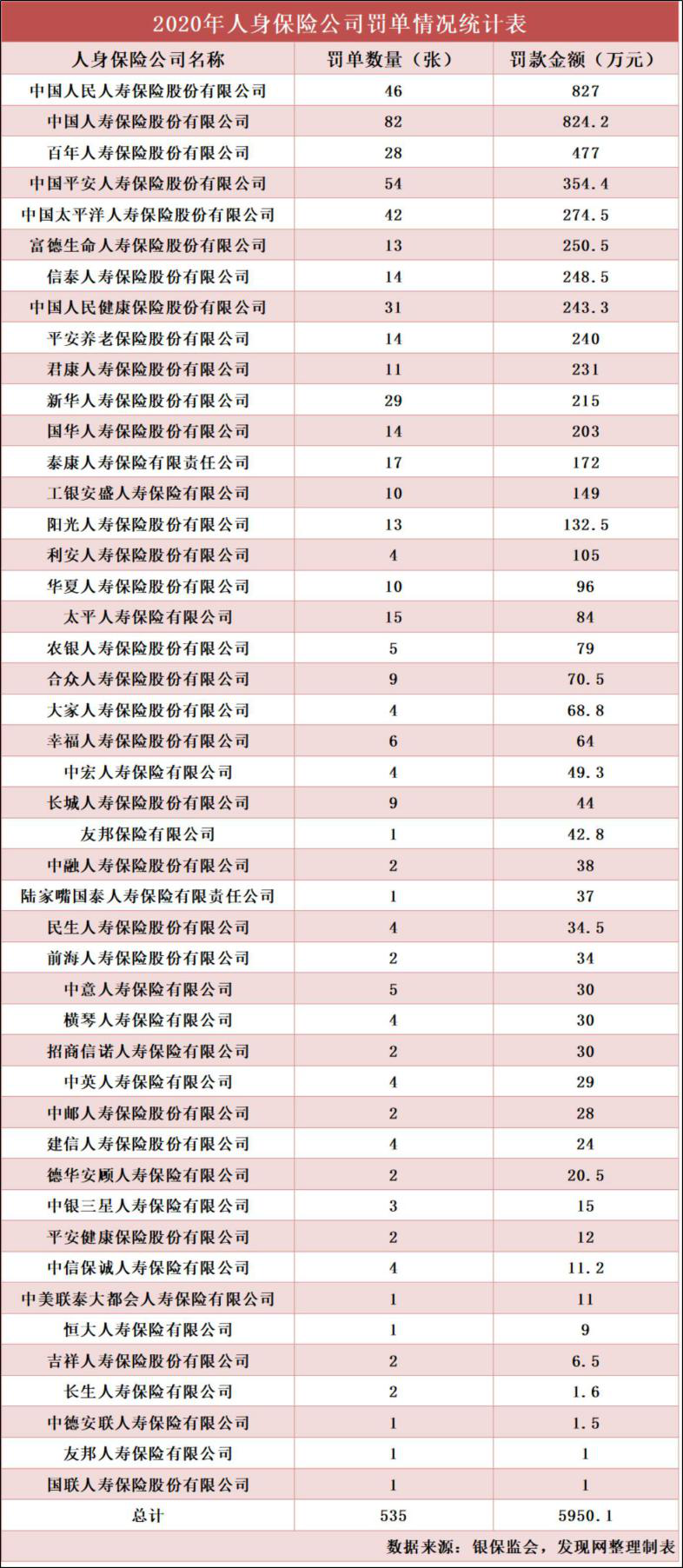

人身险方面,2020年46家人身险公司被行政处罚,累计收到535张罚单,罚单数量略超财产险公司的一半;罚款金额5950.1万元,约是财险公司的三分之一。

其中,人保寿险、中国人寿、平安人寿、太平洋人寿、富德生命人寿和信泰人寿等16家人身险公司被罚百万级。人保寿险以827万元罚金、46张罚单居人身险公司首位;紧随其后的中国人寿,824.2万元罚金和82张罚单。

另外,2020年253家保险中介机构被行政处罚,保险销售公司57家,保险经纪公司31家,保险公估公司52家,保险代理公司108家;分别收到107张、64张、83张和178张罚单;罚款金额分别为975.8万元、753.4万元、128.9万元和1562万元。值得一提的是,业外及其它个人罚单20张,累计被罚225.8万元。

同时,保险中介机构中有5家公司罚款金额在百万级别,分别是杭州凡声科技有限公司、人保汽车保险销售服务有限公司、永达理保险经纪有限公司、盛世大联保险代理股份有限公司和北京瑞金恒邦保险销售服务股份有限公司,累计被罚195.34万元、133.5万元、131.5万元、129万元和100万元。

“鲁苏粤”地区占据前三甲

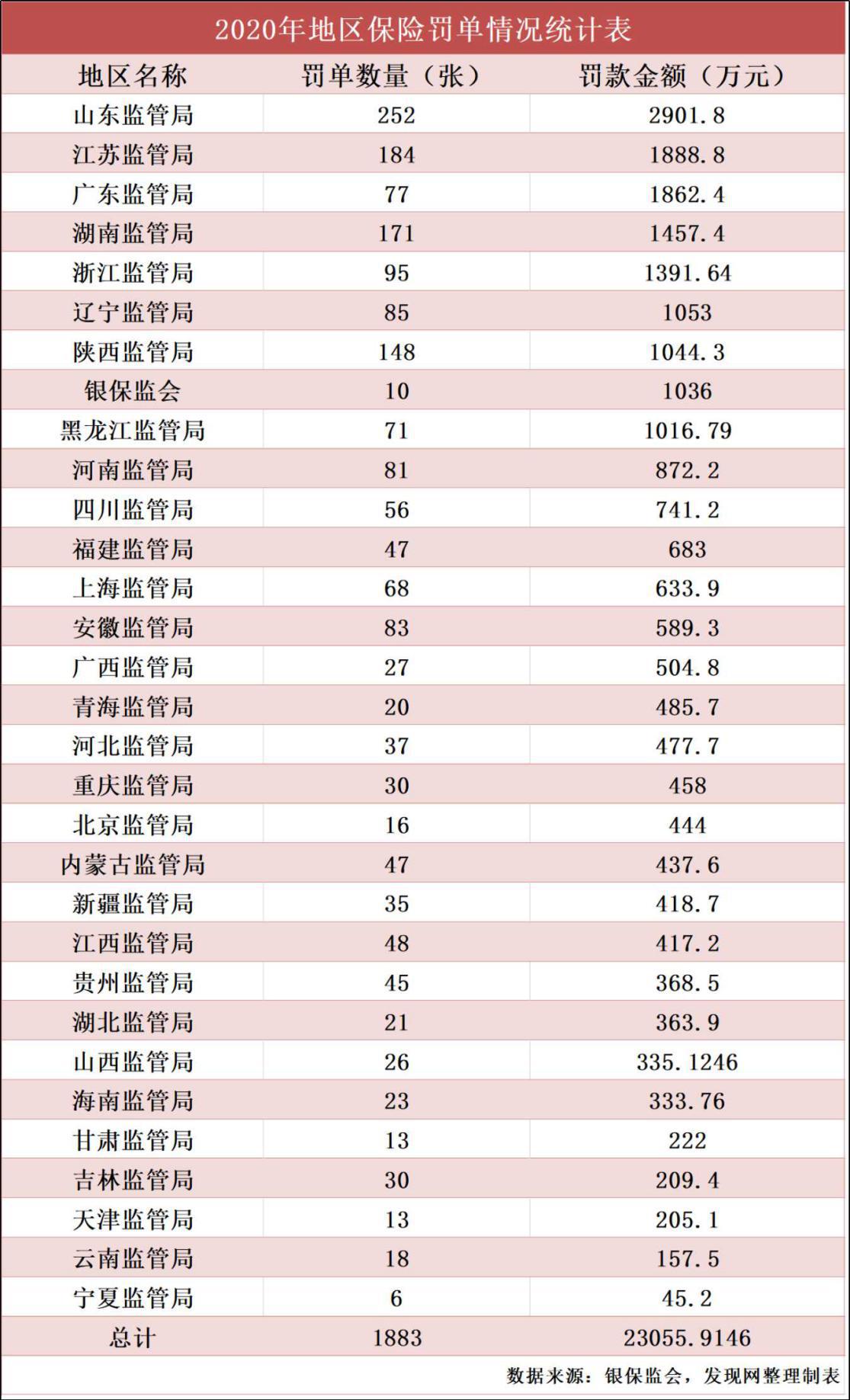

以地区处罚来看,山东监管局、江苏监管局和广东监管局占据地区处罚的前三甲。山东监管局处罚金额居榜首,累计罚款2901.8万元;随后是江苏监管局罚款金额1888.8万元,广东监管局以1862.4万元罚金排名第三。

与此同时,处罚金额超千万级别的有9家监管局,除上述三家监管局外,还有湖南监管局、浙江监管局、辽宁监管局、陕西监管局、银保监会和黑龙江监管局。

在罚金居首位的同时,山东监管局也是开出罚单最勤快的一家监管局,共计开出252张罚单,还是唯一一家罚单超200张的监管局。其次是江苏监管局,开出184张罚单;湖南监管局和陕西监管局的罚单也在百张以上,分别为171张和148张。

值得注意的是,开出罚单最少的是宁夏监管局,罚单6张,罚款金额45.2万元。

5家保险公司收单张百万级罚单

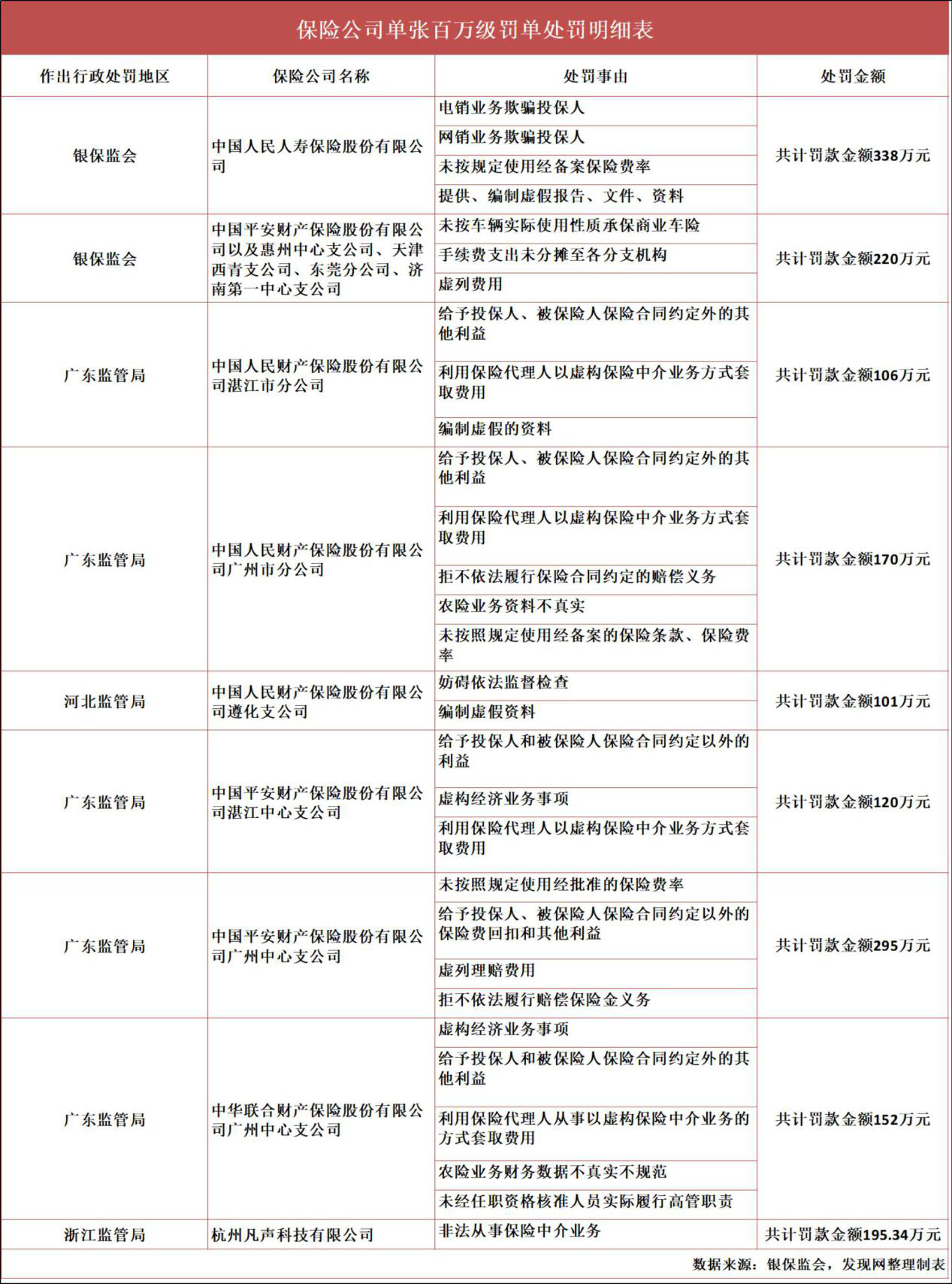

除此之外,银保监会及银保监局还对保险公司开出单张百万级罚单,涉及人保寿险、人保财险、平安产险和杭州凡声科技有限公司5家险企。

具体来看,人保寿险因电销业务欺骗投保人,网销业务欺骗投保人,未按规定使用经备案保险费率,提供、编制虚假报告、文件、资料4宗违法违规行为,银保监会对人保寿险总公司、河北电销中心、成都电销中心、郑州电销中心、重庆电销中心、深圳电销中心和广东电销中心及其相关负责人共计罚款338万元。

平安产险总公司、惠州中心支公司、天津西青支公司、东莞分公司和济南第一中心支公司因未按车辆实际使用性质承保商业车险、手续费支出未分摊至各分支机构、虚列费用3宗违法违规行为对上述总公司、分支公司及其相关负责人罚款220万元。

同时,平安产险湛江中心支公司和广州中心支公司分别以3宗违法违规行为和4宗违法违规行为被广东监管局予以罚款120万元和295万元。

还有人保财险湛江市分公司3宗违法违规行为被罚106万元,广州市分公司5宗违法违规行为予以罚款170万元;遵化支公司因妨碍依法监督检查和编制虚假的资料被河北监管局处以罚款101万元。

不仅如此,中华财险广州中心支公司因虚构经济业务事项、农险业务财务数据不真实不规范等5宗违法违规行为共计罚款152万元;杭州凡声科技有限公司因非法从事保险中介业务被罚195.34万元。

20家险企被责令停止新业务或停业

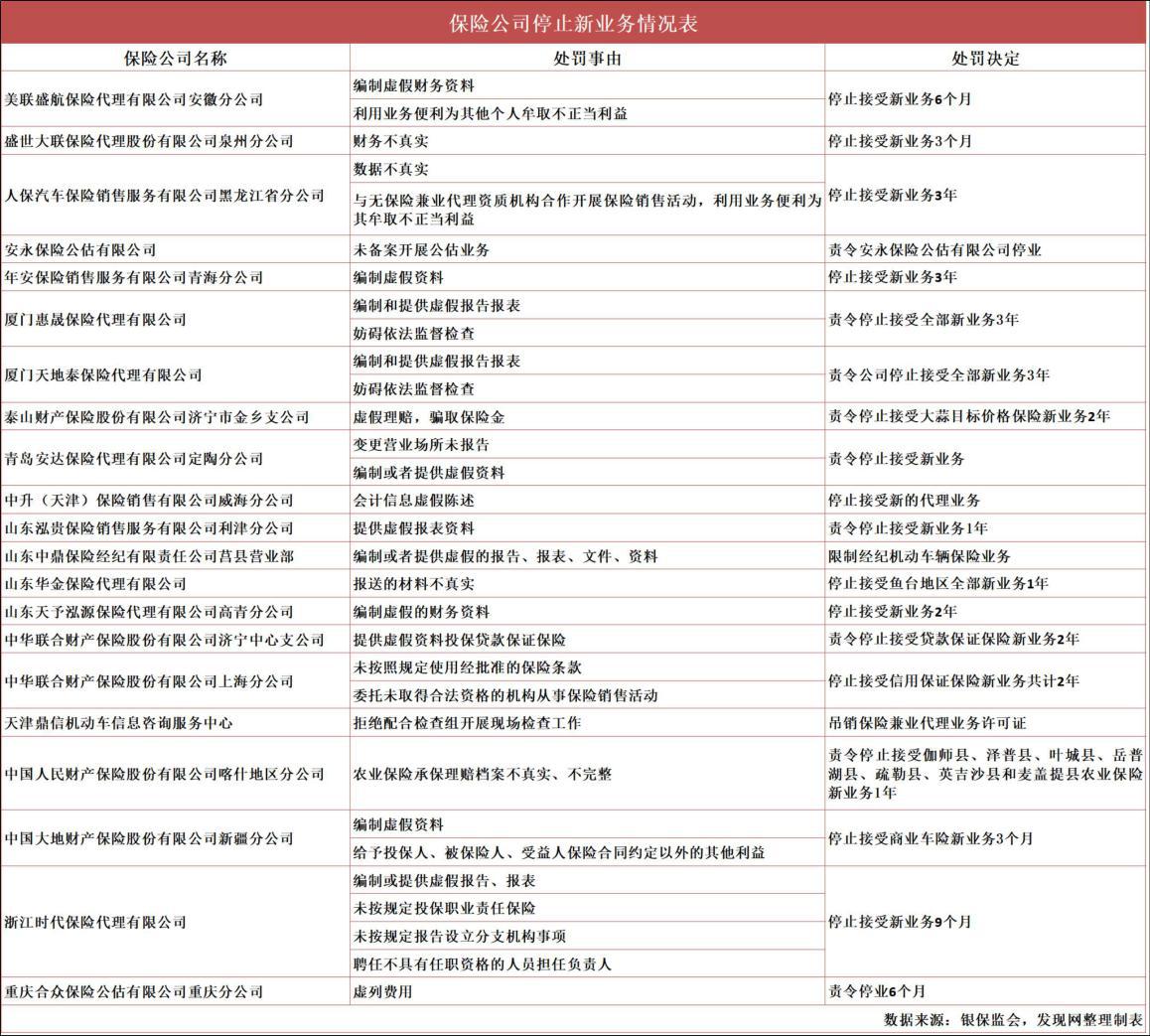

常规的处罚包括警告,罚款以及责令改正,但还有一些公司因违规严重而受到更加严重的处罚。据发现网不完全统计,2020年有20家险企被责令停止新业务或停业,还有一家机构被吊销保险兼业代理业务许可证。

值得一提的是,在被责令停止新业务的20家机构中,保险中介机构占80%,剩下20%来自财产保险公司。违法违规的事由包括编制虚假资料、财务数据不真实、变更营业场所未报告、利用业务便利为其他个人牟取不正当利益、妨碍依法监督检查等。

从数据来看,被责令停止新业务的保险代理公司有美联盛航保险代理有限公司、盛世大联保险代理股份有限公司、厦门惠晟保险代理有限公司、厦门天地泰保险代理有限公司、青岛安达保险代理有限公司、山东华金保险代理有限公司、山东天予泓源保险代理有限公司和浙江时代保险代理有限公司。

保险销售公司有人保汽车保险销售服务有限公司、年安保险销售服务有限公司、中升(天津)保险销售有限公司和山东泓贵保险销售服务有限公司;保险公估公司中的安永保险公估有限公司和重庆合众保险公估有限公司;以及保险经纪公司山东中鼎保险经纪有限责任公司。财产保险公司包括泰山财险、中华财险、人保财险以及大地财险。

被责令停止接受新业务的期限是3个月-3年不等,其中还有指定停止某一项业务的,包括大蒜目标价格保险新业务、贷款保证保险新业务、信用保证保险新业务以及商业车险新业务。

最重要的是,安永保险公估有限公司因未备案开展公估业务被责令停业,天津鼎信机动车信息咨询服务中心因拒绝配合检查组开展现场检查工作被吊销保险兼业代理业务许可证。

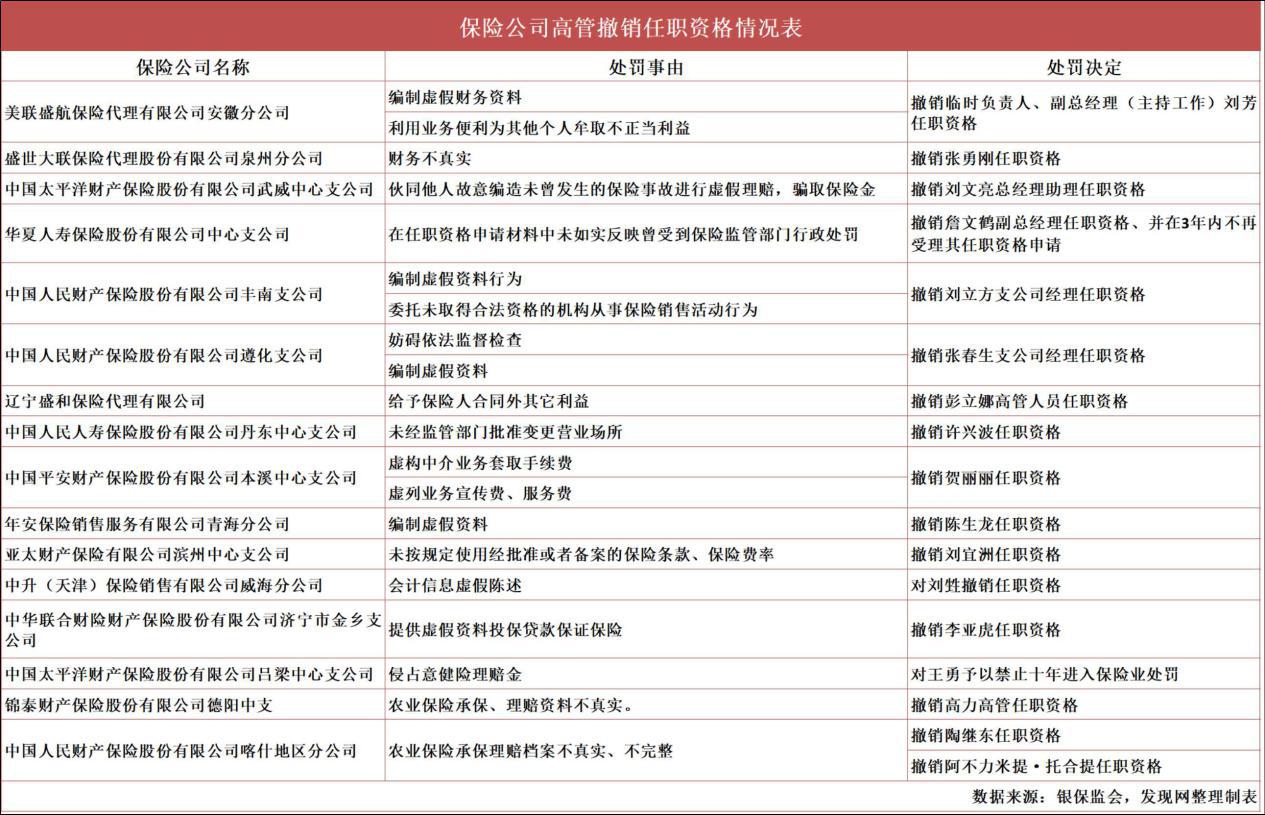

17人被撤销任职资格

“双罚制”也是监管部门采取的“雷霆手段”之一,除了对个人进行罚款外,监管部门还对有严重违法违规行为进行撤销任职资格的行政处罚。

据统计,2020年银保监会、银保监局及各地银保监分局共计处罚个人1508人,罚款金额4507.9万元,其中17人还被予以撤销高管任职资格的行政处罚。

财险公司方面,太平洋产险威武中心支公司、吕梁中心支公司,人保财险丰南支公司、遵化支公司、喀什地区分公司,平安产险本溪中心支公司,亚太财险滨州中心支公司,中华财险济宁市金乡支公司和锦泰财险德阳中支共计9人被撤销高管任职资格,1人被予以禁止十年进入保险业处罚。

人身险公司方面,华夏保险和人保寿险2人被撤销高管任职资格,同时华夏保险詹文鹤被予以3年内不再受理其任职资格申请的处罚。

保险中介机构中,美联盛航保代安徽分公司,盛世大联保代泉州分公司,辽宁盛和保代,年安保险销售青海分公司,中升(天津)保险销售威海分公司共计5人被撤销高管任职资格。

监管整治再次实施“全覆盖”

从罚单显示的处罚事由来看,监管部门对保险行业的违法乱象整治依然是全覆盖的态度。其实,无论是财险公司、人身险公司和保险中介的违法违规现象都有趋同性。比如编制虚假财务资料,财务信息和客户信息不真实,给予保险人或投保人保险合同外其它利益,虚列费用,未经批准变更营业场所,利用业务便利为其他机构或者个人牟取不正当利益等这些问题依旧在困扰着保险业的合规发展。

然而,除了共性问题外,营销宣传违规问题仍然存在,以及财险公司的车险领域也是“重灾区”。

以人身险公司的保险产品为例,公司的个别销售人员在销售过程中时常伴有唆使、诱导保险代理人进行违背诚信义务的活动,在产品说明会上或在制作的培训课件中对产品进行误导性陈述,使用含误导性表述的产品宣传资料对代理人进行培训,保险宣传引人误解,营销员在从业期间存在诈骗,以及通过微信朋友圈发布含误导性陈述宣传广告的行为。

车险业务方面,财险公司在承保过程中出现未按车辆实际使用性质承保商业车险,手续费支出未分摊至各分支机构,车险业务未真实列支代理人佣金,超出被代理保险公司经营区域代理销售车险业务,拒绝承保摩托车交强险,交强险违规退保等行为。同时,2020年5月份,广东监管局连续开出的3张百万级罚单,均指向车险违规竞争乱象。

此外,监管对其它违法违规行为的渗透力度也在加大,扣留他人保险销售从业人员资格证书,部分新型产品保单未在犹豫期内完成回访,强制搭配其他保险销售,未对新招募个人代理人开展岗前培训,会计凭证记载的经济事项未发生等也是被罚的主要原因。

值得关注的是,监管部门对于保险公司的财务报告以及公司治理方面出现的问题也加以关注。例如银保监会2020年7月29日的行政处罚决定书对永诚财险的偿付能力报告、风险综合评级报告、财务会计报告存在虚假记载进行处罚;12月3日公布的行政处罚决定书对华海财险的监事会运行的不规范、公司信息披露管理和公司治理档案管理不规范进行处罚。

基于保险行业出现的乱象问题,监管部门在2020年也下发了多项治理方案。针对车险市场,银保监会发布了《关于实施车险综合改革的指导意见》;在保险中介机构方面,下发《2020年保险中介市场乱象整治工作方案》;针对保险业的经营管理和公司治理等,银保监会下发关于开展银行业保险业市场乱象整治“回头看”工作的通知,督促保险机构进行整改。

(孟思源 )