国际知名投行德意志银行近日发表研究报告指出,禹洲集团(01628)销售增长强劲,过往表现备受市场认可,通过收并购、招拍挂等多元方式吸纳大量优质土储,保证了集团利润空间,物管分拆提升分派比率值得期待,德银十分看好禹洲未来发展前景,重申“买入”评级,目标价为3.8港元。

德银指出,尽管2020年行业整体销售表现受到疫情影响,但得益于其丰富优质的土储资源、对市场的提前研判以及灵活的推货铺排,禹洲仍超额完成了年初定下的千亿销售目标,最终实现全年合约销售约人民币1,050亿元,同比大幅增长39.7%。

德银回溯禹洲发展历程认为,多年来,禹洲集团通过多元化方式积极吸纳土储,尤其是在收并购上十分具有前瞻性眼光及丰富经验,凭借多次成功的重大收并购,禹洲得以迅速扩大其业务版图,业务覆盖范围从福建大本营扩展到多个核心经济区的主流一二线重点城市,建立起包括海西经济区、长三角区域、环渤海区域、粤港澳大湾区、华中区域及西南区域等六大区域的全国性布局,目前禹洲的在长三角区域的占比已大幅超过福建(所在的海西经济区),并持续在大湾区寻求更多的土地收购机会,以进一步扩大集团在大湾区的业务规模。

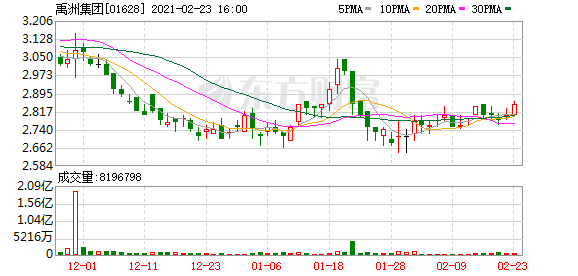

德银认为,在2020年实现千亿规模之后,禹洲将继续把握机会保持合理稳健的规模发展,进一步提升市占率,过去六年禹洲持续保持高速的销售增长,2018年至2020年的年复合增长率达38%,显著优于同业。德银预计,未来禹洲的权益销售仍将在现有基础上保持可观增长,值得期待。

德银认为,持续提升的销售表现将带动禹洲未来收入升幅持续,在强劲增长的合约销售支持下,预计禹洲物业开发的收入增幅将优于行业平均水平。与此同时,鉴于禹洲在收并购方面有丰富的专业经验及多个成功案例(截至2019年底,过往收并购与招拍挂比例约为50%:50%,收并购占比高),德银认为相较于公开市场的招拍挂,禹洲可以通过收并购的方式以更合理的成本来吸纳优质土储,在房地产市场处于紧缩政策周期时,将可以为集团开拓出更大的利润空间。

德银进一步指出,即将分拆的物管业务将成为禹洲的全新增长极。12月,禹洲集团公布建议拆分其附属公司禹佳生活服务于香港联交所主板独立上市。目前禹佳生活服务已向香港联交所递交上市申请表格,德银预测分拆后有望以实物分派的形式派发予禹洲集团现有股东,带来额外股息收益,这将极大释放公司潜在价值,进一步提振股价,值得市场关注。

债务结构方面,德银指出,惠誉给予禹洲BB-评级,穆迪则为Ba3评级,且展望均为稳定。与可比同业相比来看,禹洲拥有更高的现金短债比、更低的短期债务比率以及更长期的债务久期,显示禹洲的流动性更为强劲,认为禹洲未来2至3年的债务水平会维持稳定。与此同时,禹洲致力于提高ESG评级,维持MSCI(明晟)BBB的评级,于中国内地房地产企业中名列第一,2020年8月、2021年1月发行了两笔绿色美元债券,年期和超额认购倍数均引领同业,这都有助禹洲享有更低的债务成本。

(编辑:马火敏)

(文章来源:智通财经网)