牛年开局“先扬后抑”的A股市场,2月24日再遇“降档”。截至收盘,主要股指较春节前普遍已回调逾2%。

来自多家公私募基金最新策略显示,目前多数机构对于A股短中期走向的展望仍偏正面,此外也有少数机构对于A股后市整体持谨慎观点,建议当前投资者适当防御。

近几个交易日,“八二”行情的“跷跷板”效应持续显现,私募业内对于市场是否已经迎来风格切换的判断,依旧分歧巨大。

股指与白马股全线急挫

受欧美股市高位走软压力显现、港股市场消息面出现利空等多个因素叠加影响,A股今日意外出现急跌。在两市牛年开局连续第五个交易日实现万亿成交的同时,两市多数主要股指全天跌逾2%。

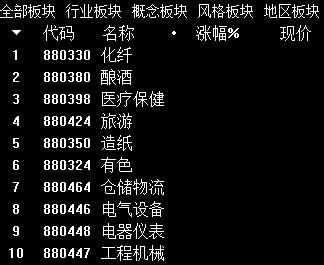

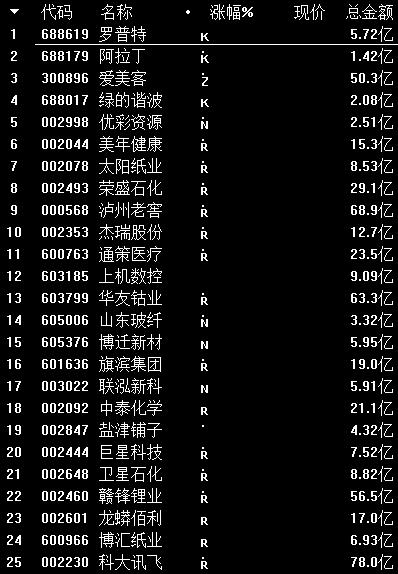

在此之中,大市值白马股再次成为杀跌重灾区。截至收盘,两市56个行业板块中,酿酒、新能源汽车、医疗保健等板块跌幅居前。其中,贵州茅台、五粮液、泸州老窖、赣锋锂业、宁德时代、比亚迪、通策医疗、爱尔眼科等多只基金重仓的大市值白马股,均在今天遭遇深度下挫。

在两市合计23只跌停的个股中,共计有8只为沪深300成分股、5只为中证500成分股,两者合计占比接近超过全市场跌停个股总数的六成。

风格切换分歧较大

“八二”行情的“跷跷板”效应持续显现的背景下,目前私募业内对于市场风格是否已经出现一轮持续性切换的看法,仍然分歧巨大。

国内某第三方机构今天最新公布的一份问卷调查显示,对于机构重仓的大市值白马股能否再次结构性走强、再现“二八”行情的问题,有57.14%的私募认为,目前大市值白马股的结构性走弱只是“中场休息”;而认为该板块结构性强势将会瓦解的私募比例,也达到了42.86%。

私募机构戊戌资产总经理陈战伟表示,大市值白马股在过去几年享受了过高的溢价,高估值对流动性边际变化的敏感度极高,一旦市场赚钱效应减弱甚至消失,市场可能进入负反馈之中。虽然近期核心资产整体快速回调,但也不意味着相关结构性趋势行情已经结束,这些品种大多向下都有“底”、有价值。

私募机构泊通投资董事长卢洋则分析,投资者对于A股市场均值回归的力量不应低估。在经过此前多年的结构性拉涨之后,大市值白马股的估值已经较为昂贵,当前A股市场风格切换的“势能”极大。在这一“势能转换”背后,投资者尤其需要关注到银行、保险等一些委外资金可能出现的转向。

多数机构仍看好后市

对于今天A股市场的急挫,万家基金表示,今天A股的回调为市场正常修整,进一步向下的空间预计较为有限。万家基金称,春节后A股整体持续走软,主要原因是12月底以来主要股指上涨幅度较大,部分投资者出于对未来不确定的预期进行了获利了结。整体来看,经济复苏、再通胀、周期性板块上涨开始透支基本面、同时流动性收紧的预期不断增强,共同影响了市场的结构性表现。整体来看,市场向下调整空间有限,对于后市给出“震荡”的研判观点。

摩根士丹利华鑫基金认为,近期欧美地区经济数据持续改善,全球经济复苏预期加强,美债长端利率出现上行。在利率上行及资金面趋紧的环境下,前期涨幅较大的消费及科技板块核心资产估值承压。就A股展望而言,在全球经济复苏向好的背景下,A股市场整体仍然向好,3月国内相关政策预期也有望提振市场情绪。

中欧基金分析,港股上调印花税的消息的确对A股市场带来扰动,在大市值白马股板块急跌之后,市场情绪短期内可能也难以再次快速聚集。考虑到3月将是一个重要的时间窗口,在当前短暂的真空期内,A股市场可能仍以震荡为主。从宏观角度来看,目前整体宏观基本面状态表现为“繁荣”,中欧基金对于当前资产配置的建议,仍为结构性超配股票资产。

私募机构世诚投资总经理陈家琳表示,包括今天在内的春节后的A股持续调整,更多只是源于对前期过快上涨的自我修正,而基本面因素并没有实质变化。在本轮快速急跌之后,不少龙头股已经在相当程度上释放了估值压力,后续投资者反而不应过度担忧。世诚投资认为,当前驱动A股市场持续走强的基本因素并没有任何变化,这具体包括:宏观经济及上市公司质量的持续提升、资本市场支持实体经济转型升级的枢纽地位进一步加强、基于资产配置理念的资金持续流入市场等等。

持谨慎预期的机构观点方面,博时基金宏观策略部高级策略分析师刘扬表示,本轮调整具有全球普遍性,高估值的国内权重抱团股和海外科技股均出现了不同程度下跌,海外美债长端利率超预期回升或是导火索,但更多是A股中长期性价比指标已相对极端所致,股票估值进入对利率波动敏感的阶段。后续紧信用的方向毋庸置疑,市场预期不宜乐观;当前位置,建议投资者不断降低仓位,防御为上。

卢洋称,开年以来经济复苏的预期降低了基本面的不确定性,动摇了市场给予部分品种极高确定性溢价的基础。同时通胀预期的快速回升,尤其是全球定价锚美债利率的快速上行,正在给高估值资产带来明显的压力。在此背景下,白酒、新能源车等部分大市值白马板块出现的“集体超配持有”,仍然可能持续出现“集中卖出”的股价波动风险。当前,投资者对于前期市场强势结构持续瓦解的风险,仍然需要保持警惕。

(文章来源:中国证券报)