2016年成功引入淘宝中国作为重要股东后,时隔4年多时间,苏宁易购再次发布重磅消息,即将引入“重量级”股东。

2月25日早间,深交所公告称,苏宁易购拟筹划控制权变更事项,公司股票于2月25日开市起停牌。当日午间,苏宁易购就控制权变更事项追加发布公告称,公司实际控制人、控股股东张近东以及股东苏宁电器集团有限公司拟筹划股份转让事宜,预计转让比例20%至25%,股权受让方属于基础设施等行业。根据拟转让股份比例,预计可能涉及公司控制权变化。

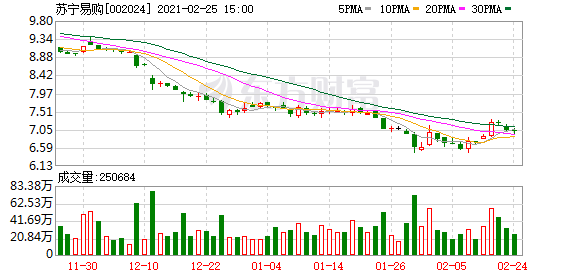

截至2月24日收盘,苏宁易购股价为7元/股,以20%的转让比例推算,本次涉及转让的股份市值超过130亿元。

转型再次遭遇“阵痛”

作为国内零售行业龙头企业,苏宁易购自1990年创立至今,已走过30个年头。深耕零售行业多年,苏宁易购历经三次转型,两次更名。从“苏宁电器”到“苏宁云商”再到“苏宁易购”,而立之年的苏宁在零售行业发展变局中不断突围,逐渐实现了从“+互联网+”到“互联网+”的切换,打造出覆盖线上+线下的全场景零售生态圈。

然而,而立之年的苏宁在转型路上再次遭遇“阵痛”。

2020年业绩预告显示,受疫情影响,公司线下门店到店销售受到波及。通过加快门店结构优化,强化门店的互联网运营能力,线下门店合伙人经营模式逐步成熟。伴随着市场回暖及适度的促销推广,门店客流逐步回升,销售有所改善。同时线上业务方面,公司在去年四季度加大在用户经营补贴、商品经营补贴方面的投入,尤其对于低单价、高复购的快消类商品加大推广,增加用户规模和提升用户体验,四季度活跃买家同比增长达到52%。

受益于四季度销售的提升,预计2020年公司经营活动产生的现金流净额转正。从全年业绩来看,公司预计实现营业收入2575.62亿元至2595.62亿元,归属于上市公司股东的净利润为-39.53亿元至-34.53亿元。

“从数据来看,去年的经营确实比较差,市值相对也比较低。可以看出整体经营受疫情的影响还是比较大的。”艾媒咨询CEO张毅在接受《证券日报》记者采访时表示,“但我认为从苏宁整个业务布局来看还是不错的。目前公司的线上线下相融合的销售渠道使得商品的品质有了保障,同时在品类上,全品类的覆盖面也较广。去年疫情对实体店的冲击肯定是非常大的,但这并不意味着这种模式未来没有机会。比较典型的就是今年的春节电影票房刷新了历史纪录,整个线下消费回暖程度正在逐步提升。”

“苏宁的困境来自线下,本身线上电商平台的特点就在于体量轻,可能有仓库物流的建设,但是线下不需要大量人员,也不需要场地占用,线下维护成本较低,而苏宁由于历史原因,其线下维护成本依然较高。”谈及苏宁的“阵痛”,中南财经政法大学数字经济研究院执行院长、教授盘和林在接受《证券日报》记者采访时表示,“苏宁现在最要紧的是明确其未来的电商模式是怎样的,在哪一方面可以通过压缩成本来和其他平台竞争。”

对于苏宁当下所面临的经营困局,掌门人张近东曾公开表示,“必须要学会做减法,只要不在零售赛道、脱离商品和用户,都要大胆调整,该砍的砍,该转的转。”

2月19日,在苏宁新春团拜会上,张近东围绕2021年苏宁要坚持什么、相信什么、倡导什么发表了团拜讲话,他强调,“第四个十年,苏宁正在卸下包袱、轻装上阵,但同时也没有了回旋的余地。”

“针对不断变化的市场环境,苏宁会坚持聚焦零售赛道的优势业务,坚持效益优先的发展导向,既要有‘宽路当窄路走’的定力,更要有‘窄路作宽路行’的能力。”张近东表示。

上市近17年多次引入“重量级”股东

自2004年7月21日在深交所中小板挂牌上市,苏宁易购登陆资本市场已近17年。其间,公司曾多次实施非公开发行股份方案,引入“重量级”股东。

最近的一次是2016年5月份,公司向淘宝中国等非公开发行19.27亿股股份。其中,淘宝中国认购金额为282.33亿元,发行完成后,淘宝中国持有公司19.99%股权,位列公司第二大股东。相较过往运作来看,此次股权转让可能涉及控制权变化。

“本次转让能够让苏宁易购的投资人预期更加稳定,总体来说是个好消息。如果接盘方是国资,可能就更加理想了。”采访中,盘和林表示,“引入战略投资者对苏宁易购经营帮助比较有限,对苏宁易购融资端来说,可能更稳定。”

谈及本次停牌筹划股权转让一事,张毅表示,“对于新进入者来说,这显然是一笔非常划算的买卖,未来数年甚至是更长时间,这个必然会有一个比较合理或者比较可期的回报。”

“ 目前苏宁易购以零售为核心,涵盖零售数字化基础设施等及多种零售业态的布局比较全面,网络覆盖也从城市深入到县镇区域,这样的零售网络应该说在全国是绝无仅有的。从目前来看,从数字化基础设施、业态形式和覆盖区域上实现了大而全的架构,但在产品、服务内容深耕上还难以做到数据驱动运营,精准定位客群、精细化服务。”上海财经大学电子商务研究所执行所长崔丽丽在接受《证券日报》记者采访时表示,“ 疫情之下企业面临资金压力应该是一个较为普遍的现象,应该从开源节流两方面来考虑,降低不必要的运营成本,激活消费向好的区域和网点,使资金流更加快速地流动起来,当然采取融资方式更为直接。”

公告显示,公司股票自2月25日开市起停牌,停牌预计不超过5个交易日。依据公告,本次股权受让方属于基础设施等行业,幕后买家究竟是谁,市场众说纷纭。有市场人士猜测,此次入局者国资的可能性较大。依据公告神秘接盘方有望在5日内揭晓。

(文章来源:证券日报)