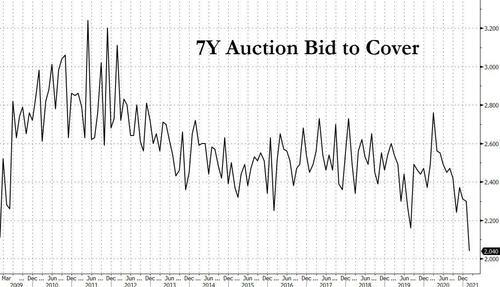

金十数据此前多次报道,野村证券预测,如基准美债收益率触及1.5%水平,将引发风险资产的抛售狂潮。昨夜市场就上演了这一幕。这一切源于一场“灾难性”的7年期美债标售。

周四美国财政部拍卖620亿美元的7年期国债,但衡量需求的认购倍数创历史新低,仅为2.04,且远低于此前六次拍卖的认购倍数均值2.35,包括外国央行的间接购买人获配比例(38.06%)创2014年来最差。得标利率为1.195%,外媒称这是2月以来最高的截标收益率。

同时,美联储和其他美国联邦政府实体在内的直接购买人(direct buyers)获配了总售出规模的22.1%,创2020年6月以来最高;具有购买所有未能拍出国债以防止拍卖流产义务的一级交易商(primary dealers)获配比例升至39.81%,创2014年以来最高。

零对冲评论称,这样的拍卖结果表明,突然之间没有外国人想要触碰美债了,这绝对算得上多年来7年期美债拍卖中最尴尬和最具灾难性的时刻。更可怕的是,这样的结果发生得很不合时宜,因当前美债收益率正因为市场的通胀恐慌而涨个不停。

果然,结果出炉后,各期限的美债收益率齐齐大涨,其中10年期美债收益率盘中连续涨破1.5%和1.6%两道关口,日内升逾20基点。

5年期美债收益率一度飙升至0.8617%,日内上升约26个基点。2年期美债收益率一度涨至0.1877%,日内上升约6个基点。30年期美债收益率一度触及2.4%整数大关,也创一年来新高,日内上升约16个基点。2年和10年期美债息差一度扩大到141个基点,为五年多来最大息差。

同时美股也崩了,纳指日内最大跌幅达3.9%,领跌三大美国股指,周三创历史新高的道指日内最大跌幅接近670点。标普500指数刷新日低时跌超2.8%。收盘时,道指跌超500点,标普创一个月最大跌幅,纳指创四个月最大跌幅。VIX飙涨超40%并上逼30整数位。

黄金一度较日高跌近40美元,失守1770美元/盎司关口,最低至1765美元/盎司,日内一度跌超2%。

零对冲还呼吁,美联储现在是时候引入收益率曲线控制了。

Bleakley Advisory Group首席投资官Peter Boockvar则形容此次标售“糟糕透顶”,并指出,交易商所持债券比例远高于12个月平均水平,反映出需求疲软。

Evercore ISI策略师Dennis DeBusschere指出,这是“债券市场的全面崩溃。因此,这种想法会渗透到所有其他方面。看起来债券市场刚刚出现了一次闪电般的波动。”

安联环球投资分析师里德尔表示,这让人联想到2013年的市场抛售,当时收益率飙升,因为交易员认为美联储会撤回刺激措施,“利率风暴给我们的教训是,不仅仅是债券,每种资产类别都会受到影响“。

还有分析指出,7万亿美元抵押贷款支持债券市场上被迫出现的卖盘加剧了美国债市动荡,这些卖家可能在减持他们持有的长期债券或调整衍生工具头寸,以应对其抵押贷款支持债券组合久期的意外延长。

这种现象被称为“凸性对冲”。市场已经疲软之际出现的这种额外抛售,在历史上曾屡屡加剧国债收益率的上升趋势,最著名的是1994年和2003年的重大“凸性事件”。

但美联储官员们周四仍齐声宣称收益率上升无需担忧,是反映经济乐观情绪的信号。

数位美联储官员周四表示,美债收益率飙升反映了市场对经济走出新冠危机的乐观情绪,并强调央行并没有因此过早收紧政策的计划。

圣刘易斯联储主席布拉德:收益率的上升可能是一个好兆头,因为它确实反映出美国经济增长前景和通胀预期改善,并促使后者更接近委员会的通胀目标。

堪萨斯城联储主席乔治:(美债收益率)部分攀升可能反映出人们对复苏态势越来越乐观,并且可以被视为经济增长预期升温的令人鼓舞的迹象。

亚特兰大联储主席博斯蒂克:长债收益率的确出现了波动,但目前我并不担心这一点,不预期美联储会对收益率上升做出回应。

(王治强 HF013)