又有券商要配股了。

中信证券2月26日晚间发布公告称,公司拟按照每10股配售不超过1.5股的比例向全体股东配售,本次配股募集资金总额不超过人民币280亿元,扣除发行费用后的募集资金净额拟主要用于发展资本中介业务。而这也是中信证券上市以来规模最大的再融资计划。

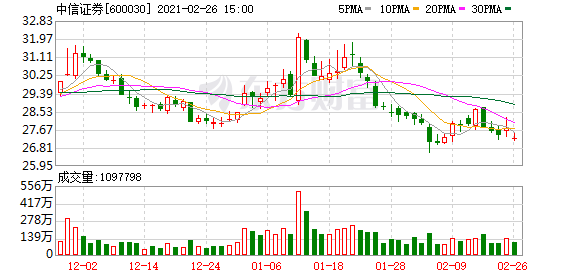

对于此次中信证券发布的大规模配股计划,有业内人士表示,鉴于目前的行情形势,中信证券发布此次配股计划的时机值得商榷。

值得一提的是,早在17年前的2004年,当时刚上市不久的中信证券曾首次发布配股预案,不过该次配股计划最终未能实施。

募资主投资本中介业务

若以中信证券截至2020年12月31日的总股本129.27亿股为基数测算,本次配售股份数量不超过19.39亿股,其中A股配股股数不超过15.97亿股,H股配股股数不超过3.42亿股。

据披露,本次中信证券配股募集资金总额不超过人民币280亿元,扣除发行费用后的募集资金净额拟全部用于发展资本中介业务、增加对子公司的投入、加强信息系统建设以及补充其他营运资金。其中资本中介业务是本次配股募资的主要投向,占比近70%。

据中信证券介绍,资本中介业务是公司利用自身资产负债表,通过产品设计满足客户投融资需求的一类业务,包括但不限于融资融券、股票质押、收益互换、股权衍生品、大宗商品衍生品、做市交易、跨境交易等业务。

另外,中信证券还表示,资本中介业务具有客户广泛、产品丰富、利差稳定、风险可控的特征,是公司近年来重点培育的业务方向。

不过,从实际情况来看,资本中介业务也是券业的一柄“双刃剑”。以中信证券为例,根据去年10月31日公司发布的公告,去年前三季度,公司合并报表计提信用资产减值准备人民币50.27亿元,减少利润总额人民币50.27亿元,减少净利润人民币37.72亿元。而据公司披露的情况来看,这50.27亿元的信用资产减值主要归咎于股票质押式回购等资本中介业务的信用风险上升。

上市以来共募资730亿

近年来,配股正成为上市券商再融资的一大渠道。据Choice数据统计,2020年全年总共有山西证券、国海证券、天风证券、国元证券、东吴证券、招商证券6家券商完成配股,这些券商的配股募资金额合计372.7亿元。此外,去年华安证券、红塔证券也发布了配股计划,不过截至目前这两家券商的配股计划尚未实施完成。

值得一提的是,去年山西证券、国海证券、天风证券、国元证券、东吴证券5家券商的配股募资金额合计245.67亿元。也就是说,此次中信证券一家的拟配股募资金额就超过了去年5家券商配股募资金额总和。

Choice数据显示,自2003年在A股上市以来,中信证券先后于2006年、2007年、2020年进行过3次增发,募资金额分别为46.45亿元、250亿元、134.6亿元,累计募资金额合计为431亿元。算上首发募资18亿元,和此次拟配股募集资金总额不超过280亿元。中信证券上市18年以来,累计从市场募资近730亿元。

对于此次中信证券发布的公司上市以来最大的再融资计划,某券商非银行业分析师向《每日经济新闻》记者表示,鉴于目前的行情形势,公司发布此次配股计划的时机值得商榷。

事实上,早在17年前的2004年,当时刚上市不久的中信证券就曾首次发布配股预案,不过该次配股计划最终未能实施。

而本次配股计划仍然需要公司股东大会通过。据公告披露,接下来,中信证券将择期召开临时股东大会、A股类别股东会及H股类别股东会。公司董事会授权董事长张佑君择机确定本次股东大会及相关类别股东会的具体召开时间。

此次临时股东大会审议的议案将包括配股公开发行证券方案、配股公开发行证券预案、公司配股募集资金使用的可行性分析报告等8个方面,其中,议题1~6需分别提交A股类别股东会、H股类别股东会审议。

(文章来源:每日经济新闻)