春节后股价攻势强劲的天山股份抛出了一份重磅“利好”,拟采用发行股份和支付现金的方式向中国建材等26名交易方购买中联水泥100%股权、南方水泥99.9274%股权、西南水泥95.7166%股权及中材水泥100%股权等资产,它为此需要支付的对价高达981.42亿元。

如果此次天山股份的重组方案能顺利通过并实施,或将成为A股史上第二大并购重组案。而A股第一大并购重组案的位置,目前仍被招商蛇口占据,该并购重组案的交易总价值高达1458亿元。

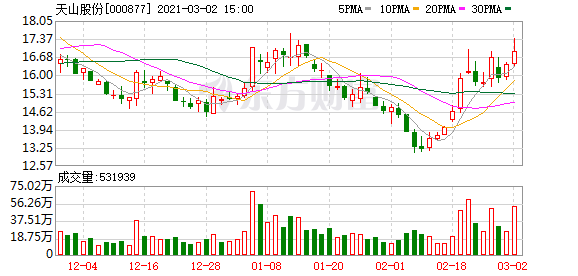

截至3月2日收盘,天山股份收报于16.89元,日涨幅3.05%,市值约180亿元。自2月8日以来,天山股份开始快速上攻,区间涨幅达到27.95%,其中春节以来9个工作日涨幅达到20.47%,同区间内上证指数下跌4%。

“中国神泥”发起千亿并购

天山股份3月2日晚间公告,公司拟采用发行股份及支付现金的方式,向中国建材等26名交易对方购买中联水泥100%股权、南方水泥99.9274%股权、西南水泥95.7166%股权及中材水泥100%股权等资产。根据评估结果,天山股份需要支付的资产总对价为981.42亿元,具体为,中联水泥标的资产作价219.6亿元,南方水泥标的资产作价487.7亿元,西南水泥标的资产作价160.89亿元,中材水泥标的资产作价113.2亿元。

据公告,941.71亿元对价由上市公司以发行股份的形式支付,39.71亿元对价以现金形式支付。经协商,天山股份本次发行股份的价格为13.38元/股,发行股票数量合计为70.38亿股。此外,支付现金的交易对方包括持有南方水泥2.30086%股权的交银投资、持有西南水泥3.58295%股权及南方水泥4.60172%股权的农银投资。

本次收购前,中国建材持有天山股份4.81亿股股份,持股比例为45.87%。本次收购完成后,中国建材将持有天山股份70.77亿股股份,在不考虑配套募集资金的情况下持股比例为87.51%。上市公司的控制权未发生变化,控股股东仍为中国建材,实际控制人仍为中国建材集团。交易完成后,天山股份社会公众股持股比例高于10%,上市公司仍具备股票上市条件。此前,有分析机构对天山股份估值在13元至30元之间,其中,按盈利能力估值来看,对照海螺水泥2019年底净利润为336亿元,重组完成后估计总净利润大约为160亿元,给天山股份估值1100亿元,则天山股份的合理价格约为13元。

值得注意的是,去年8月7日,天山股份曾披露了公司重大资产重组预案公告,公司拟向中国建材等交易对方发行股份购买中联水泥、南方水泥、西南水泥和中材水泥的全部或部分股权。受此影响,天山股份拿下3个涨停板,股价也一度摸高25元上方。

如今天山股份的9.4万名股东再度迎来重磅利好,股吧更是热火朝天,有网友表示:“是不是可以开始数涨停了?”

春节后9天上涨超20%

天山股份表示,本次重组完成后,该公司将成为我国水泥行业的龙头上市公司,产能上将超过海螺水泥。公司业务规模将显著扩大,主营业务及核心竞争优势进一步凸显,并通过全国性的业务布局,降低由于地区供需变化造成的经营波动。截至3月2日收盘,天山股份收报于16.89元,日涨幅3.05%,自2月8日以来,天山股份开始快速上攻,区间涨幅达到27.95%,其中春节以来9个工作日涨幅达到20.47%。

另据当日公告,天山股份拟向不超过35名符合条件的特定投资者以非公开发行股份的方式募集配套资金不超过50亿元,不超过本次拟以发行股份方式购买资产的交易价格的100%。发行股份数量不超过3.146亿股,发行价格不低于募集配套资金定价基准日前20个交易日公司股票均价的80%。本次募集配套资金拟在扣除发行费用后用于补充流动资金、偿还债务、支付重组费用等。

天山股份公告称,本次交易前后,上市公司的实际控制人均为中国建材集团,最终实际控制人均为国务院国资委,不会导致上市公司控制权变更。值得一提的是,今年1月19日,天山股份公告称,预计2020年净利润为14.2亿至16亿元,上年同期盈利16.36亿元。受新冠疫情和超长雨季的影响,公司产品销价较上年同期下降,归属于上市公司股东的净利润较上年同期下降。

或为A股史上第二大并购

据数据,如果此次天山股份的重组方案能顺利通过并实施,将成为A股史上第二大并购重组案。

目前为止,中国境内超过900亿的重大重组事件共有3起,分别为招商蛇口并购前海自贸投资部分股权、中国神华与国电电力各以资产出资组建合资公司、以及广发证券借壳上市。

A股第一大并购重组案的位置,目前仍被招商蛇口占据,该并购重组案的交易总价值高达1458亿元。回顾来看,2019年12月19日晚间,招商蛇口共同增资合资公司重大资产重组报告书(草案)出炉。报告书显示,招商蛇口子公司招商前海实业联合前海投控拟分别对前海自贸投资(合资公司)增资。

具体为,招商前海实业以其所持有的招商驰迪100%股权以及85亿元现金增资,前海控股以其所持有前海鸿昱100%股权增资。其中,招商驰迪100%股权增资交易对价为644.08亿元,前海鸿昱100%股权增资交易对价为729.08亿元。本次交易合计交易作价为1458.17亿元,交易完成后交易双方分别持有合资公司50%股权。上述交易构成上市公司重大资产重组。

此次交易完成后,前海自贸投资(合资公司)拥有的资产将超过千亿元。招商蛇口表示,前海自贸投资(合资公司)将依托招商蛇口与前海投控在产业规划、制度创新、开发建设、运营管理等方面的成功经验和优势资源,加快片区开发建设、运营管理和产业引进,发挥产城融合效应,促进创新要素集聚,提升产业发展能级,落实国家“一带一路”战略,打造企业走出去门户基地,建设深港合作的平台载体。

(文章来源:券商中国)