近期,核心资产抱团的现象已经松动,各种“茅”们的股价开始回调。

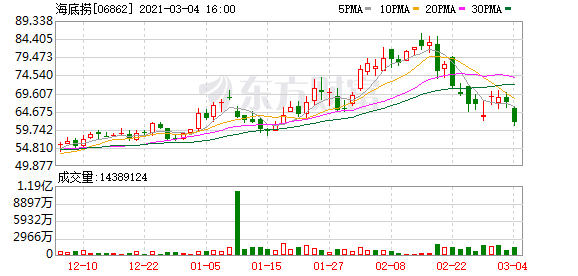

“火锅茅”海底捞(6862.HK)和贵州茅台(600519.SH)回调走势十分相近。在2月18日左右创出历史新高后股价开始回调。目前,海底捞和贵州茅台的股价都下跌了接近20%,并且触及60日均线。而60日均线也是他们过去每轮上涨的起点。

海底捞股价下跌一方面有市场资金抱团因素,另一方面也因为2020年业绩预告给投资者浇了一盆冷水。

海底捞预计2020年度净利润相较2019年下降约90%。按照2019年净利润23.47亿元来推算的话,2020年海底捞净利润将只有2.35亿元左右。

关于净利润下降原因,海底捞表示,新型冠状病毒爆发及其后疾病预防措施以及全球各地国家及地区对消费场所实施的限制对公司营运造成重大影响。此外,因美元兑人民币汇率波动而出现净汇兑损失约人民币2.35亿元,其中绝大多数为未实现的汇兑损失。

在海底捞业绩预告公布后,券商纷纷下调目标价。其中,中国银行将海底捞评级下调至卖出,目标价54港元,相当于较目前价格砍掉21.57%。花旗也表示,海底捞去年下半年业绩令人失望,维持中性评级,目标价55港元,对应20%的下行空间。

但冷静分析会发现,即使海底捞市值蒸发20%,估值依然高得离谱。按照2020年业绩估算,贵州茅台市盈率估值57倍,而海底捞则高达300倍。即便刨除疫情因素,海底捞估值也高达150倍。

过去海底捞超高估值到底是由什么造成的?这种现象今年还有可能持续吗?界面新闻从市场发展、资金偏好、业绩表现出发,试图解开这些谜。

市场看好海底捞什么?

投资者对于海底捞的青睐,源于对餐饮行业尤其是火锅这一细分领域增长空间的看好。

2019年开始,沉寂多年的餐饮行业迎来了新气象。餐饮业营业额增加16.6%达到6557亿元。这是餐饮业营业额自2012年以后,第一次回归双位数增长。2013年到2018年,餐饮行业整体进入了调整期,餐饮企业个数增长陷入停滞,甚至在2014年、2015年和2017年都出现了下滑。随着人们外出就餐的需求不断增长,慢慢消化了过剩供给,餐饮行业新一波扩张周期来临。

过去几年,越来越多餐饮企业向连锁化方向发展,这体现在连锁餐饮企业的经营数据要先于整体行业回暖。2018年和2019年,连锁餐饮企业营业额分别增长了12.4%和14.6%,结束了此前五年的增长放缓期。另外,连锁餐厅的门店数也呈快速增长趋势。

大而分散是我国餐饮行业的特点。2019年,餐饮百强营业额仅占行业7%。一方面是因为口味的差异,另一方面也和餐饮行业标准化程度低有关。而中式快餐和火锅这两个业态相对最容易标准化,因此,通过连锁化做大市场规模也是市场看好火锅市场ji以及海底捞的原因。目前,火锅行业前五大企业的市场占有率为7.2%,仍有很大提升空间。

过去,海底捞的发展也在印证这一逻辑。2018年和2019年,海底捞营业收入都保持50%以上增速,这主要得益于门店扩张。海底捞门店数量从2015年的112家增加至2020年上半年的935家。

但即使处于风口期,以目前股价看,海底捞也已经不是一项好的投资标的了。

按照乐观估计,如果海底捞净利润能维持40%左右的增长,则其按照PEG参考的合理市盈率估值约为40倍。海底捞当前市值3360亿港元,对应净利润需达到87.5亿元。2019年,海底捞净利润仅为23.45亿元,按照40%的年化收益率计算,至少需要到2025年才可以达到。海底捞目前市值至少已经透支了未来四年的净利润。可是,谁能保证海底捞在未来四年间保持40%以上的年化净利润增速?

海底捞真能持续增长吗?

海底捞业绩增长目前都靠新开店拉动。但是,新开店都需要成熟期,这段时间新门店的盈利能力往往不如老店,因此,随着新门店增加,海底捞的平均盈利能力会出现下滑。这点已经从海底捞逐年下滑的净利率中体现出来。2016年,海底捞净利率为12.5%,到了2019年已经降到8.82%。

其次,门店越来越多并不意味着同等规模的增加收入,门店之间竞争也会拉低单店翻台率——这也是海底捞过去制胜的另一法宝。翻台率降低之后,单店盈亏平衡就成为考验。在这方面,海底捞目前趋势一样让人不能乐观。

2015年到2019,海底捞门店数量增长了5.9倍,同时期营业收入从5.6亿元增加到26.6亿元,增长3.8倍。这说明单店营业收入有被新开店摊薄。一二线城市市场曾经是海底捞营收贡献主力,但在2019年一、二线城市的营收已陷入增长困境,而在下沉市场,海底捞又面临着当地火锅品牌的竞争以及客单价偏高等挑战。海底捞曾豪言开出3000家店,如今还不足1000家门店就已经出现增长乏力问题。

同时,海底捞整体的翻台率也出现了拐点,从2018年最高时的5次/天下降到2019年的4.8次/天。2020年上半年,受疫情影响,翻台率继续下滑到3.3次/天。

餐饮业属于劳动密集型行业,虽然整体仍具成长性,但由于进入壁垒低,行业内竞争很激烈,人工成本、房租挤压净利,属于看似蓝海实则红海的市场。海底捞原料成本占总营收的42%,且呈上升趋势;人工成本占总营收的30%,仅上述两项就将海底捞的毛利率降到了30%以下。翻台率下降后,海底捞的门店想要实现盈亏平衡就更难了。如果这种平衡被打破,新增门店反而会成为负担。

另外,海底捞的品牌也不足以形成护城河。近年来火锅市场持续火爆引得不少巨头入局,九毛九(9922.HK)、百胜餐饮等都在火锅领域发力,老对手呷哺呷哺(0520.HK)也推出了高端品牌“凑凑”,另外,还有后期之秀大龙燚、巴奴等火锅品牌。这些品牌都在冲击海底捞的龙头地位。最早,海底捞以细致入微的服务闻名,但这种服务本身在消费者体验上也可以被复制,而且还曾被质疑“过度服务”。海底捞想要继续凭借服务帮助企业提高盈利水平已经很困难。食品产业分析师朱丹蓬表示,海底捞服务虽好,但品质一般,再加上近期“牛肉粒事件”,必将影响其品牌未来的可持续发展。

资金还会“抱团”吗?

海底捞的高估值也有资金抱团因素。今年开始,南下累计资金从1.7万亿港元增加到2.1万亿港元,大约有4000亿港元的资金跑去港交所抱团。

不过,这种情况正在发生改变。首先,由于市场对通胀预期有所增长,叠加现在整体处于低利率市场环境,市场担心货币政策收紧。

其次,港交所已明确计划增加印花税30%。此举也可能会“吓跑”一部分南下资金。在该消息宣布后,南下资金当日流出199亿港元,此后也有数日呈净流出态势。平安证券认为,从成本角度看,港股印花税占南向资金交易港股成本的85%-90%左右,而税率提升30%之后,南向资金交易港股的成本将显著上行。印花税上调带来的负面冲击可能并未完全出清,南向资金短期可能继续流出港股市场。

另外,港股IPO市场持续火爆,也会分散投资者的抱团趋势。多家内地消费股龙头获得国际资本市场的认可,估值屡创新高。例如,农夫山泉(9633.HK)上市不足一年市值达到5500亿港元;泡泡玛特(9992.HK)更是凭借其独特的商业模式,市值飙上1300亿港元,估值高达252倍。越来越多优质标的的出现也会分散投向海底捞的资金。2021年,字节跳动、商汤、旷视、奈雪的茶、喜茶、嘀嗒出行等众多明星公司将在港股IPO,中概股回归趋势也还将持续。届时,资金还会继续“抱团”估值已高的海底捞吗?

这场击鼓传花的游戏似乎已经接近尾声。

(文章来源:界面新闻)