2020年光伏全面平价,产业链各细分领域供需两旺,产业链内的企业均取得不错的业绩增长,但也有些企业即使处于黄金赛道,业绩仍出现亏损的情况。

智通财经APP了解到,中国玻璃(03300)发布业绩盈警公告。公告显示,中国玻璃2020年预计亏损1亿元人民币,而2019年同期净利润为7270万元。导致2020年净利润亏损的主要原因包括(1)2019年由于搬迁生产厂房,获得政府2.21亿元补助,而2020年没有获得补助。(2)由于新冠疫情的影响,导致公司应收账款及其他应收款确认的减值亏损金额由2019年的2053万元增加至2020年的1.23亿元。

受以上因素的影响,中国玻璃两日股价累跌逾10%。

浮法玻璃市场供需紧平衡,中国玻璃自建及收购扩产

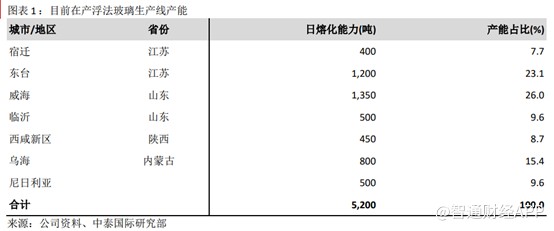

智通财经APP了解到,中国玻璃是中十大浮法玻璃生产商之一,总部位于北京,其玻璃生产线则分布在全国不同地区,包括江苏省宿迁市、江苏省东台市、山东省威海市、山东省临沂市、陕西省西咸新区、内蒙古自治区乌海市等。目前公司拥有13条浮法玻璃生产线,日熔化能力达6650吨,其中10条实际运行,在产熔化能力为5200吨。

玻璃原材料包括砂、纯碱、石灰石,生产所需燃料则包括天

然气、石油焦、燃料油、焦炉煤气等。当生产线点火投产后便需要全天24小时运作,直至冷修时候,一般在投产 6-8

年后。如果间期强制停产将重大影响生产线,涉及庞大成本。

由于玻璃单位产能投资较大,因此需保持高温生产、高

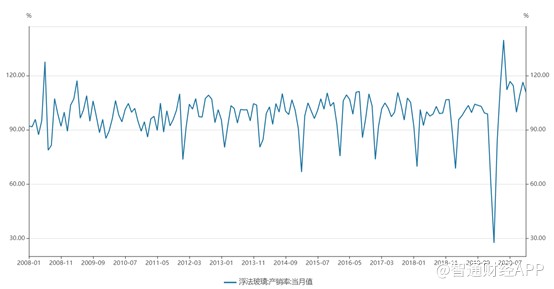

周转状态,才存在一定规模效应。换言之,即使玻璃销售量下跌,生产商也不容易在短期内停产以减省开支,因此产销率是一项有效反映短中期供需关系的指标,测试是否有供过于求的情况。

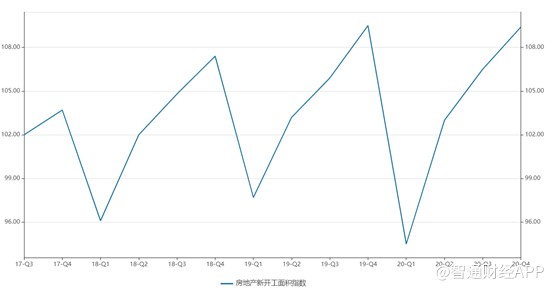

浮法玻璃的下游主要需求自房地产行业,约占总需求的7成。尽管近几年房住不炒是主线,但房地产新开工面积指数依旧在走高,除了去年受疫情影响的一季度新开工面积较少,其他季度房地产新开工面积均保持较好的势头。

正是地产的新开工面积指数向好,因此对浮法玻璃的需求也相对较高。数据显示,中国浮法玻璃的产销率在2020年2月下跌至

27.6%,明显反映新冠疫情对建筑工程的影响。当疫情受控,产销率则反弹至5月的140.0%,并在余下月份大都在100%以上。剔除 1-2

月的春节假期因素,综合近年的月度数据,浮法玻璃产销率在2008-2020 年期间大多在 100%水平上下,这反映中国浮法玻璃市场一向供需平衡。

另外,2020年12 月 16

日国家工信部公开征求对《水泥玻璃行业产能置换实施办法(修订稿)》的意见。对于浮法玻璃产能限制仍较为严格,包括连续停产两年及以上的产线不能用于产能置换及产能置换比例保持不变。新规下,浮法玻璃总体供给有望维持偏紧状态,且目前因光伏玻璃紧缺,价格上涨快,会导致部分浮法玻璃转产光伏玻璃,进而导致减少部分浮法玻璃的供应量。由此可见,浮法玻璃供需将保持相对紧平衡状态,价格维持坚挺。

作为浮法玻璃的十大企业之一,中国玻璃积极扩产。华泰证券预计公司三条日熔化能力合共为1500 吨的在建冷修技改的浮法玻璃生产线,最早可在 2021

年上半年投产/复产,包括位于临沂在冷修的 500 吨、宿迁在建的600吨以及陕西在升级改造的400吨 (改造前产能为350吨)。

上述产能投产后,公司在产浮法玻璃日熔化能力可由去年的 5200 吨,增长至今年的6700吨,同比增长28.8%。

除了自己扩产外,中国玻璃也积极寻求并购。2020年12月公司在公告中表示,关于潜在收购一条位于西非尼日利亚的日熔化能力为 600

吨的浮法玻璃生产线的70%股权,已与卖方签订谅解备忘录(“MOU”),并将进行尽职调查及评估。由于MOU的排他期直至 2021

年6月30日,不排除有收购成功的可能性。

此外,2021年2月4日,公司又发布公告称,拟收购一家国内筹建浮法玻璃及光伏玻璃生产线的公司51%或以上的股权,排他期直至2021年12月31日。若上述两个收购计划落地,在浮法玻璃方面,中国玻璃的产能将进一步扩大。

光伏玻璃供需两旺,中国玻璃欲从中分一杯羹

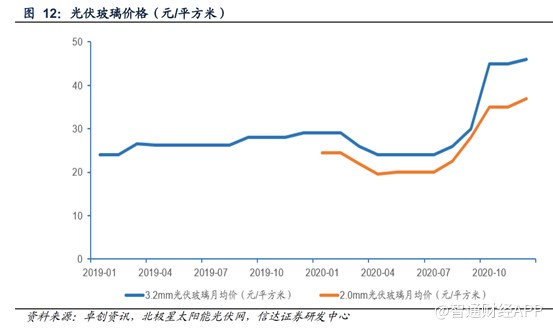

自2019年起,因光伏组件的广泛应用,光伏玻璃作为生产光伏组件的主要部件一直供不应求,中国玻璃也计划进军光伏玻璃业务。

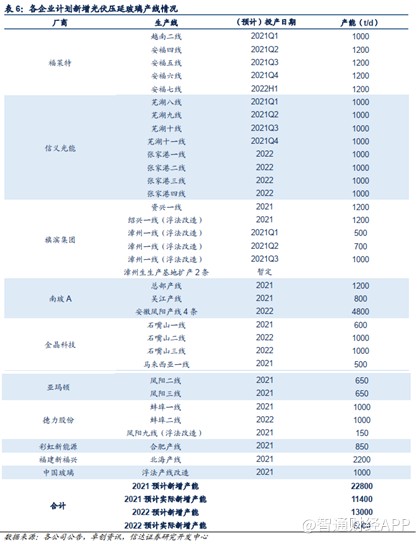

目前,光伏玻璃产能扩张主要集中在信义光能(00968)、福莱特玻璃(06865)等龙头公司。其中福莱特2020年计划在越南海防新建两条日熔量各为1000t/d光伏玻璃产线,产能投产后总产能有望达到7400t/d。信义光能2020年共规划四条1000t/d的生产线,产能投产后总产能有望达到11800t/d。但是受公共卫生事件影响,福莱特仅一条1000t/d生产线点火试生产,剩余一条生产线延后至2021年一季度;信义光能仅两条1000t/d生产线试生产,其他的生产线投产将于2021年二季度前。

截至2020年11月底,据市场统计数据,全国光伏玻璃总产线共计166条,总产能28060t/d,在产产线162条,实际在产产能27160t/d。考虑生产玻璃原片的合格率和深加工阶段的成品率,2020年实际产能供给约为20642t/d,产能缺口达到2627t/d,光伏玻璃供给偏紧。

受此影响,光伏玻璃价格也持续走高。

而2021年,随着光伏平价,全球对光伏的需求还在持续提升。根据光伏分会预测,2021年全球装机量有望快速提升至140-160GW,对应组件需求达到170GW—180GW。根据信达证券测算,按2021年全年全球光伏新增装机总量(预测值)计算,光伏玻璃原片总需求量为1132.91万吨,同比增长33%,对应31038t/d。

供给方面,据统计,2021年合计新增产能22800t/d,但是考虑到良品率方面的影响,实际新增产能可能仅11400t/d,加上原有产能,市场供给依然有1049t/d的少量缺口,供给偏紧。

在光伏玻璃供给紧缺叠加超白浮法玻璃价格占优的形势下,下游组件公司从 2020 年 Q4 开始采用超白浮法玻璃替代背板超白压延玻璃进行组件生产。

光伏玻璃主要由超白压延玻璃及超白浮法玻璃组成,而超白浮法玻璃可利用中国玻璃现有产线的产能生产,无需做任何重大升级或增加改造成本。此外,中国玻璃董事会认为,扩大现有生产线的产品范围,可使得这类生产线直接向公司计划建设的新太阳能玻璃深加工生产线供应超白玻璃,进一步降本。

目前中国玻璃在江苏宿迁拥有一条在 2020年11月已经投产的年产能 1200万平方米的双玻组件用超薄光伏封装材料生产线。

此外,公司在2020年11月发布公告称,本报告早前提及宿迁600吨及陕西400吨浮法玻璃生产线,原用作生产高端汽车玻璃,计划加上超白浮法玻璃品种,供太阳能电池板及光伏封装材料生产用。

同年12月,公司又发布公告称,由于地方城市规划原因,将位于南京的720吨光伏超白压延玻璃产能指标,迁往江苏宿迁高新区建立新光伏超白压延玻璃生产线。

尽管光伏玻璃业务方面中国玻璃尚未有大规模的产出,但随着上述这些产能的落地,对中国玻璃的业绩也有较大正面的影响。

不过由于光伏玻璃龙头企业在积极扩产,有券商分析指出,福莱特和信义光能两大龙头各超4000

吨/日的扩产节奏,也将极大程度地保障今年的光伏玻璃整体供给,预计2021 年二季度开始光伏玻璃的供需情况将显著改善。

综合来看,尽管2020年由于没有补贴,中国玻璃业绩出现亏损,但2021年由于公司浮法玻璃扩产,加上2020年业绩基数较低,因此2021年业绩或有较明显的改善。另外光伏玻璃业务,由于在2020年11月已有一条生产线投产,因此可见2021年该项目会给公司带来较大业绩贡献。而其他在建项目,若能抢在2021年二季度前投产,基本上也不愁卖,或能为业绩带来较为正面的影响。