新浪科技讯 北京时间3月6日凌晨消息,中国在线问答社区知乎向美国证券交易委员会(SEC)递交了IPO申请,寻求在纽约证券交易所上市,股票代码为“ZH”,瑞信、高盛、摩根大通担任承销商。

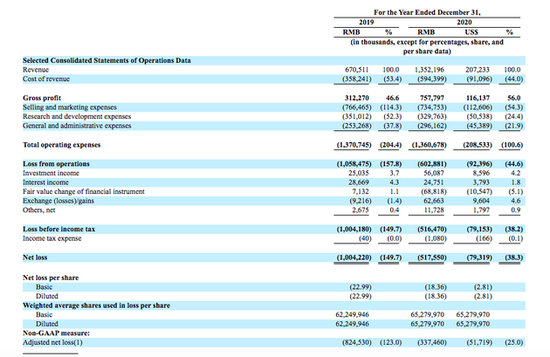

招股书显示,2020年总营收13.52亿元,2019年营收6.71亿元,同比增长 101.7%。2020年毛利7.58亿元,2019年毛利3.12亿元,同比增长142.7%。2020年毛利率56%,2019年毛利率46.6%,同比增长20.2%。2020 年净亏损 5.18 亿元,2019年净亏损10亿元,同比收窄48.2%。

以下为招股书摘要:

财务业绩:

知乎2020年营收为人民币13.52亿元(约合2.07亿美元),与2019年的人民币6.70亿元相比增长100%。

营收成本为人民币5.94亿元(约合9109.6万美元),与2019年的人民币3.58亿元相比增长53.4%。

毛利润为人民币7.58亿元(约合1.16亿美元),与2019年的人民币3.12亿元相比增长46.6%。

销售与营销开支为人民币7.34亿元(约合1.13亿美元),而2019年为人民币7.66亿元。

研发开支为人民币3.30亿元(约合5053.8万美元),而2019年为人民币3.51亿元。

总务与行政开支为人民币2.96亿元(约合4538.9万美元),而2019年为人民币2.53亿元。

整体运营开支为人民币13.61亿元(约合2.09亿美元),而2019年为人民币13.71亿元。

运营亏损为人民币6.03亿元(约合9239.6万美元),而2019年为人民币10.58亿元。

净亏损为人民币5.18亿元(约合7931.9万美元),而2019年净亏损为人民币10.04亿元。

不按美国通用会计准则,调整后的净亏损为人民币3.37亿元(约合5171.9万美元),而2019年净亏损为人民币8.25亿元。

每股基本和摊薄净亏损均为人民币18.36元,而2019年每股基本和摊薄净亏损均为人民币22.99元。

截至2020年12月31日,知乎拥有现金和现金等价物9.58亿元人民币(约合1.47亿美元),定期存款10.93亿元人民币(约合1.67亿美元),短期投资10.46亿元人民币(约合1.60亿美元)。

而截至2019年12月31日,知乎拥有现金和现金等价物9.00亿元人民币,定期存款11.51亿元人民币,短期投资14.92亿元人民币。

运营数据:

目前,知乎仍处于货币化的早期阶段,但多个新的货币化渠道为快速增长提供了保障。知乎从2016年开始提供在线广告,2018年推出付费内容,2019年上半年推出付费的“盐选”会员计划,并于2020年初正式推出内容商务解决方案。2020年,知乎继续扩大以内容为中心的盈利渠道,包括提供在线教育和电子商务相关服务。

2020年,知乎营收为人民币13.52亿元(约合2.07亿美元),而2019年为人民币6.71亿元。。其中,广告营收为人民币8.43亿元,2019年为人民币5.77亿元。

付费会员营收为人民币3.20亿元(约合4911.4万美元),2019年为人民币8799.7万元。内容商务解决方案营收为人民币1.36亿元(约合2081.4万美元),2019年为人民币64.1万元。

广告营收:

2020年,知乎广告收入为8.433亿元人民币(约合1.292亿美元),与2019年的5.774亿元人民币相比增长46.0%。这一增长主要得益于用户群的持续增长。

月活跃用户人数(MAU):

2020年,知乎平均MAU为6850万,与2019年的4800万相比增长42.7%。同时,每MAU的广告收入增加到12.3元人民币,而2019年为12.0元人民币。

付费会员:

2020年,知乎付费会员收入为3.205亿元人民币(约合4910万美元),而2019年为8800万元人民币。

这主要得益于MAU以及付费比例的提高。2020年,付费比例为3.4%,而2019年为1.2%,凸显了付费会员业务在用户中的渗透程度不断加深。

公司概况:

知乎的使命是什么?

我们相信,每个人都有丰富的知识、经验和洞察力,不分背景和教育。我们也相信,人们在追求自己的兴趣、学术、事业和激情的同时,也渴望充实自己。我们的使命是使人们能够分享知识、经验和见解,并找到自己的答案。

是什么让知乎变得伟大?

CIC数据显示,知乎是最大的“问答”在线社区,也是中国五大综合在线内容社区之一,无论是基于平均移动MAU,还是2020年收入。此外,知乎也被认为是最值得信赖的在线内容社区,并被广泛认为提供了中国最高质量的内容。

我们引以为豪的是,我们是一个“答案市场”。在十多年的时间里,通过我们的用户和内容创作者之间的持续创作和参与,稳定地积累了值得信赖的内容。截至2020年12月31日,我们累计拥有4310万内容创作者,贡献了3.153亿个问题和答案答。

我们的业务由以下支柱支撑:内容和内容创作者、用户、以内容为中心的货币化、技术和数据,以及文化和品牌。

知乎的管理团队:

周源:公司创始人、董事长兼CEO

Zhaohui Li:董事

Jiatong Peng:董事

李大海:首席技术官(CTO)、董事

孙伟:首席财务官(CFO)、董事

Hanhui Sam Sun:独立董事

Hope Ni:独立董事

股权结构:

IPO之前,知乎创始人、董事长兼CEO周源拥有公司475,279股A类普通股,19,227,592股B类普通股,占股8.2%,拥有46.6%的投票权。

公司所有董事和高管总计持有4,079,269股A类普通股,19,227,592股B类普通股,占股9.6%,拥有47.2的投票权。

知乎的第一大股东股市周源,第二大股东是创新工场,持有31,530,549股A类普通股,占股13.1%,拥有7.6%的投票权。

第三大股东是腾讯,持有29,496,613股A类普通股,占股12.3%,拥有7.1%的投票权。

第四大股东是启明创投,持有27,158,098股A类普通股,占股11.3%,拥有6.6%的投票权。 6.6

第五大股东是SAIF IV Mobile Apps (BVI) Limited,持有22,244,965股A类普通股,占股9.3%,拥有5.4%的投票权。

风险因素:

1.与公司业务和整个行业有关的风险

·我们的业务取决于,我们提供满足用户偏好和需求的高质量内容的能力;

·如果不能保持和提升我们的品牌和声誉,可能会削弱我们扩大用户基础和内容货币化的能力;

·我们的成功取决于,我们吸引和保持活跃用户群的能力;

·我们过去经历了净亏损和负运营现金流,未来我们可能会继续经历这种情况;

·我们可能无法有效地管理我们的增长,这可能会危及我们业务的成功;

·我们可能无法留住或吸引商家和品牌,或无法增加他们在我们社区的消费;

·我们不能保证新业务计划和盈利战略将成功实施;

·我们在一个竞争激烈的市场中运营,可能无法有效竞争;

·我们可能跟不上技术发展的步伐;

·我们一直并可能继续受到与知识产权和其他原因有关的索赔和指控的影响;

·我们可能无法充分保护我们的知识产权,这可能会对我们的业务和竞争地位造成不利影响。

2.与公司结构相关的风险

·如果建立我们业务运营结构的协议,不符合中国法律法规,或者如果这些法规或其解释在未来发生变化,我们可能会受到严厉的惩罚或被迫放弃我们在这些业务中的权益;

·我们的合同安排在提供运营控制权方面可能不如直接所有权有效,我们的VIE股东可能无法履行我们合同安排下的义务。

3.与业务经营有关的风险

·经济、政治或社会条件或政府政策的变化,可能会对我们的业务和经营业绩产生实质性的不利影响;

·法律制度存在不确定性,这可能会限制我们可以获得的法律保护;

·如果我们未能获得并保持所需的许可证和审批,或者如果我们被要求在这方面采取合规行动,我们的业务、财务状况和运营结果可能会受到实质性和不利的影响。

4.与ADS和此次股票发行相关的风险

·在此次发行之前,我们的股票或美国存托股(ADS)没有公开市场,您可能无法以支付的价格或高于支付的价格转售我们的ADS,或者根本不能转售这些ADS;

·ADS的交易价格可能会波动,这可能会给投资者带来重大损失。

IPO收益用途:

此次股票发行的净收益将用于(I)产品和服务的开发,(Ii)营销和用户增长,(Iii)研发,以及(Iv)一般性企业用途,包括潜在的战略投资和收购。

(马金露 HF120)