ST科迪(002770.SZ)2月28日晚间发布公告,对此前发布的业绩预告数据进行了修正。

此前业绩预告称,ST科迪预计2020年实现归属于上市公司股东的净利润为175.15万~1751.48万元,修正后的业绩快报数据为2020年净亏损11.04亿元。

对此,ST科迪表示,净利润亏损的主要原因为本年度其他应收科迪食品集团股份有限公司(下文简称“科迪集团”)款项未能及时收回,计提信用减值损失9.33亿元及对外担保计提预计负债2.72亿元所致。

自2020年6月,ST科迪的大股东科迪集团存在非经营性占用公司资金的消息被曝出后,在科迪乳业被ST的同时,科迪集团也同时被债权方要求重组。针对ST科迪的调查仍旧没有结果,在一系列的事件之后,ST科迪以及其背后的科迪系究竟走向何方则难以预测。

对此,《中国经营报》记者向科迪乳业发送采访函,截至发稿尚未收到回应。

业绩再次全面反转

2020年2月,ST科迪公开了2019年业绩快报,净利润为负0.5亿元,而此前发布的2019年业绩预告还预计净利润为正向盈利0.32亿元到0.48亿元。

时隔一年后,ST科迪的业绩反转再次上演。2月28日晚间,ST科迪发布公告,对此前发布的业绩预告数据进行了修正。业绩预告称公司预计2020年实现归属于上市公司股东的净利润为175.15万元至1751.48万元,修正后的业绩快报数据为2020年净亏损11.04亿元。

从正向盈利修改到巨亏11亿元,ST科迪的业绩更改立刻引来了监管部门的问询。3月1日,中小板公司管理部对ST科迪的业绩修改进行了问询,要求其就造成业绩修改的原因以及相关问题进行补充说明。同时,因业绩修改违反了相关规定,河南省证监局对科迪乳业董事长张清海、总经理张枫华、财务总监李建全、时任财务总监胡文猛出具警示函。

对于此次业绩的修改,ST科迪给出的解释称,由本年度其他应收科迪集团款项未能及时收回计提信用减值损失9.33亿元及对外担保计提预计负债2.72亿元所致。本次业绩快报与前次业绩预计出现差异的原因是,由于科迪集团用第三方资产偿债被搁置,虽实际控制人正在积极推进以承债方式解决,但4月30日前全部偿还尚存在不确定性,经公司认真研究故计提减值,导致前次业绩预告与本次快报存在差异。

综上所述,此次业绩的变脸原因是由于大股东科迪集团在占用上市公司资金之后,科迪集团无法偿还导致了科迪乳业将该笔资金计入到亏损中。在此背景下,科迪集团挪用18.65亿元资金中,恰好一半存在难以偿还的状态。

“根据公告来看,原本大股东科迪集团想用别人的资产偿债(并未透露第三方的信息),但是现在这个想法被搁置了,也就是这种偿债方式基本不可行,科迪集团很难具备偿还债务的能力。”香颂资本执行董事沈萌说。

同时沈萌还告诉记者,对于ST科迪与科迪集团之间的债务关系,目前要看占用上市公司的资金是否被认定为一种债务,如果是属于债务,那么在科迪集团破产重整的过程中,要看这些债务会如何处置,大概率会是债务减记或债转股;但如果被认定为资金往来,上市公司只能计入到坏账中。但很明显,根据此次公告,科迪集团的占用资金被认定为债务。

但是在2019年三季度财报中,ST科迪原有的16亿元货币资金就仅剩2720.3万元,而其他应收款这一项目突然猛增了19.65亿元。到了2019年,ST科迪货币资金年末余额较 2018 年年末余额减少 16.4亿元,同比减少98.40%,主要为本报告期控股股东借本公司款项所致。应收账单18.6亿元,对此,ST科迪解释称主要为本报告期控股股东借款项所致。而在2020年的6月份,ST科迪称“大股东科迪集团非经营性占用18.65亿元”。

“科迪集团与科迪乳业不属于资金往来,意味着并不是业务之间层面的资金关系。”沈萌告诉记者,“大股东占用不属于应收款项之中的,应收款应该是和产品销售相关的,大股东挪用就没有一个合理的科目入账,这都是无法继续隐瞒之后进行的账务调整,不仅涉嫌信披违规,还存在利用会计手段进行违规处理账目的问题。”

该笔资金最终以ST科迪承认为大股东科迪集团非法占用收尾,但问题在于目前的科迪集团根本不具备偿还债务的能力。在2020年6月,ST科迪发布公告表示,自查发现控股股东科迪集团存在非经营性占用公司资金的情形。截至上述公告披露日,公司控股股东科迪集团非经营性占用公司资金余额为18.65亿元。在此之后,2020年12月,ST乳业发布公告称,债权人魏均平以科迪集团 “资产不足以清偿全部债务 ”“明显缺乏清偿能力”“仍具备重整价值”为由提交了破产重整申请书。控股股东科迪集团的破产重整被法院受理。

ST科迪提示,目前科迪集团重整存在不确定性,可能会导致公司控制权发生变化。如果成功实施重整,将有利于改善控股股东资产负债结构,有利于为科迪集团引入战略投资者,并加快解决控股股东对ST科迪资金借用及违规担保等一系列问题。ST科迪与控股股东在资产、财务、业务等方面均保持独立,控股股东破产重整申请不会对科迪乳业日常生产经营产生重大影响,目前公司的生产经营正常。

退市的危机

“ST科迪在爆发危机之前,平均每天收购的原奶数量在300吨左右,但现在每天收购的原奶不过50吨。”一名河南奶农告诉记者,科迪乳业原有两个工厂,现在大部分都是新工厂在运行生产,而旧工厂处于半停运状态。

ST科迪产能的下降,很大原因受制于上游供应链。在欠款事件爆发后,很多奶农尤其是山东的大户奶农均停止了与ST科迪的合作,而剩下与ST科迪保持合作状态的奶农,都是与ST科迪保持现金交易的,奶农为了自身的利益与生存,不敢与其有赊欠行为。也就是说ST科迪为了保证能够收到原奶,必须持有大量资金支持。奶农的说法在ST科迪的财报中也有迹可循。其2020年中报显示,报告期末货币资金较上年末下降 55.04%,主要为本报告期支付材料款使银行存款减少所致。

这对于本身资金紧张的ST科迪来说非常不利。ST科迪在中报中认为,“随着市场流动性波动加剧,公司融资渠道受阻,资金成本上升,对公司2020年上半年经营产生影响较大。”

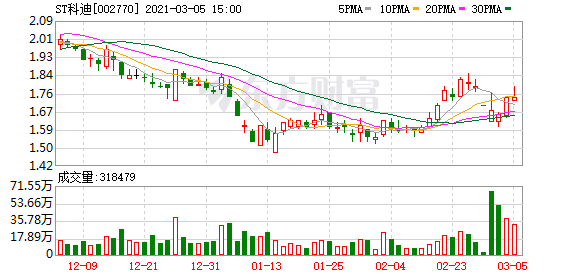

对于目前的ST科迪来说,无论是经营状况还是股价都处于较为不利的状态。科迪乳业自1月份以来,股价持续走低,曾最低跌至1.48元/股,多次跌至历史最低水平,截至发稿ST科迪的股价为1.74元/股。在2020年3月至4月,ST科迪的股价曾多次涨停和跌停,股价的异动使得监管部门多次问询并要求说明情况。

根据相关规定,上市公司连续亏损三年,或者股价低于1元时,都会触发强制退市的风险。这对于已经连续亏损两年、股价在1.5元左右徘徊,且已经被ST的科迪乳业来说,处于较为不容乐观的处境。

根据行业人士的看法,目前在河南地区,ST科迪遭到了花花牛争夺,尤其是郑州地区,花花牛在势头上已经完全超过了ST科迪,甚至2020年曾传出花花牛有意入股ST科迪的消息。

乳业分析师宋亮告诉记者,可以预见的是,在2021年,原奶价格仍有上涨的趋势。从前不久蒙牛、伊利提高白奶价格可以看出,从企业层面来看,原奶价格上涨已经成为趋势。这意味着作为下游的生产企业会承受更多的成本和经营压力。对于各方面正常的企业来说,原奶价格上涨并不会直接影响到企业的生存问题,但ST科迪自身就存在各类债务问题,且还面临着竞品争锋的挤压。由此来看,在2021年ST科迪的生存状况并不容乐观。

(文章来源:中国经营报)