3月7日晚间,A股游戏行业龙头三七互娱(002555)发布《非公开发行A股股票发行情况报告书暨上市公告书》。公告显示,公司定增计划获多家机构的参与,最终确认获配对象为14个,募集资金总额约29.33亿元。其中,睿远基金认购金额最大,获配7亿元,中国电信旗下上市公司号百控股(600640)获配1.4亿元。

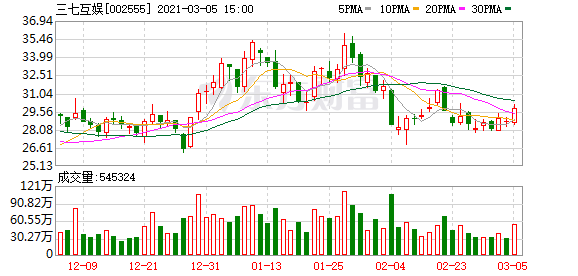

值得注意的是,三七互娱此次增发A股股份约为1.06亿股,定增发行价格为27.77元/股,相当于上一个交易日(3月5日)29.83元每股收盘价的93.09%。

获配对象阵容强大

公告显示,本次新增股票将于2021年3月10日上市,新增股份上市日公司股价不除权,股价交易设涨跌幅限制。

实际上,三七互娱的定增获配对象可谓阵容强大,括多家公募、私募机构、险资以及产业资本等。

具体来看,公募方面包括,睿远基金、交银施罗德、华夏基金、银华基金、中欧基金分别认购7.02亿元、5.7亿元、2.02亿元、1.69亿元、1.66亿元;泰康人寿通过旗下产品共计认购4.03亿元;百亿规模私募正心谷也通过旗下产品累积认购5亿元。

值得注意的是,中国电信旗下上市公司号百控股也参与认购了三七互娱定增份额,可谓产业资本出手。

号百控股今日公告称,以自有资金按照27.77元/股的价格,认购三七互娱非公开发行的504.14万股A股股份,认购金额为1.4亿元。

对此,号百控股表示,本次对外投资一方面有利于获取投资收益;另一方面通过股权纽带,为双方展开进一步业务合作奠定基础。与此同时,本次对外投资的股权将计入以公允价值计量的金融资产且其变动计入当期损益,预计对公司短期业绩产生一定影响。

此外,三七互娱定增获配认购方还包括一位名叫陈根财的自然人,其认购额达8000万元。

回溯来看,2020年4月1日,三七互娱披露定增预案。公司拟定增募集资金扣除发行费用后,拟用于网络游戏开发及运营建设项目、5G云游戏平台建设项目和广州总部大楼建设项目。

彼时,三七互娱表示,通过实施本次募投项目,公司将进一步强化精品游戏内容研发及运营能力,提升游戏主业市场竞争力,获取更多市场占有率。

与此同时,募投项目的实施将有利于提升公司的经营规模,完善公司的产品结构和市场布局,降低经营成本,进一步加强公司的竞争优势,提高盈利能力。

今年产品储备丰富

三七互娱2011年在深交所上市,公司聚焦以手机游戏和网页游戏的研发、发行和运营为基础的文化创意业务,同时布局影视、音乐、动漫、VR、文化健康产业、互联网少儿教育及社交文娱等领域。

目前,三七互娱已经发展为国内前三名的游戏研发及运营厂商。2020年半年报显示,上半年公司国内手机游戏业务的市场占有率进一步提升至10.51%。公司在运营的国内手机游戏的最高月流水超过18亿,新增注册用户合计超过1.32亿,最高月活跃用户超过8200万。

2020年上半年,公司业绩稳健增长,报告期内实现营业收入79.89亿元,同比增长31.59%;净利润17.00亿元,同比增长64.53%。对此,三七互娱表示,手机游戏发行与研发业务的增长是本期整体收入及利润增长的主要驱动力。

三七互娱2020年10月30日发布的2020年三季报显示,前三季度,公司实现营收112.9亿元,同比增长18.09%;净利22.6亿元,同比增长45.27%;基本每股收益1.07元。

良好的业绩增长也频频引来机构投资者的关注。在发布三季报至今年,公司共接待了三场机构投资者的调研,机构关注了公司未来3-5年的规划、今年产品储备情况等。

三七互娱表示,公司自18年开始就进行多元化的转型,目标是多元化、年轻化、多品类化,用户年龄层会向下突破,在流量经营的核心优势基础上去做新品类创新和用户拓展,未来3-5年公司会立足“双核+多元”产品战略,推动双核(MMORPG和SLG)+多元(SRPG、模拟经营、泛二次元、女性向)品类发展。

谈及2020年产品储备,三七互娱在今年1月底透露,今年产品储备丰富,代理+自研产品大概有50余款将陆续推出。MMORPG品类,今年国内将发行6款主要产品,海外2款。SLG品类,国内将发行3款主要产品,海外4款。模拟经营游戏今年共有4款将发行等。

(文章来源:e公司)