又有券商宣布再融资了!

3月7日晚间,华创阳安(600155,收盘价10.94元)发布公告称,公司董事会通过一项非公开发行股票计划。本次非公开发行股票的发行对象为不超过35名特定对象,数量不超过约5.22亿股(含本数),募集金额上限为不超过80亿元。

这已是今年以来第五家提出再融资计划的券商。前期国海证券、东兴证券、国联证券和中信证券已先后抛出再融资方案,尤其是中信证券宣布拟配股后股价暴跌更引发了市场关注。

拟30亿元投资自营并提出降低财务风险

华创阳安前身为宝硕股份,华创证券为华创阳安的子公司。根据公告,本次定增,发行价格为不低于定价基准日前20个交易日公司股票交易均价的80%。扣除发行费用后拟全部用于向华创证券增资,以增加华创证券资本金,补充其营运资金,优化业务结构,扩大业务规模,提升市场竞争力和抗风险能力。

对华创证券增资后,华创证券对资金的主要用途如下:

证券自营业务不超过30亿元,信用交易业务不超过20亿元,股权投资业务不超过12亿元,资产管理业务不超过5亿元,信息系统建设不超过3亿元,偿还债务不超过10亿元。

华创阳安明确指出,本次定增充分且必要:截至2020年末,华创证券净资本为109.06亿元,行业排名第43位,与领先券商相比仍有较大差距,净资本规模已成为制约相关业务发展的主要因素。本次定增将进一步补充华创证券净资本,满足各类业务尤其是投资业务、资本中介业务的需求,提升公司盈利能力,提高股东回报。

此外,华创阳安还特别指出,截至2020年9月30日,华创证券合并资产负债率为73.50%,扣除代理买卖证券款后为68.95%。虽然借助债务融资加快业务发展是证券行业常规发展模式,华创证券仍需主动降低有息负债的规模,以平衡经营收益与财务风险。本次募集资金将部分用于偿还到期债务,以降低财务风险。

华创证券在竞争激烈的券商行业中,其业绩一贯中规中矩。引发市场关注的更多是其股权结构或资本运作上的起起伏伏——去年2月,随着新希望系不断减持,华创阳安发布了一份关于无控股股东及实际控制人的公告,显示公司不存在持股比例50%以上控股股东或可以实际支配公司30%以上股份表决权的投资者。此外,华创证券还一度希望联姻太平洋证券,却因15亿元保证金问题和太平洋的股东北京嘉裕对簿公堂。

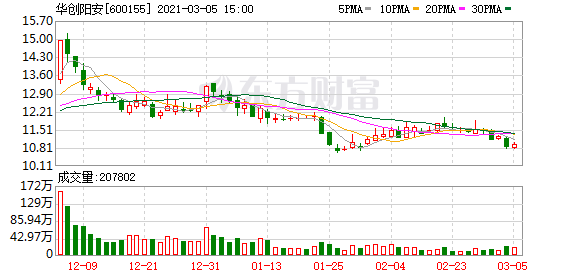

在近两年A股市场的牛市中,华创阳安股价表现不佳,继去年下跌5.99%后,今年以来,股价继续下跌17.06%。

巨额再融资潮中券商板块表现不佳

但这份80亿元定增更引人关注的,是近年来券商板块的巨额融资潮。今年以来,在华创阳安之前,国海证券、东兴证券、国联证券和中信证券已抛出再融资方案,预计计划募集资金上限为合计不超过490亿元。加上华创阳安本次的80亿元,券商今年的再融资计划上限已被拉高至570亿元。也就是说,不管是大券商还是中型券商,不管是第一梯队还是第二梯队,都在努力寻求再融资。

其中,中信证券几乎占据了半壁江山。根据公司公告,中信证券拟配股募资不超过280亿元;在扣除发行费用后将用于四项业务:不超过190亿元拟用于发展资本中介业务,不超过50亿元拟用于增加对子公司的投入,剩下不超过40亿元则用于加强信息系统建设及补充其他营运资金。

尽管中信证券的配股比例仅为10配1.5,但却遭遇投资者“用脚投票”,公告次日大跌近6%。

此外,已经完成再融资的公司,其近期股价表现也不佳。如中原证券去年7月完成了2019年提出的定增,价格为每股4.71元,今年2月1日首批定增限售股解禁上市,中原证券当天却以跌停报收并跌破定增价,3月5日收盘仍距离定增股东解套有2分钱差距。

虽然是牛市,但券商板块近两年来却难以形成长时间热点,行情多以脉冲为主。有观点认为,券商行业不断攀升的融资需求降低了ROE,是制约券商板块表现的重要因素。

这如同曾经的银行板块。2011年左右上市银行掀起了补血高潮,多家上市银行提出再融资计划。如2011年招行提出了不超过350亿元的A+H股配股计划,这距离2010年完成上次配股仅有一年多,因此引起了市场诸多议论。最终招行以每股9.29元的价格于2013年9月完成了配股。

但长期来看,招行最终成为银行板块的翘楚之一,2013年完成配股几乎是其之后2014年以来慢牛走势的起点。目前其市场价已突破50元大关,较2013年配股时上涨超过4倍。

目前银行板块估值分化巨大。如招行市净率超过2倍,而华夏银行却不足0.5倍。其背后是市场做出的选择——对于有特色、有独特核心竞争力的公司给予的溢价。

从目前情况来看,券商板块公司之间虽因净资本规模、地域因素等原因盈利能力差异巨大,然而在财富管理、资产管理等方面仍然充斥着诸多同质化竞争。以银行板块历史为鉴,40余家上市券商(将来预计还将继续增加)中,谁将在巨额融资潮中抢得先机、又能将所募集资金善加利用为投资者真正创造回报?只有时间能检验。

(文章来源:每日经济新闻)