去年下半年以来,宁波银行(002142.SZ)、江苏银行(600919.SH)等上市银行接连采用配股的方式进行再融资,青岛银行(002948.SZ;03866.HK)也紧随其后。

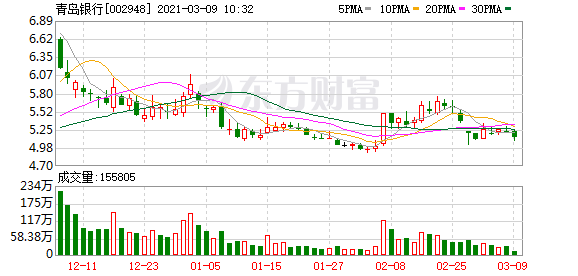

近日,青岛银行发布公告称,计划按照每10股配售不超过3股的比例向全体股东配售股份,拟募资金额不超过50亿元用于补充核心一级资本。不过,二级市场对于此次配股似乎并不买账。自2月27日配股消息公告以来,青岛银行A股股价连跌三日。

近年来,贷款投放力度加大之下,导致青岛银行资本消耗过快,募资补血也成了当务之急。此外,在房地产业宏观调控政策下,青岛银行涉房贷款占比超监管“红线”引发关注。《投资者网》就相关问题向青岛银行求证,并获得了一定的答复。

欲配股募资“补血”

近日,青岛银行发布配股预案称,计划按照每10股配售不超过3股的比例向全体股东配售股份,拟募资金额不超过50亿元用于补充核心一级资本。由于青岛银行两地上市,此次A股配股与H股配股比例将相同。

去年12月,江苏银行配股募资落定,而在此之前上市银行配股融资的案例则要追溯到2013年。光大银行金融市场部分析师周茂华告诉《投资者网》:“以前上市银行并不经常使用配股,较大程度是由于配股后需要除权。由于投资者担心未来股价走势,这就可能出现部分股东参与不积极导致融资失败,或出现部分股东在配股前就抛售股票。”

值得一提的是,在投资者交流平台上,众多投资者对这种“半强迫”式的再融资方式表达了异议。短期来看,二级市场对于此次配股似乎也并不买账,自2月27日配股消息公布以来,青岛银行A股股价连跌三日。

对此,周茂华表示:“理论上,未参与配股的投资者股权会被摊薄,短期可能对股价存在一定影响,但从上市银行发展看,配股有助于银行充实资本实力、提升市场竞争力。”

据了解,青岛银行于2015年12月在香港联交所上市。2019年1月,青岛银行回归A股募资补充核心一级资本。尽管已于A+H两地上市,但该行核心一级资本充足率并未因此得到提高,“资金饥渴”的问题一直存在。

2017年—2020年9月末,青岛银行核心一级资本充足率分别为8.71%、8.39%、8.36%和8.35%。截至去年9月末,该行资本充足率、一级资本充足率分别为14.17%和11.32%,均低于同期商业银行平均水平。

此外,近年来青岛银行实现了贷款规模的快速扩张。贷款投放力度加大之下或导致青岛银行资本消耗过快,募资“补血”也就成了当务之急。

2015年至2020年,青岛银行贷款规模增速基本保持在12%-37%。根据2020年度业绩快报显示,青岛银行资产总额4598.28亿元,同比增长23.07%,其中,客户贷款总额(未含应计利息)2067.47亿元,同比增长19.65%。

针对此次配股意图,青岛银行回复《投资者网》称:“本次配股方案是在综合考虑了融资时间周期、监管政策导向等因素后审慎确定,符合青岛银行长期发展战略,有利于增强青岛银行的业务发展动力和风险抵御能力,提升竞争优势和盈利水平,更好地助力实体经济发展。”

涉房贷款亟待压降

3月2日,中国银保监会主席郭树清在国新办举行的发布会上谈到房地产业时表示,现在房地产金融化、泡沫化倾向还比较强,但是2020年房地产贷款增速8年来首次低于各项贷款增速,房地产金融化泡沫化势头得到遏制。

而就在不久前,央行和银保监会联合发布的《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(下称“新规”),首次对涉房贷款占比划定了上限。根据青岛银行所处的第三档中资小型银行和非县域农合机构要求,房地产贷款占比上限应不超过22.5%,个人住房贷款不超过17.5%。

若以2020年6月数据为基础,青岛银行将面临两项指标均超标的问题。截至2020年6月末,青岛银行全部房地产贷款占比为31.57%。其中,个人住房贷款占比和对公房地产贷款占比分别为19.86%和11.71%。可见,青岛银行压降房地产贷款已是迫在眉睫。

针对涉房贷款超标的问题,《投资者网》向青岛银行求证,该行表示:“新规发布后已积极与当地监管机构进行了充分沟通,并结合银行实际情况制定调整方案。青岛银行将于过渡期内逐步压降房地产贷款和个贷占比,确保在规定期限内完成调整。”

资产质量方面,截至去年三季末,青岛银行拨备覆盖率为164.79%,在A股上市银行排名倒数第六,A股上市城商行中排名倒数第二。而据2020年业绩快报显示,该行不良贷款率1.51%,比上年末下降0.14个百分点;拨备覆盖率虽升至169.62%,但未见明显提升迹象。

合作放款遭投诉

银行保险机构、助贷机构合作放贷一直是监管的重点,在贷款中违规收取应减免费用,强制捆绑销售,收取高额服务费和代理手续费等损害消费者权益的行为更是被严令禁止。

去年11月,国务院办公厅督查室、中国银保监会办公厅通报了有关部分银行保险机构、助贷机构违规抬升小微企业综合融资成本的典型问题。其中,平安普惠融资担保有限公司(下称“平安普惠”)因与兴业银行合作贷款产品推高融资成本被点名通报。

在黑猫投诉平台上,一则对青岛银行的投诉内容引起《投资者网》注意。该名投诉者投诉青岛银行称,青岛银行作为贷款资金提供方,与平安普惠合作过程中,强行捆绑保险并收取高额服务费。目前该项投诉进度仍为处理中。

资料来源:黑猫投诉

值得一提的是,青岛银行独立非执行董事张思明先生目前担任平安普惠企业管理有限公司首席技术官。

就与第三方平台合作可能面临的风险,青岛银行回复称:“包括青岛银行在内的多家银行与平安普惠开展业务合作。青岛银行与平安普惠的合作较早期即已开始,并严格遵照《商业银行互联网贷款管理暂行办法》等法律法规和监管要求,合作协议和借款合同中均对收费标准等有明确的约定。此外,青岛银行制定了系列管理办法,对合作机构的准入、退出、收费情况及综合融资成本情况均有严格的审核措施和评估标准。”

(文章来源:投资者网)