本篇为徐彪在天风证券2021年春季策略会上做题目为中国制造业全球化的“国运”的主题演讲,他指出从全球角度来看,由疫情造成的供给坍塌,以及货币扩张使得需求留在高位,两个方面共同推动全球各资产出现涨价现象。他认为,目前全球正面临短周期、长周期和中周期的三轮周期共振,市场能够沿着这个逻辑不断找到机会。

最后他重申了天风策略元旦后提出的观点“开辟超额收益的新战场”,认为从长期来看,龙头公司估值溢价的背后是一场定价体系认知的革命,这个本身并没有发生变化,白马龙头仍有巨大的投资价值,但是从短期来看,今年也有必要开辟新的战场,100-500亿市值的公司可能是开辟超额收益的最佳战场,这其中优先考虑具备行业β属性的优质赛道中的中小公司,两个方面:①顺全球生产周期的原材料和零部件(有色、化工、机械、汽车零部件等);②生产线设备、军工上游、新能源。

会议实录

非常感谢大家,我看到今天咱们会场里面是济济一堂,完全不像过去几天的市场。今天在这里除了短期的一些困扰之外,还可以探讨一些中长期的问题。

首先说市场,年初以来行情大致以国内春节假期为分水岭,节前交易“宽松、复苏”,权益、商品大涨;节后由于美债利率上行斜率加大,市场交易“通胀、收缩”,股债商三杀,国内权益市场也出现了从大票到小票,从高估资产到低位低估资产,从赛道板块到疫情受益板块的风格切换。

我们往前看,目前全球市场应该说还有两层不确定性。一个是疫苗的接种情况,因为这直接关系到海外生产的恢复,当前我们仅仅是看到新增的拐点,但还没有真正控制,并且疫苗在发达国家和发展中国家之间出现比较严重的配给失衡。另一个就是滞胀的风险了,但目前市场的预期是走在实际之前的。发达国家过去四十年没有通胀,或者说通胀水平与货币供给是背离的,长期来看通胀的条件正在酝酿;但是当下我们认为更多仍然是在复苏的层面,包括美联储的政策,按照过去三轮QE经验,目前还不具备退出的条件,宽松的投放也会一定程度上缓和美债向上的斜率。

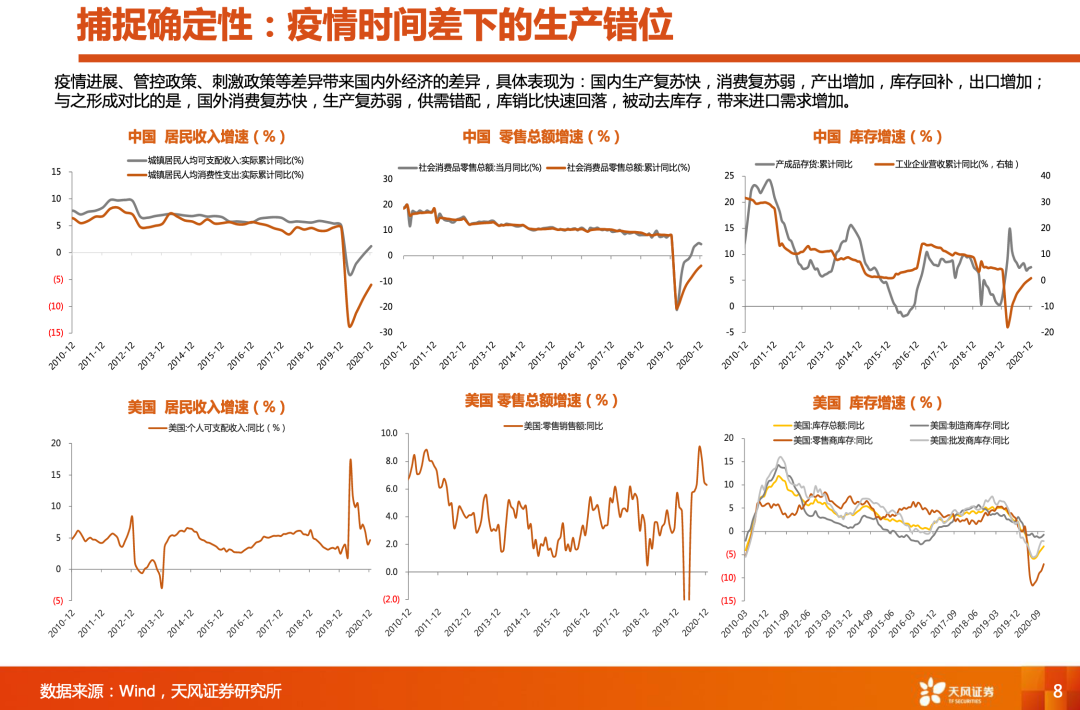

再回到当前,我们看现在最具确定性的是什么。PPT中这六张图是我们对中美居民收入、消费和生产端的比较,这里可以很明显看到疫情带来的一个时间差。由于疫情进展、管控政策、刺激政策等差异带来国内外经济的差异,国内生产复苏快,消费复苏弱,产出增加,库存回补,出口增加;而美国消费复苏快,生产复苏弱,供需错配,库销比快速回落,被动去库存,带来进口需求增加。所以去年下半年出口端首先受益的是成品,比如家电。但是往前,随着疫情的不确定性逐步消除,海外也势必加快恢复生产,海外的制造商开始补库,对应到我们的出口端,受益的品类大概率也会向中游设备和上中游的一些原材料零部件。

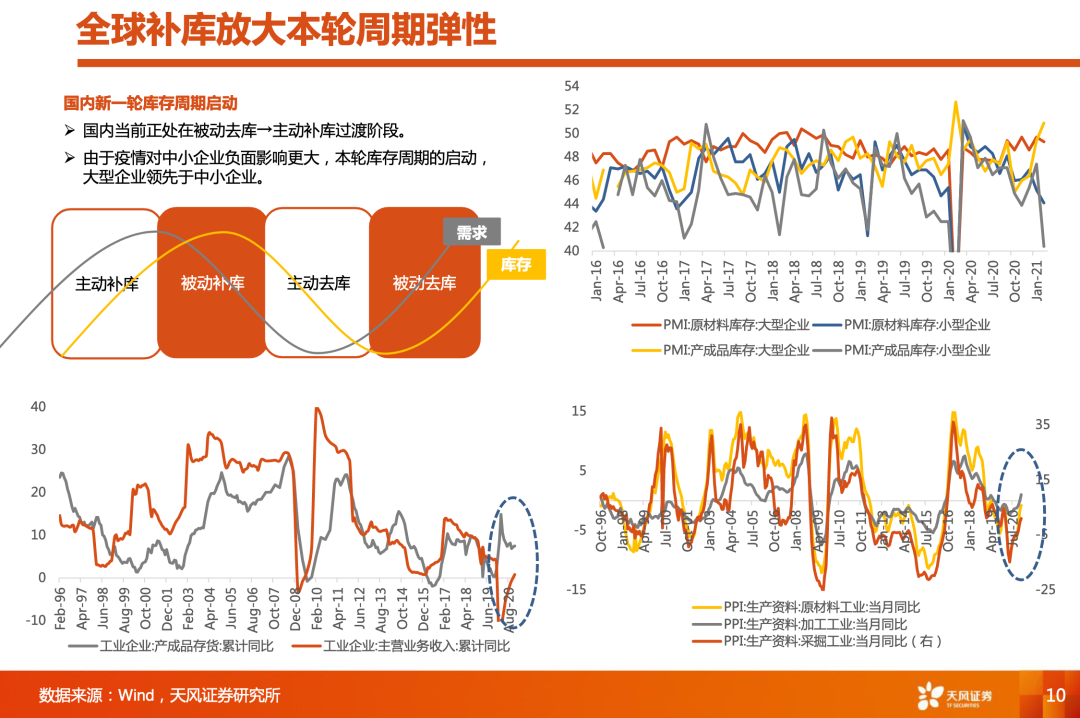

映射到国内的短周期,国内工业企业目前就处在从被动去库到主动补库这么一个阶段。当然今年国内政策的一个主旋律是回归常态,信用周期在去年底已经确定了阶段性的顶部。从历史规律来说,信用的顶大概领先工业企业利润三个季度左右,也就是短周期的一个顶部。所以在信用周期向下的趋势下,国内补库的驱动力实际上会边际减弱。但这一轮海外的驱动力是比较大的,一方面就是前面提到的疫情原因,目前美国的库存情况是制造商落后于中间商落后于零售商,生产端补库才刚刚开始;另一个是拉长来看,金融危机之后其实全球的库存周期弹性都有所降低,目前包括日韩和欧洲一些主要国家库存周期也都在相对底部的位置。

并且当前这个时点从中周期和长周期来看,也很有可能是一个大的底部。国内我们以上市公司资本开支数据来看,供给侧改革之后启动的这轮产能周期由于金融去杠杆、贸易战、疫情等因素放缓,一直到去年中出现触底迹象;海外的产能在金融周期之后同样是收缩趋势的。然后是美国的地产周期,过去一年我们知道美国地产的销售上得非常快,背后是千禧一代购房需求、抵押贷款利率低等等这些因素的推动。到目前为止,美国房地产的空置率、库存都到了历史非常低的位置,供需失衡导致房价涨得很快。自上而下来说,要压住房价也要求加大住房供应,从而对整个产业链都有一个向上的驱动。

所以总结来说,这一轮国内的短周期虽然自身的驱动力可能因为信用收缩而边际减弱,但海外的驱动力有望放大弹性。这里我们对00年以来国内的库存周期做一个简单复盘,看一下大类资产表现怎么样。理论上来说,权益市场的底部比较容易出现在主动去库阶段的尾部,因为这往往意味着景气马上要见底了,而权益市场顶部比较容易出现在主动补库阶段,因为这意味着景气要见顶了,当然每一次的内外部环境不一样,很难有一个一以贯之的规律。

但是我们把主动补库拆分成上下半场,会发现,即使每一次的背景都不同,但是在主动补库的前半段,权益市场表现都不差,全都是正收益,A股只在第二轮微跌;商品在六次主动补库的前半段有四次上涨。再看行业表现,过去六轮主动补库的上半场,除了2013-2016这次因为产能过剩以外,其他五次上中游周期板块都有一定超额收益。此外,第三轮库存周期以来,消费板块在主动补库阶段表现都不错,尤其是家电、商贸、纺织、汽车。这个可以对我们目前所处的阶段提供一个参考。

最后再汇报一下我们的策略观点。节后市场的表现、尤其是核心资产波动非常大,一部分投资者可能会比较矛盾,是不是风格要彻底切换了。我们整体的一个观点,无论是从景气——比如我们前面提到的这一轮补库大型公司也是领先于中小企业的,还是资金面——比如国内公募的集中度,大部门行业二八分化的趋势是比较难被打破的。这也就意味着,拉长战线,这些500亿以上、1000亿以上的优秀公司仍然是主战场。只不过这些具备长期逻辑的标的,对于分母端的贴现率比较敏感,因此在通胀和经济复苏预期、美债上行的过程中,这类标的的波动性也明显放大。以持有的方式来应对这类公司,其预期超额收益的空间会不断降低,因此开辟超额收益新战场的迫切性越来越强。

那么市场有没有可能下沉到100亿市值以下的小票风格呢?我们觉得很难。一方面这类公司很难形成资金合力。大家可以看到目前A股市场两类主流的增量资金——公募和外资,都很难大量买入成交额较低的公司。因为流动性差,就意味着容错率很低。另一方面是信用周期持续回落不利于广大中小公司估值的提升。因此整体风格切换到大量的小市值公司占优的可能性很小。

而100-500亿市值的公司是我们认为能够开辟超额收益的最佳战场。首先,这部分标的可以进入到头部基金经理、QFII这些资金的买入范围,能够形成资金的合力。其次,100-500亿之间存在一些基本面上能够跃迁和逆袭的标的。具体的行业上,我们建议优先考虑具备行业β属性的优质赛道中的中小公司:一个是顺全球生产周期的原材料和零部件,包括有色、化工、机械、汽车零部件等;另一个是产业景气向上确定性较高的生产线设备、军工上游、新能源。

(文章来源:天风证券)