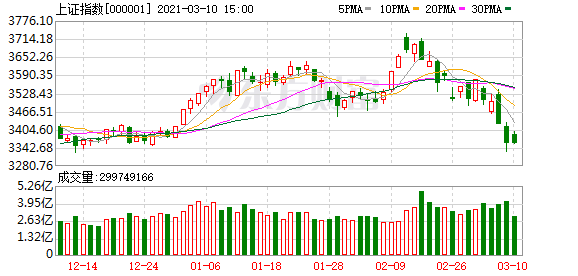

A股市场为什么波动幅度过大?很多人把原因归结为散户投资者占比太高。认为A股市场散户投资者占比过高,导致投资者“羊群效应”过强。解决问题的途径是发展以公募基金为代表的机构投资者,希望通过提高机构投资者的占比来减少股市的波动。从最近一段时间的股票市场表现看,上述观点似乎正在被证伪。

从统计数据看,2020年基金规模快速增长,股票型基金规模增加了3000多亿份,混合型基金规模增加了18000亿份,二者合计为股市提供了2万多亿的新增资金。这是2007年以来基金规模增加最多的一年。

以基金为主的机构投资者快速增加是否带来了市场波动幅度的减少?答案是否定的。

基金发行募集资金存在明显的“马太效应”,知名度高的基金管理公司或基金经理可以获得更多的机会,有些基金发行出现抢购,出现所谓的爆款基、日光基,而规模小的基金管理公司募集资金十分困难,导致资金向头部基金管理人集中。规模大的基金一般倾向于买蓝筹股,规模大的基金集中涌现,形成了所谓的基金“抱团”式投资。

我们将把股票市场按照市值大小分成八组,其中,市值在2000亿元以上的有59只股票,2020年的平均涨幅接近70%,涨幅中位数约为40%;市值在1000亿元到2000亿元之间的有67只股票,平均涨幅接近80%,涨幅中位数超过60%。市值比较小的三组中,市值在100亿元到200亿元之间的有500多家上市公司,平均涨幅仅为34%左右,明显低于市值比较大的组别;市值在100亿元以下的上市公司则基本没有上涨,而且市值在50亿元以下的有1700多家,其平均涨幅和涨幅中位数都处于负值的区间。因此可以总结出2020年股价分化的规律,即蓝筹股上涨,中小市值股票普遍下跌。

也许有人说蓝筹股上涨,垃圾股下跌是市场正常规律,但我们看看基金重仓的股票,我们可能得出相反的结论。从2020年四个季度基金持股前十位的股票看,贵州茅台和五粮液稳居第一位和第二位,权益类基金的前十大重仓股票中,有三只属于白酒类股票,科技类的股票屈居次要位置。我们再看看基金的重仓股的估值水平,市盈率几乎都在60倍以上。

如此多的资金集中进入这些股票,一定会刺激股价快速上涨,形成了所谓“抱团股”现象,当新增资金源源不断进入基金,抱团股的上涨就会持续,一旦外围因素有变化,新增资金难以供应,资金与股价的正反馈可能迅速逆转为负反馈,机构投资者进行相同方向操作时,市场难以找到力量相当的对手盘,加速下跌就难以避免。春节之后我们看到白酒、新能源等基金重仓股出现崩溃式下跌,原因就在此。

由此可以看出,基金的快速发展不仅没有减少市场波动,反而成为市场波动的根源。

其实,类似的针对基金对市场波动的影响的研究早已有之。研究结果表明,在证券投资基金进入市场后,波动性随股市的周期变化而变化。当市场低迷时,投资基金阶段性地降低了股市的波动性;当市场高涨时,投资基金反而加剧了股市的波动性。

依笔者之见,散户投资者占比高并非是A股市场的缺点。从投资者行为特点看,散户投资者固然存在“羊群效应”,但散户投资行为还有另外一个重要特点,他们缺乏“止损”习惯,通俗地说,大多数散户投资者不会以低于买入成本的价格卖出股票,“赔钱不卖”使得散户投资成为股票市场稳定的最重要力量。相反,机构投资者习惯于“止损”操作,每当市场形成下跌趋势,机构投资者往往成为杀跌的最重要力量。

从统计数据看,在沪市的投资者结构中,一般法人投资者已经占据绝对主力,一般法人投资者持有股票市值占比已经超过60%。自然人投资者持有的市值占比已经从2008年的48%降到2018年底的21%,在自然人投资者中,大户与超大户(即账户资产数量超过1000万元以上的投资者)持有市值占比合计超过10%,大户和超大户的行为已经不能用散户投资者行为来对待,他们的行为特点与机构投资者没有本质差异。因此,在我国股票市场中,一般散户投资者持有市值占比不到20%。如果说十年前A股市场投资者以一般散户投资者为主是正确的,那么,在当前的A股市场里机构投资者已经占据绝对主导地位,A股市场已经不再是散户为主的市场。

因此,散户投资者占比过高不是股市波动的根源,发展机构投资者也难以有效减少股市的波动率。

(作者系荣盛发展首席经济学家、中国社会科学院金融所研究员尹中立)

(文章来源:21世纪经济报道)